Pontos Principais

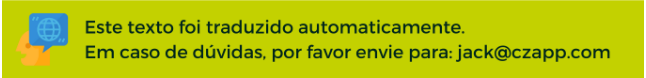

- Os preços da ureia sobem devido à oferta limitada na Ásia e à procura emergente dos mercados ocidentais.

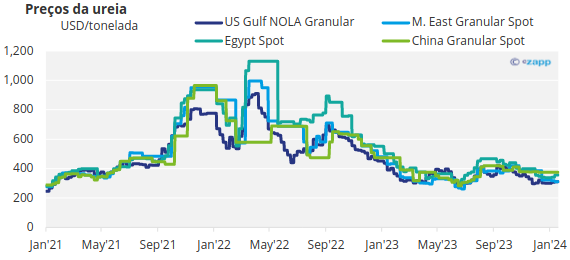

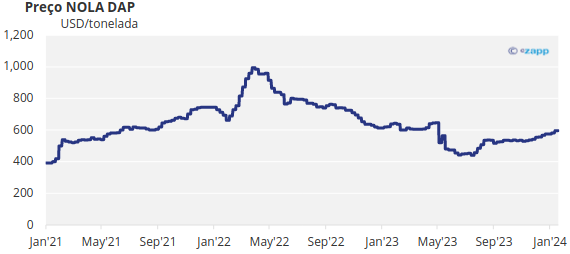

- Embora o mercado de fosfato permaneça fraco, o potássio continua a prolongar as quedas.

- O conflito do Mar Vermelho está causando dificuldades na cadeia de abastecimento de amoníaco.

Uréia sobe sob demanda dos EUA, Europa e Brasil

Os preços da ureia estão subindo para níveis mais elevados. Tal como previsto, assim que os gigantescos mercados de importação dos EUA e da Europa começaram a mostrar interesse na uréia, os preços responderam em conformidade. Além disso, a Safrinha no Brasil ainda precisa atender 30% da demanda, e os níveis de preços estão agora em US$ 350-365/tonelada CFR.

Os níveis FOB do Oriente Médio estão subindo para e acima de US$ 350/tonelada para embarques em fevereiro e março. Os preços egípcios chegam a US$ 375/tonelada FOB.

Na Ásia, a China ainda está ausente do mercado de exportação e não há expectativa de que volte a entrar nos mercados até que a temporada doméstica termine. No entanto, o aumento da produção interna, a baixa procura interna e a ausência de exportações estão criando existências, pelo que o governo chinês pode ser forçado a adiantar a data de exportação. As exportações de uréia da China em 2023 terminaram em 4,25 milhões de toneladas, um aumento de 50% em relação ao ano anterior.

Existem exportações limitadas para outros produtores asiáticos, com a Petronas da Malásia planejando fechar uma fábrica para manutenção planeada e outra devido a um problema técnico inesperado. O governo da Indonésia bloqueou as exportações, recusando o desalfandegamento portuário de produtos já sob licença de exportação. Suspeita-se que a medida esteja relacionada com as eleições que se realizarão em 14 de Fevereiro, uma vez que o governo quer ser visto como alguém que zela pelos interesses dos agricultores e garante que há produtos suficientes disponíveis.

De acordo com relatórios da Reuters, o governo da Índia indicou que as futuras importações de ureia serão reduzidas significativamente e que o volume de importação de 2024-25 seria em torno do nível de 4-5 milhões de toneladas. Este valor está abaixo dos 7,5 milhões esperados para este ano e dos 9 milhões de toneladas do ano passado e está relacionado com o aumento da produção doméstica.

Se os relatórios forem exatos, esta situação implicaria um reajustamento dos fluxos comerciais de produtos normalmente fornecidos à Índia, particularmente do Médio Oriente, Rússia e China, para outros mercados.

China preparada para retornar ao mercado de fosfato processado

O mercado de fosfato processado começa a perder a esperança de que o governo indiano aumente as taxas de subsídio para o DAP. Os importadores estão atualmente perdendo uma quantidade substancial de dinheiro no preço de importação, que se mantém inalterado em 595 USD/tonelada CFR. A OCP do Marrocos foi a única empresa esta semana a fornecer volumes para a Índia a esse preço.

Os preços do MAP no Brasil estão caindo para perto de US$ 560/tonelada CFR devido aos baixos retornos da soja. As exportações chinesas estão silenciadas devido às restrições às exportações impostas pelo governo. Espera-se que a China retorne ao mercado de exportação possivelmente até o final de fevereiro.

O Ministério da Indústria e Tecnologia da Informação (MIIT) da China, a Comissão Nacional de Desenvolvimento e Reforma (NDRC) e outros seis ministérios publicaram um “Programa de Implementação para Promover o Uso Eficiente e de Alto Valor dos Recursos de Fosfato” em 3 de janeiro.

De acordo com o relatório, a China concentrar-se-á no fortalecimento da cadeia da indústria química do fósforo até ao final de 2026. Os principais produtos de fertilizantes fosfatados – fósforo amarelo e outros produtos fosfatados básicos – enfrentam excesso de capacidade e excesso de exportação, e o fornecimento de produtos de alta qualidade -fertilizante fosfatado de qualidade é insuficiente.

Nos últimos 10 anos, a participação média de exportação de DAP em relação à produção da China é de 38% e chegou mesmo a 48% em 2018. A participação de exportação MAP quintuplicou de 6% para 29% de 2013 a 2021. Após a implementação das inspeções de exportação em outubro de 2021, a taxa de exportação de 2022 de DAP e MAP diminuiu 37% e 45% ano a ano, respectivamente.

De Janeiro a Novembro de 2023, as exportações chinesas de DAP e MAP foram de 4,67 milhões de toneladas e 1,91 milhões de toneladas, respectivamente, representando 36% e 16% da produção total nos últimos 11 meses. A quota da China no mercado de exportação de MAP é relativamente estável, enquanto a sua quota de DAP está aumentando.

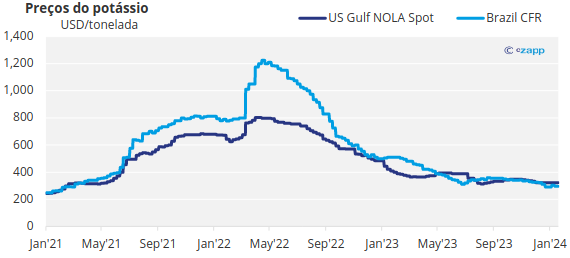

Excesso de oferta de potássio no Brasil pode beneficiar os EUA

Nos mercados de potássio, o Brasil, os mercados do Centro-Oeste dos EUA e do Sudeste Asiático registaram uma queda notável nos preços de MOP. Entretanto, outros valores de referência permanecem inalterados, devido à procura moderada e ao excesso de oferta.

O mercado global está focado no Brasil esta semana, à medida que a faixa de preço granular estende seu declínio para uma média de US$ 295/tonelada CFR em meio a um mercado com excesso de oferta. À medida que o mercado brasileiro atinge o seu nível mais baixo desde o início de março de 2021, os fornecedores podem começar a recorrer aos EUA em busca de lucros mais elevados. O prêmio do benchmark NOLA dos EUA em comparação com o benchmark do Brasil está atualmente em uma média de US$ 55/tonelada.

O MOP padrão do Sudeste Asiático caiu US$ 10/tonelada CFR no limite inferior, uma vez que a região sofreu pressão descendente, o que alguns participantes do mercado sugeriram que pode ser devido às vendas agressivas por parte do BPC.

Os preços à vista de MOP europeus permaneceram inalterados, em meio a sinais contínuos de enfraquecimento do mercado. O MOP do Noroeste Europeu permanece a um preço médio de 355 euros/tonelada CIF e o MOP granular em 385 euros/tonelada CIF, ambos pela nona semana consecutiva. Os preços poderão diminuir nas próximas semanas devido à oferta suficiente e à procura limitada.

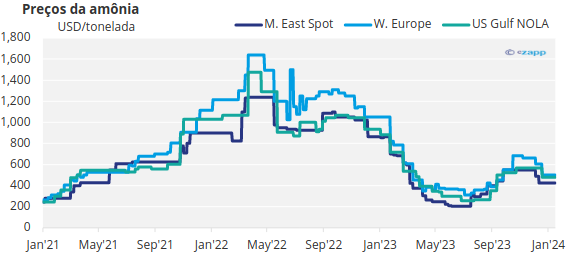

Mercado de amônia de fragmentos do Mar Vermelho

O mercado global de amoníaco parece estar a enfrentar problemas logísticos substanciais relacionados com os ataques no Mar Vermelho, com cadeias de abastecimento de Leste a Oeste a criar incerteza.

Os compradores europeus que recebem volumes do Médio Oriente enfrentam dores de cabeça consideráveis, com a maioria dos participantes relutantes em entrar no mercado à vista ou em comprometer-se com viagens longas até que a situação se torne mais clara. A fragmentação dos preços também é evidente, com um claro excesso de oferta no Leste, mas um equilíbrio cada vez mais apertado entre a oferta e a procura no Ocidente.

Os preços spot atuais no Oriente Médio variam entre US$ 390-410/tonelada esta semana, uma queda de US$ 35/tonelada em relação à semana passada. Uma venda de exportação de amônia indonésia foi feita esta semana a US$ 405/tonelada FOB, mas uma venda para a China foi feita a US$ 370/tonelada CFR. Uma venda para a Índia esta semana foi relatada a US$ 320/t CFR.

Por outras palavras, os preços do amoníaco pareceram confusos esta semana, embora os participantes do mercado indiquem um maior abrandamento dos preços a Leste de Suez.