洞察焦点

· 在本周的分析师答疑中,我们将回答食糖期货价差为何严重倒挂。

· 价差(和远期曲线)有助于解决供需失衡问题。

· 食糖市场仍然供应不足,倒挂的价差有助于解决这个问题。

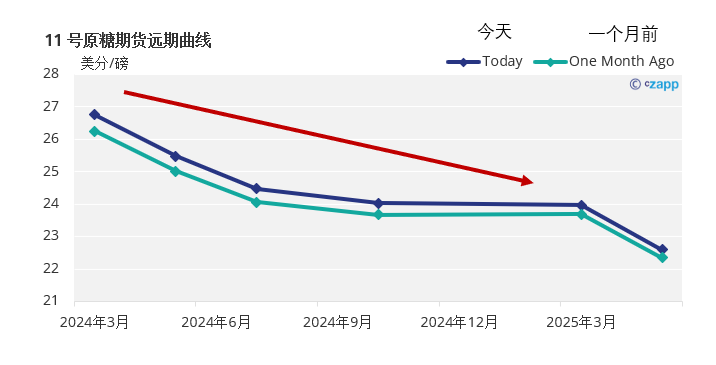

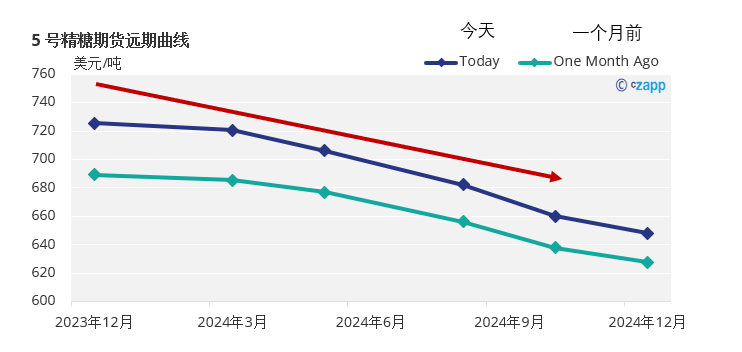

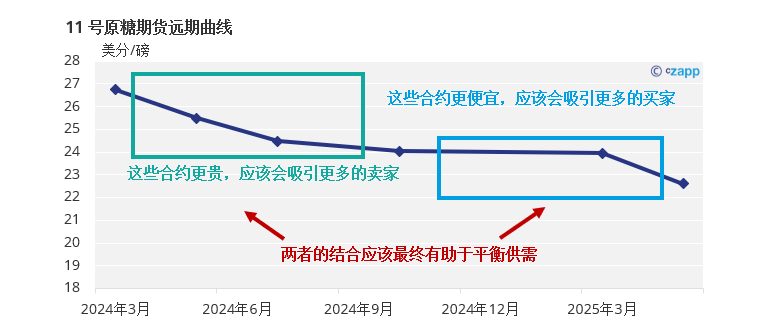

原糖和精糖期货市场的远期曲线都明显向下倾斜(倒挂),至少在过去12个月里一直如此。

这是因为我们认为这两个市场仍然严重供应不足。

如果您想了解更多,可以阅读我们目前正在发布一系列关于期货市场价差及其影响因素的行业指南。

原糖和精制糖的远期曲线向下倾斜

就11号原糖期货而言,2024年3月合约交易价格较2025年3月合约升水近300基点(3美分/磅)。

而5号精制糖期货,2023年12月合约的交易价格也比2024年12月合约高出近80美元/吨。

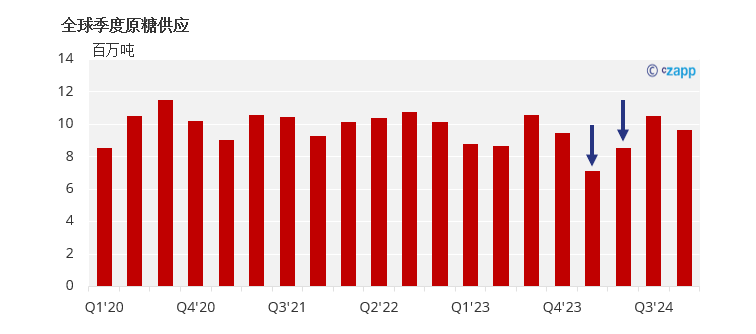

糖市供应不足

一般来说,如果合约中有足够的流动性,远期曲线往往是由标的商品的基本面驱动的。

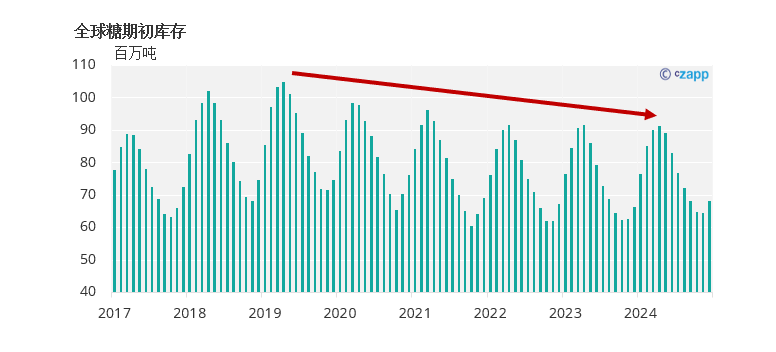

这意味着,由于近月合约比远月合约相对更贵,每个市场都在强烈地鼓励出现更多的当前供应,并将更多需求延后。

厄尔尼诺现象给北半球的几个主要食糖生产国带来了干燥的天气,这意味着明年初的原糖供应将远低于正常水平。

与此同时,虽然许多买家一直在减少库存,但我们认为买家将没有足够的库存持续下去。

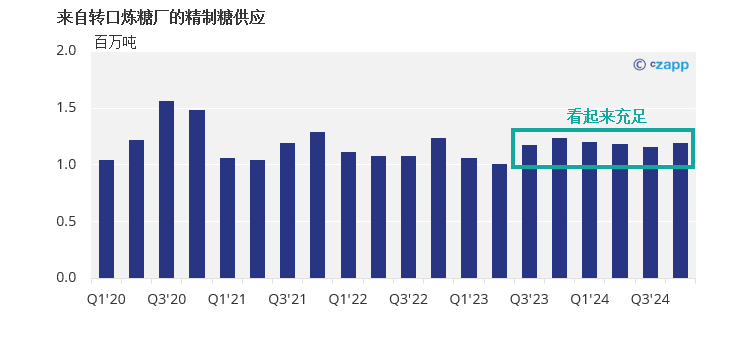

由于精制糖市场供应不足,这意味着炼糖厂仍热衷于维持原糖需求,以最大限度地提高精制糖供应。

这一切都使原糖市场的短缺问题难以解决,这意味着原糖期货市场的远期曲线需要保持向下倾斜,以试图平衡供需差异。

精制糖期货价差也是如此。

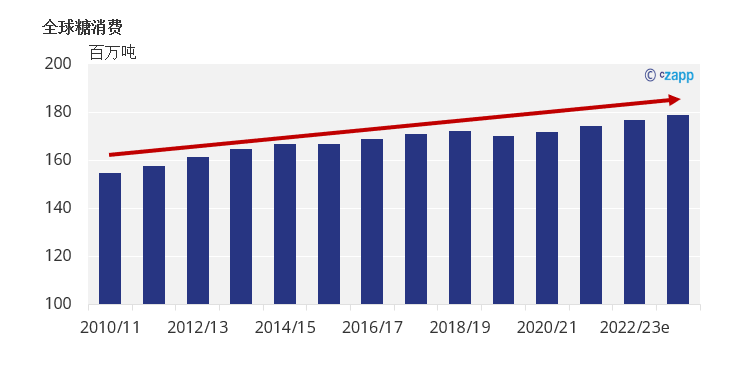

面对精制糖价格高和许多国家目前面临的通货膨胀问题,全球糖消费似乎仍然强劲。

精制糖的价差应该会继续鼓励近期更多的卖出,以及未来更多的买入,以帮助解决这一问题。