Bienvenidos a la tercera y última entrega del curso de Czapp sobre los mercados de futuros.

En el primer episodio vimos qué son los mercados de futuros y qué se incluye en un contrato de futuros.

En el segundo, analizamos cómo se utilizan los mercados de futuros para facilitar el comercio mundial y cómo pueden utilizarse para especular con los precios de las materias primas.

En la última parte de esta serie, analizaremos los contratos de futuros utilizados para comerciar con azúcar a nivel mundial.

¿Cómo se comercializa el azúcar?

El azúcar es un producto agrícola, por lo que transcurre mucho tiempo entre la decisión de plantar el cultivo y el momento de la cosecha.

A los productores de azúcar les gustaría poder fijar el precio de su cosecha con antelación para evitar verse expuestos a una caída de precios en el momento de la recolección, lo que reduciría sus ingresos.

Del mismo modo, los consumidores preferirían fijar su precio con mucha antelación a la fecha en que necesitan el producto, para no estar expuestos a movimientos adversos al alza de los precios, lo que incrementaría sus costes.

Dado que los productores y los consumidores están continuamente fabricando y comprando azúcar, se trata de un proceso continuo, hay un flujo constante de azúcar que necesita ser comprado/vendido.

Esto significa que, como muchas otras materias primas agrícolas, el azúcar se negocia en un mercado de futuros.

¿Cuáles son los detalles contractuales de los futuros del azúcar?

Hay dos contratos de futuros principales que sustentan los mercados mundiales del azúcar (más un tercero para el mercado interno de los Estados Unidos solamente).

El No.11 de Nueva York, que cotiza en el mercado estadounidense ICE, es el punto de referencia para el comercio de azúcar en bruto. El No. 5 de Londres, que se negocia en el mercado europeo ICE, es el punto de referencia para el comercio de azúcar refinado (y el No. 16, el punto de referencia para el azúcar de caña en bruto cultivado en EE. UU. o de origen extranjero con derechos pagados). Estos contratos se liquidan físicamente.

La principal diferencia entre el No. 11 y el No. 5 es la calidad del azúcar elegible, el No.11 es para azúcar en bruto, un producto industrial elaborado a partir de caña de azúcar parcialmente procesada, este no es apto para el consumo humano.

Fuente: Shutterstock

El número 5 es para el azúcar refinada, el producto de grado alimenticio totalmente refinado que se puede comprar en un supermercado.

Fuente: Shutterstock

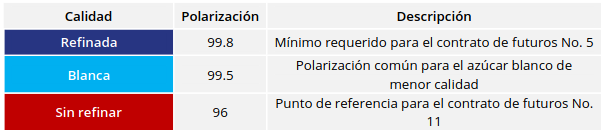

La calidad del azúcar está determinada por su polarización y color, que miden el nivel de impurezas.

La polarización es una medida de cuánto interfiere la calidad de una muestra de azúcar con un haz de luz que brilla a través de ella (grado de rotación óptica de la luz polarizada en plano).

Cuanto menor sea el grado de rotación, mayor será la polarización, más puro será el azúcar (mayor contenido de sacarosa). Dado que el azúcar sin refinar contiene más impurezas, tiene un número de polarización más bajo que el azúcar refinado. La sacarosa pura tendría una polarización de 100.

El término color se refiere a una amplia gama de componentes complejos y moleculares que contribuyen a la apariencia general del azúcar. Sobre la base de la medición del color amarillento del azúcar, el color depende de la melaza residual que no se elimina en el proceso de refinación.

El color se mide en ICUMSA (UI), cuanto menor es el número, más puro es el azúcar, por lo que el azúcar en bruto tiene un grado ICUMSA más alto que el azúcar refinado:

Contrato de futuros de azúcar en bruto No. 11 de Nueva York

El No. 11 se comercializa en lotes equivalentes a 112,000 libras de azúcar en bruto (alrededor de 50.8 toneladas métricas).

El precio de un contrato está denominado en centavos de dólar por libra, con el movimiento mínimo del precio del mercado establecido en 0.01 centavos. No hay límites de precios ni disyuntores.

El azúcar en bruto es un producto industrial, por lo que las restricciones de calidad para el No. 11 no son demasiado estrictas. El azúcar se puede suministrar con una polarización de hasta 99,5 (por encima de esto se considera refinado), aunque el grado de referencia es de 96 grados.

Hay penalizaciones de precio para el azúcar entregado por debajo de 96 grados y bonificaciones de precio agregadas para el azúcar entregado por encima de 96 grados, esto se llama prima de polarización. Uno de los principales grados de azúcar en bruto es el VHP brasileño (Very High Polarization – Polarización muy alta), que tiene una polarización de 99.3 grados y, por lo tanto, recibe una bonificación de precio.

No hay restricciones formales en cuanto al color. Los contratos No.11 se enumeran contra 4 meses del año: marzo, mayo, julio y octubre (H, K, N, V).

La negociación de cada contrato finaliza el último día hábil antes de que comience ese mes. Por ejemplo, el contrato de marzo puede expirar hasta el 28 de febrero, o el 29 si es un año bisiesto:

Una vez vencido el contrato, el plazo de embarque del azúcar comercializado en el contrato se abrirá durante 75 días (por ejemplo, del 1 de marzo al 15 de mayo para el contrato de marzo).

La entrega de azúcar en bruto solo puede provenir de una serie de países específicos aprobados por la bolsa.

El repartidor debe poner el azúcar a disposición en el puerto de su elección de la lista aprobada por la bolsa durante este período de tiempo, y el receptor debe designar un buque adecuado en el puerto al mismo tiempo. Además de esto, se debe lograr una tasa de carga de al menos 4k toneladas por día.

El No.11 opera utilizando el Incoterm FOB, el riesgo se transfiere al comprador una vez que el azúcar está a bordo del buque.

El azúcar en bruto entregable debe cargarse a granel (vertido suelto en el casco del buque).

Contrato de futuros de azúcar refinada No. 5 de Londres

El No. 5 se comercializa en lotes equivalentes a 50 toneladas métricas.

El precio de un contrato está denominado en dólares estadounidenses por tonelada métrica, y el movimiento mínimo del precio del mercado se establece en 10 centavos.

Dado que el azúcar refinada es un producto de grado alimenticio, los requisitos de calidad para el No.5 son mucho más estrictos. El azúcar debe tener una polarización mínima de 99.8 grados en comparación con los 96 grados del No.11.

Además, el azúcar no puede tener un color superior a 45 ICUMSA.

El No. 5 aparece en 5 meses diferentes, marzo, mayo, agosto, octubre y diciembre (H, K, Q, V, Z)

Esto significa que para marzo, mayo y octubre se negocia junto con el contrato de azúcar en bruto No.11 de Nueva York.

A diferencia del No. 11, un contrato No. 5 expirará 16 días antes del mes del contrato (si no es un día laborable, el día laborable más cercano anterior). Esto suele ser alrededor del 13 de febrero para el contrato de marzo.

Una vez que el contrato ha expirado, la ventana de envío se abre el primer día de los meses del contrato y dura dos meses (por ejemplo, para el contrato de marzo, la ventana está abierta durante marzo y abril).

Al igual que el No. 11, hay listas de países adecuados desde los que se puede enviar el azúcar, pero se puede utilizar cualquier puerto apropiado. El síndico debe designar un buque adecuado en el puerto al mismo tiempo.

El No. 5 también opera utilizando el Incoterm FOB, el riesgo se transfiere al comprador una vez que el azúcar está a bordo del buque.

El azúcar debe envasarse en sacos de polipropileno de doble forro, luego se carga en el casco del buque, ya que el No. 5 es un contrato a granel. Si el receptor y el entregador están de acuerdo entre sí, la transacción puede retirarse de la bolsa y luego colocarse en contenedores.

Azúcar Blanco Premium

Si bien muchos participantes del mercado solo negocian los contratos No. 11 o No. 5, algunos negocian activamente en ambos.

Por ejemplo, algunas refinerías de azúcar compran azúcar en bruto utilizando el contrato No. 11, refinan el azúcar para convertirlo en azúcar refinada de calidad alimentaria y luego lo venden de nuevo al mercado mundial utilizando el contrato No. 5.

Por lo tanto, es útil comprender el arbitraje (diferencia de precios) entre ambos mercados, llamado el Blanco Premium.

El Blanco Premium puede ayudar a informar a estas refinerías qué tan rentable será operar. Un Blanco Premium más alto debería alentar a estas refinerías a aumentar su producción de azúcar refinada en el mercado mundial.

Por lo tanto, para otros participantes y observadores del mercado, el Blanco Premium puede utilizarse para indicar las condiciones relativas de la oferta y la demanda en los mercados del azúcar en bruto y refinado.

Para calcular el Blanco Premium, resta el precio actual de un contrato No. 11 del precio actual de un contrato No. 5. Recuerde que el No.11 se negocia en c/lb, por lo que primero este precio deberá convertirse a USD/tonelada (multiplique el precio c/lb por 22.0462 para calcular el precio USD/tonelada).

Por ejemplo, si el contrato No. 5 de marzo de 2023 cotiza a 560 USD/t, y el contrato No. 11 de marzo de 2023 cotiza a 450 USD/t (20,41 céntimos/lb), el Blanco Premium es de 110 USD/t.