Enfoque de la opinión

En los últimos dos años, el mercado de azúcar ha mostrado una volatilidad muy alta. Tenemos una dependencia entre 75-80% en Brasil para el azúcar del mundo. Usualmente, India y Tailandia se encargan del suministro en la primera parte del año. Es muy difícil saber si India va a exportar ya que es un tema muy político y con el programa de etanol cada año va a exportar menos azúcar. Esto quiero decir que si alguno de estos países tiene una mala zafra el suministro mundial se puede encontrar en peligro. Esperamos incrementos en producción de Mexico, Estados Unidos, Centro América y Sur América.

Para los que no pudieron participar en nuestro seminario puede ver la repetición aquí. También pueden leer este artículo que tiene el resumen de todos los temas de los que se hablaron en el seminario. Para encontrar nuestra serie de seminarios completa haga click aquí.

¿Qué está pasando con los precios?

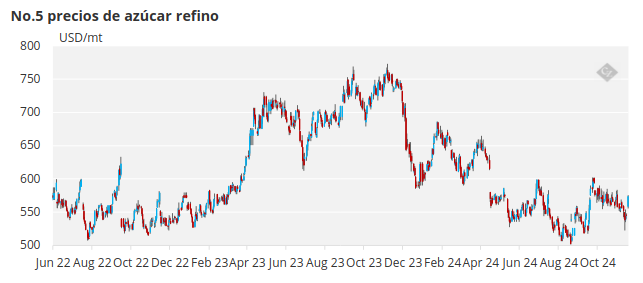

En los últimos dos años, el mercado de azúcar ha mostrado una volatilidad muy alta. Los precios han oscilado entre 500 y 750 dólares por tonelada, con un ajuste reciente entre 550 y 600 dólares por tonelada para la azúcar refinada de 45 ICUMSA (Bolsa No. 5). A pesar de un reciente aumento en los precios en el primer trimestre de 2024, los valores se han estabilizado en ese rango.

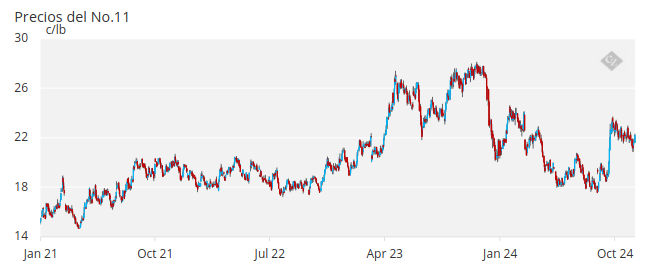

Por otro lado, la Bolsa No. 11, que es más líquida, ha mostrado una tendencia alcista durante tres años, seguida de una corrección, pero actualmente se mantiene por encima de los 20 centavos por libra, un nivel equivalente al precio de la azúcar refinada. Este es el nuevo “piso” del mercado, con precios fluctuando entre 21 y 23 centavos por libra. A pesar de la sobreproducción global, esta tendencia sigue empujando los precios hacia arriba.

Pronóstico de los mayores productores

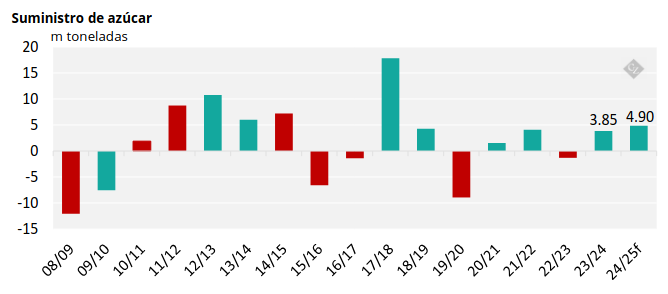

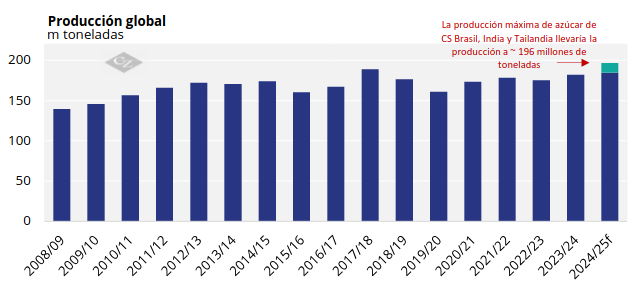

En cuanto al suministro, se espera un superávit de azúcar para las próximas dos zafras. La producción global ha sido superior en los últimos cinco años, con un exceso de 2 millones de toneladas, lo que, comparado con la demanda mundial de 178 millones de toneladas, es una cantidad pequeña.

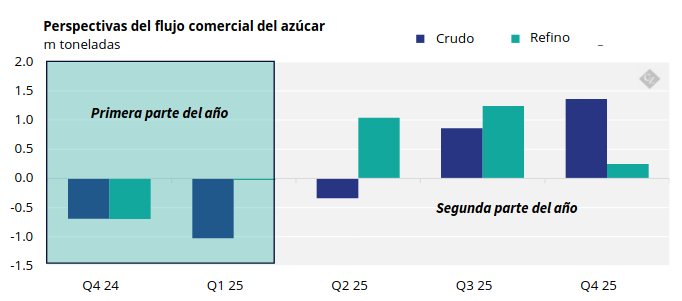

Sin embargo, este excedente no es suficiente para satisfacer la demanda en ciertos periodos, como el Q4 de 2024 y el Q1 de 2025, cuando se prevé un déficit de azúcar. Brasil es el principal productor y su producción en este periodo es clave para abastecer el mercado.

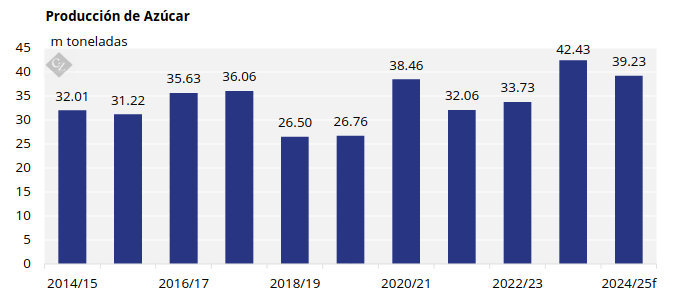

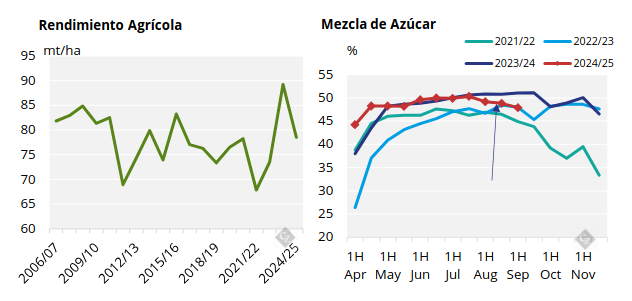

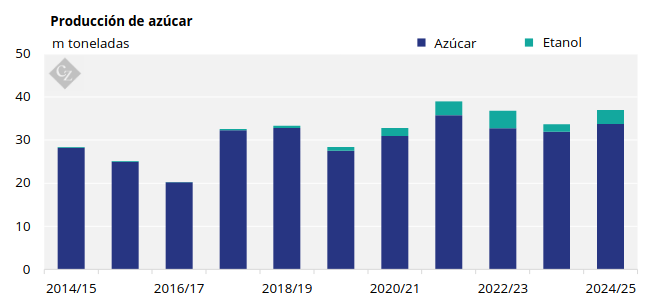

Esperábamos 43 millones de toneladas de Brasil para la zafra 2024/25 ahora esperamos 39 millones. Continúa siendo una excelente zafra en general, pero está por debajo de las expectativas. El mundo está dependiendo mucho en Brasil para incrementar existencias. Los rendimientos han estado normales este año, pero se ven malos a comparación del año pasado.

La razón por la cual vemos esta caída en rendimientos es porque el clima seco de Oct a Sept dañó la caña. Se esperaba una mezcla de 53% en el pico de la zafra, pero los ingenios no lograron conseguir esta mezcla por los rendimientos de la caña. Exportaciones de Brasil van a buen paso alrededor de 3 millones de toneladas están siendo exportadas al mes desde mayo. Por el tamaño de la zafra, pensábamos que Brasil iba a tener problemas con la logística. Sin embargo, la logística ha superado las expectativas.

En India los retornos para la caña están por encima de otros cultivos, como resultado hemos visto que la superficie plantada ha incrementado. La lluvia en las regiones de mayor producción de azúcar en India no fue muy buena, pero pudo haber estado peor y hay suficiente agua en las reservas disponible para irrigación. Por estas razones pensamos que la India va a tener 37 millones de toneladas de producción de sacarosa disponible, permitiendo 4.5 millones de toneladas para la producción de etanol y 32.5 millones de toneladas para azúcar.

Con esta cantidad de azúcar disponible el gobierno podría autorizar exportaciones sin embargo el gobierno no va a reaccionar hasta que estén seguros de que hay suficiente azúcar para el consumo doméstico. Por el momento no se sabe si van a haber exportaciones de la India, pero esto podría ser una posibilidad.

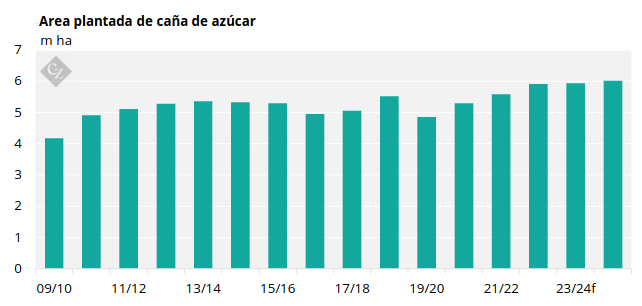

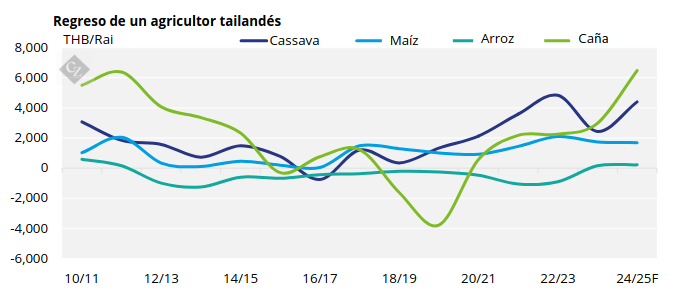

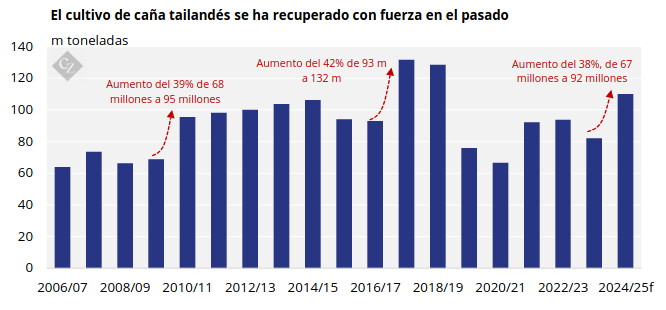

Los precios de la caña tailandesa están vinculados a los rendimientos del mercado mundial. El rally 2020-2023 finalmente convierte la caña en el cultivo con los retornos más altos para los agricultores. Esto significa que la superficie de caña debe aumentar, incrementando la disponibilidad de caña para los ingenios.

Creemos que la cosecha de caña se recuperará en 2025, lo que ayudará a suavizar parte del impacto del déficit de azúcar brasileño en la primera parte del año. Existe una enorme presión sobre el desempeño de las exportaciones tailandesas en el primer trimestre de 2025 para satisfacer la demanda regional de azúcar crudo.

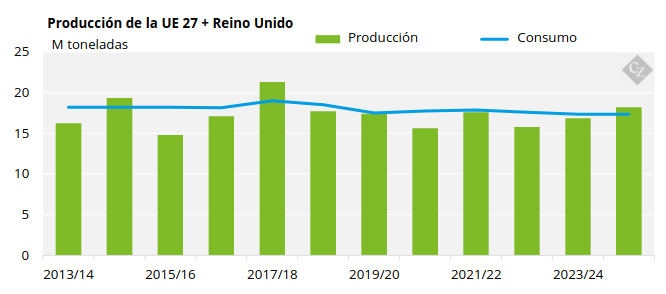

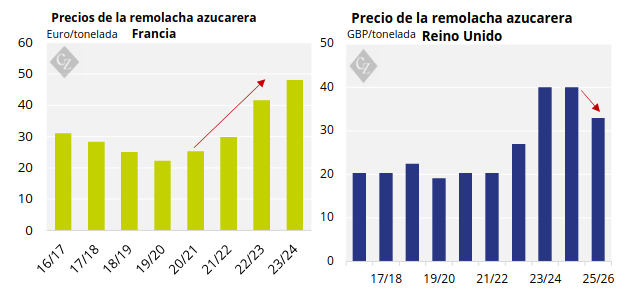

La Unión Europea puede cambiar de superávit a déficit en producción dependiendo de los precios de la remolacha en la región. Los precios de la región han estado subiendo desde el 2020 lo cual ha incrementado el área plantada y disponibilidad de azúcar de la región.

Sin embargo, el colapso en los precios de la región significa que los precios de la remolacha deberían de bajar en los años que están por venir lo cual significa que la región no estará en superávit por mucho tiempo después del 2025. Por el incremento en disponibilidad de esta región no se va a necesitar las refinerías de peaje para el 2025.

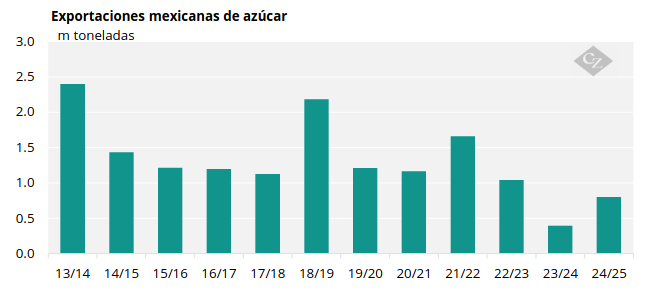

En Mexico esperamos que la zafra se recupere. Por el momento tenemos 5 millones de toneladas. Sin embargo, puede ser que la zafra caiga por debajo de 5 millones de toneladas por los efectos que quedan de los últimos dos años de sequía. Como resultado esperamos ver mas exportaciones hacia los Estados Unidos y al mercado mundial.

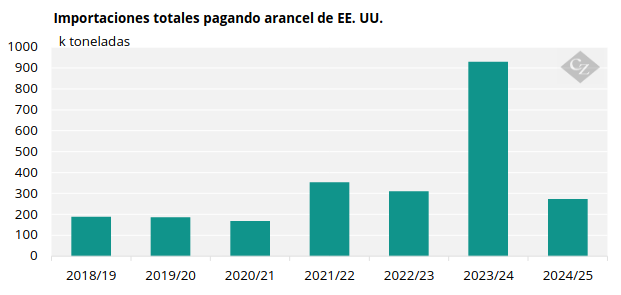

Los Estados Unidos esperan tener una mayor producción en comparación al año pasado. Esto es por altos rendimientos de la remolacha y en ciertos estados que producen caña de azúcar. Con mayor disponibilidad de azúcar mexicano esperamos que las importaciones que entran pagando arancel bajen.

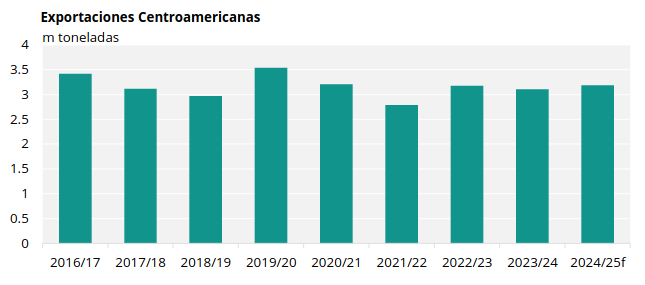

La producción y exportaciones de Centro América se mantienen. Esperamos ver mas disponibilidad de azúcar de Centro América al mercado mundial ya que las exportaciones hacia Mexico van a disminuir.

En Colombia, esperamos que la producción suba a 2.2 millones de toneladas para la siguiente zafra por clima favorable. También esperamos ver un incremento en la producción a 2.2 millones de toneladas en Argentina debido a altos rendimientos y superficie plantada. Por último, Peru también tendrá in incremento leve en la producción a 1.30 millones de toneladas.

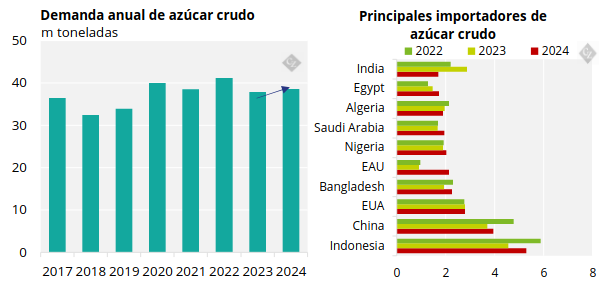

Demanda de azúcar

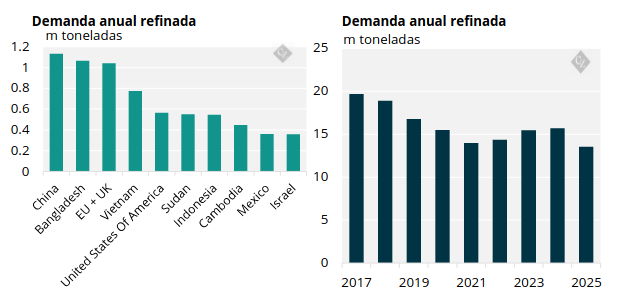

En términos de demanda, países como Indonesia, China y la Unión Europea son los mayores importadores de azúcar crudo, mientras que India importa azúcar refinada para exportación. Se espera un repunte en la demanda para 2024 y 2025, aunque las elecciones políticas en algunos países han generado incertidumbre en los consumidores e inversionistas. En China, la política gubernamental juega un papel crucial en la decisión de importar o no azúcar, lo que puede influir significativamente en los precios.

Finalmente, la demanda de azúcar refinada ha disminuido en los últimos años, con un descenso de 20 millones de toneladas en 2017 a 14.5 millones en la actualidad, lo que refleja un consumo más bajo en los mercados industriales, a pesar de la subida de precios en los últimos cinco años.

Vista a largo plazo

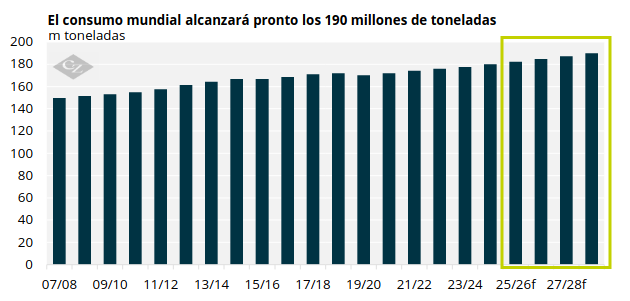

Esperamos que el consumo de azúcar llegue a 190 millones de toneladas en los próximos cinco años. El problema sigue siendo el mismo que el consumo continua creciendo cada an’o pero el suministro se queda estancado y dependiente de los países mayores productores.

En los últimos dos años tenemos una dependencia entre 75-80% en Brasil para el azúcar del mundo. Sin embargo, Brasil se encarga del suministro para la segunda parte del año. Usualmente, India y Tailandia se encargan del suministro en la primera parte del año. Es muy difícil saber si India va a exportar ya que es un tema muy político y con el programa de etanol cada año va a exportar menos azúcar. Esto quiero decir que si alguno de estos países tiene una mala zafra el suministro mundial se puede encontrar en peligro. A largo plazo pensamos que los precios deben subir y mantenerse para incrementar la producción.

Los invitamos a visitar nuestra plataforma Cz app donde podrás ver todos los cambios y mejoras que hemos hecho. En la aplicación podrás encontrar más información de precios, producción y demanda a nivel mundial.