Source: Refinitiv EikonEnfoque de la Información

- Esta semana participé en la Conferencia Mundial del Azúcar de S&P, celebrada en Ginebra.

- Mi ponencia versó sobre los mercados exteriores y su repercusión en el azúcar.

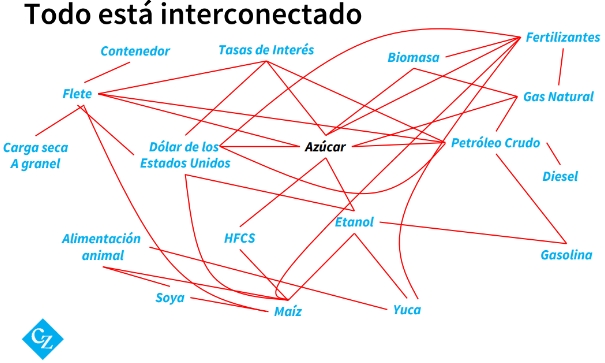

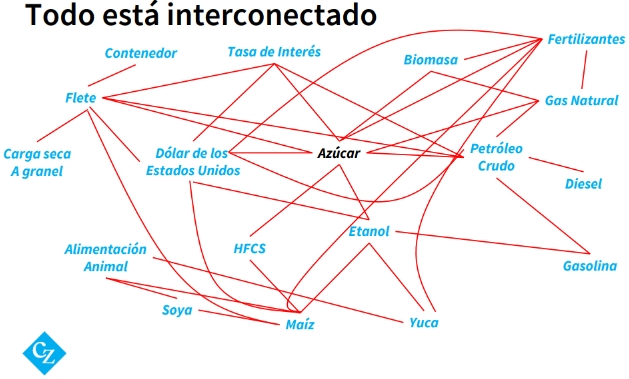

- Descubra cómo está todo interconectado.

Si lo prefiere, haga clic aquí para ver la presentación de Stephen Geldart a la carta.

Una de las alegrías de hablar de los mercados que afectan al azúcar es que puedo hablar de lo que quiera. Esto se debe a que todo está interconectado.

Los futuros del azúcar en el mercado mundial se cotizan en dólares estadounidenses. Los contratos de futuros del azúcar son contratos FOB, por lo que hay que tener en cuenta los costes de flete. La caña y la remolacha son cultivos tanto energéticos como alimentarios. Hay que tener en cuenta los costes de la energía, de la mano de obra y de los cultivos competidores. Todo es importante para el azúcar.

¿Dónde parar? ¿Y dónde empezar?

El dólar estadounidense

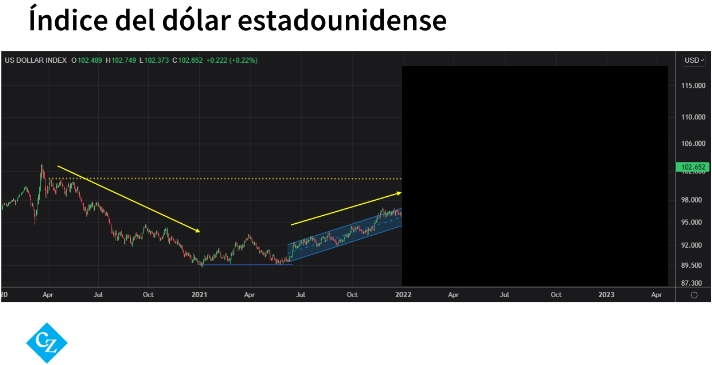

Para mí, lo más importante para los mercados financieros es el dólar estadounidense. Es la savia del comercio mundial, la mayor parte del cual se factura en dólares. El índice del dólar es una herramienta útil para conocer su fortaleza. Muestra la evolución del dólar frente a una cesta de otras divisas, con una fuerte ponderación del euro.

Fuente: Refinitiv Eikon

Se lanzó en 1973 a 100. Cuando el índice sube, significa que el dólar es más fuerte. Cuando el dólar es más fuerte, los libros de texto le dirán que las materias primas se debilitan. Los importadores no estadounidenses no pueden permitirse comprar tanto de un bien en dólares y los exportadores pueden ganar más en moneda nacional. El problema es que el mundo real no es un libro de texto.

Veamos de 2020 en adelante. En este gráfico se puede ver que el dólar se ha fortalecido, por lo que las materias primas deberían haberse debilitado desde 2020.

A principios de 2020, cuando el COVID se extendió por todo el mundo, nadie sabía qué iba a ocurrir, lo que provocó unas oscilaciones del dólar bastante salvajes. El dólar se debilitó durante el resto del año. La Reserva Federal estaba imprimiendo una gran cantidad de dinero para mantener la economía estadounidense en marcha.

Fuente: Refinitiv Eikon

El azúcar hizo lo que decían los libros de texto. Dólar más débil, azúcar más fuerte. De hecho, casi todas las materias primas hicieron lo mismo. Por ejemplo, el crudo estuvo a punto de perder todo su valor, pero repuntó en mayo. El cobre también tocó fondo en marzo.

Fuente: Refinitiv Eikon

Pero en 2021 el dólar formó una base y luego empezó a fortalecerse. Dólar fuerte, materias primas más débiles, ¿verdad? Error.

Fuente: Refinitiv Eikon

El azúcar siguió subiendo y alcanzó los 20 centavos en octubre. Todas las materias primas lo hicieron.

Fuente: Refinitiv Eikon

En cualquier relación entre dos mercados, el que va a la cabeza suele cambiar. Normalmente, el dólar estadounidense lidera todo lo demás. Pero en 2021 esta relación se invirtió, y las materias primas lideraron la subida del dólar. La cola meneó al perro, por así decirlo. Se puede culpar de ello a la inflación.

A mediados de 2021, los precios de las materias primas habían subido tanto que, por primera vez en décadas, algunos empezaban a preocuparse por la inflación.

Por ejemplo, en mayo de 2021 escribí por primera vez sobre el riesgo de inflación.

La gente apostaba a que la Reserva Federal estadounidense tendría que empezar a subir los tipos de interés. Unos tipos más altos hacen que una divisa sea más atractiva, por lo que el dólar se fortaleció.

Sin embargo, esto tardó mucho tiempo en suceder. La primera subida de tipos estadounidense fue en marzo de 2022 y la compra de activos por parte de la Reserva Federal no se revirtió hasta mayo de 2022. En 2022 el dólar empezó a acelerarse aún más. La invasión rusa de Ucrania mantuvo a las materias primas en el primer plano de las noticias, y las materias primas seguían llevando al dólar al alza.

Fuente: Refinitiv Eikon

Los enormes repuntes de las materias primas tardaron todo el año 2022 en verse frenados por la fortaleza del dólar y la subida de los tipos de interés. Las tendencias alcistas se rompieron al ralentizarse la demanda de bienes y encarecerse la financiación del comercio. Hoy, por fin, el dólar vuelve a tener el control.

Fuente: Refinitiv Eikon

Pensando en el azúcar y en el futuro, lo fascinante es lo resistentes que han sido las materias primas. El dólar estadounidense subió a niveles no vistos en 20 años. Los tipos de interés han subido a niveles no vistos desde 2008. El azúcar se mantiene en más del doble de donde estaba en 2020 y ha vuelto a fortalecerse.

Fuente: Refinitiv Eikon

El problema es que a menudo hay retrasos significativos entre mercados relacionados. A veces estos desfases son largos, a veces no. ¿Dónde nos deja esto?

Fuente: Refinitiv Eikon

El dólar intenta estabilizarse por encima de 100. Eso es históricamente fuerte. Si lo consigue, será difícil que los mercados de materias primas se fortalezcan a corto plazo. Si fracasa y se debilita aún más, al azúcar podría resultarle más fácil fortalecerse más. Tendremos que vigilar de cerca.

Gas Natural

Veamos ahora la energía.

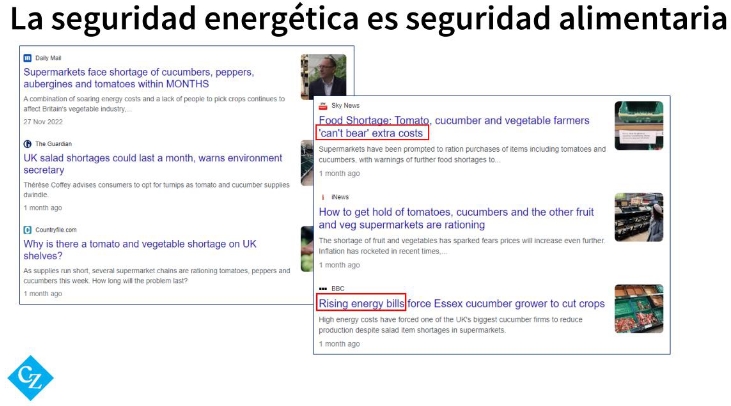

La seguridad energética es seguridad nacional. Sin un suministro de energía barato y estable, no hay refrigeración, ni cadenas de suministro por camión, ferrocarril o avión, ni calefacción o aire acondicionado.

Esto debería ser fácil de entender. Pero, por desgracia, parece que los políticos de toda Europa no han entendido lo importante que es la política energética, ni que todos los mercados están interrelacionados. Esto es especialmente cierto en el Reino Unido.

Este año nos quedamos sin tomates, pepinos y pimientos gracias a la mala política energética. Si ibas a las tiendas en febrero, no podías comprarlos. Las estanterías estaban vacías. Todo el mundo echaba la culpa al clima. En invierno, países más cálidos como España y Marruecos suministran gran parte de las hortalizas de ensalada del Reino Unido, y el mal tiempo afectó a las cosechas. Pero la razón por la que el clima podría tener un efecto tan grande en el suministro se debió a la energía.

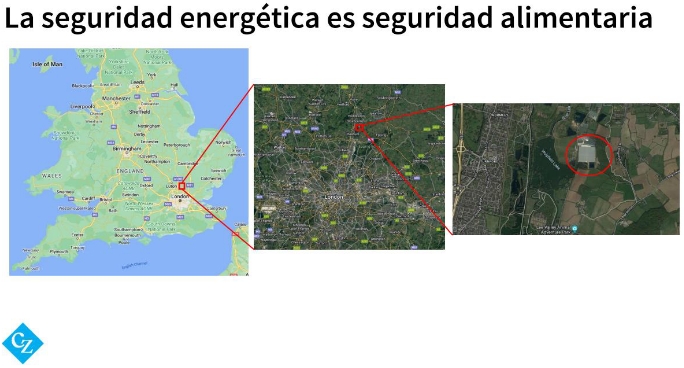

En el Reino Unido, la mayoría de las verduras para ensalada se cultivan en grandes invernaderos. Aquí hay uno a las afueras de Londres. Mide unos 300 m por 300 m, para que tengan una idea.

Se necesita energía para calentar estos invernaderos, mantener los niveles adecuados de luz y humedad e introducir dióxido de carbono en los invernaderos para favorecer la fotosíntesis. Casi toda esta energía procede del gas natural.

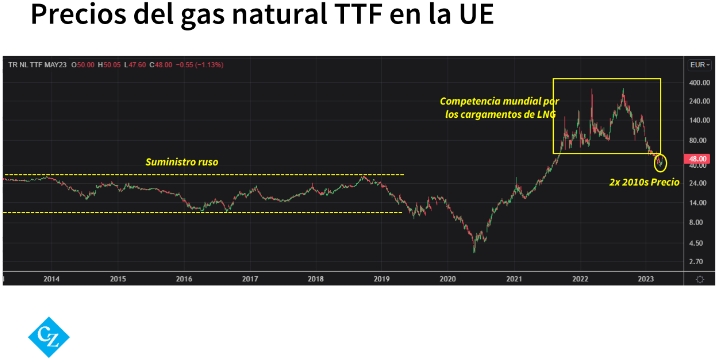

Durante años, los precios del gas natural en el Reino Unido han sido bajos. Teníamos el suministro del Mar del Norte y luego Europa tuvo el suministro barato de Rusia. El precio del gas natural en Europa durante la década de 2010 osciló entre 10 y 30 euros por megavatio hora.

Los políticos daban por sentado que el gas natural era gas natural: la misma molécula al mismo precio viniera del Mar del Norte, de Rusia o de Qatar. Todo podía suministrarse de forma barata y justo a tiempo. De hecho, el Reino Unido cerró el 70% de su almacenamiento de gas en 2017. El Gobierno pensó que su funcionamiento era demasiado caro. Lamentablemente, todos sabemos lo que ocurrió después.

Fuente: Refinitiv Eikon

La demanda mundial de energía aumentó cuando aprendimos a vivir con COVID. Los precios aumentaron. En 2022 Rusia invadió Ucrania, los flujos de gas a Europa se detuvieron y los precios se dispararon, alcanzando picos 10 veces superiores a los de la década de 2010.

Aunque los precios de la energía subieron, los supermercados británicos se negaron a ofrecer a los explotadores de invernaderos del Reino Unido precios más altos por sus cosechas, por lo que los agricultores optaron por no cultivar hortalizas para ensalada. Las importaciones se vieron afectadas por el mal tiempo y no hubo tomates en las tiendas.

Ahora bien, el gobierno británico probablemente no será derrocado porque la gente no pueda comer sus verduras. Pero muchos otros gobiernos son mucho más sensibles que los políticos británicos a la seguridad alimentaria. El más importante para el mercado del azúcar es China.

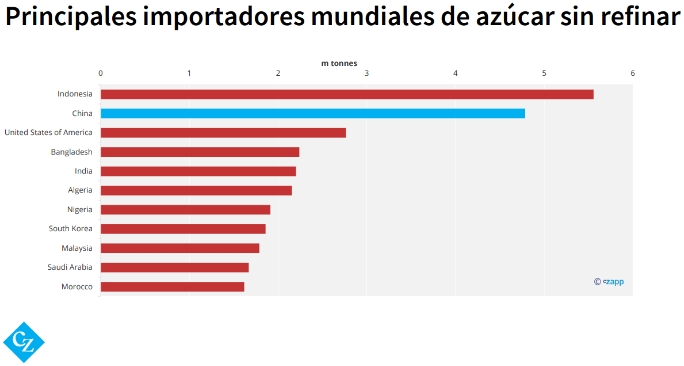

China suele ser el mayor importador de azúcar del mundo, con unos 4 millones de toneladas de materias primas y otros 2 millones de toneladas de otros azúcares.

Las personas mayores aún recuerdan el hambre que padecieron durante los tres años de hambruna a principios de la década de 1960.

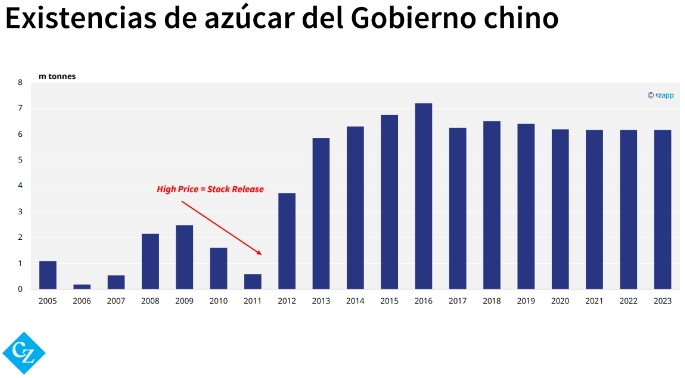

China lleva años almacenando grandes cantidades de azúcar, tanto tiempo que nadie conoce con exactitud el tamaño de sus reservas. Creemos que podría haber unos 6 millones de toneladas de azúcar almacenadas.

Cuando los precios locales del azúcar son altos, como ahora, el Gobierno chino puede liberar existencias. Así lo hicieron, por ejemplo, durante el último gran mercado alcista de 2009-2011.

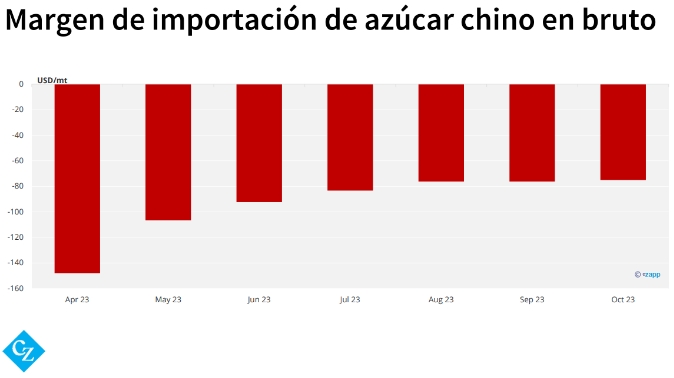

En la actualidad, los márgenes de las importaciones chinas de azúcar fuera de cuota son negativos. El gobierno tampoco quiere que sigan subiendo los precios locales del azúcar. Hace dos semanas convocó una reunión para advertir a la industria sobre los altos precios. Gran parte de la industria china está en manos de empresas estatales y el sector privado depende del gobierno para obtener licencias de explotación e importación. El gobierno puede encontrar formas de gestionar el mercado. Se preocupa por la seguridad alimentaria, y los costes de mantenerla en azúcar y otros productos son triviales comparados con el coste de los disturbios civiles.

También hemos visto actitudes similares en otros países. Por ejemplo, Argelia y Egipto.

Ambas albergan importantes refinerías de azúcar que, en épocas normales, importaban azúcar en bruto para transformarlo en azúcar blanco destinado a la exportación.

En la actualidad, ambos países han prohibido las exportaciones de azúcar. Incluso las refinerías que pueden operar, como las de Dubái, Arabia Saudí, Iraq, Bahréin, India, etc., tienen que hacer frente a unos costes energéticos más elevados.

Los precios del gas natural solían estar regionalizados. El gas sólo podía transportarse a larga distancia por gasoducto. Hoy en día, el gas natural licuado hace que haya un precio más efectivo en el mercado mundial.

El precio TTF de la UE ya no refleja sólo el suministro de los yacimientos de gas del Mar del Norte, ni el de los gasoductos rusos. En el último invierno ha reflejado el precio de los cargamentos de GNL procedentes de Estados Unidos o Qatar. Europa compite por estos cargamentos con China, Japón, Corea, Pakistán, Egipto y muchos otros.

Fuente: Refinitiv Eikon

El suministro ruso aún no puede licuarse para la exportación de GNL ni transportarse al este a gran escala. Yo esperaría que los precios mundiales del gas natural se mantuvieran por encima del nivel de 2010 durante algunos años.

Hoy, los precios del gas natural rondan el doble de la media de 2010, entre 40 y 60 euros por megavatio hora. Esto es importante. Muchas de las refinerías de reexportación del mundo están pagando costes energéticos más altos que antes. Estas refinerías son los proveedores flexibles del mercado del azúcar refinado. El coste de esta flexibilidad ha aumentado, lo que significa que la prima blanca, la diferencia entre los futuros del azúcar refinado y los futuros del azúcar bruto, también ha aumentado.

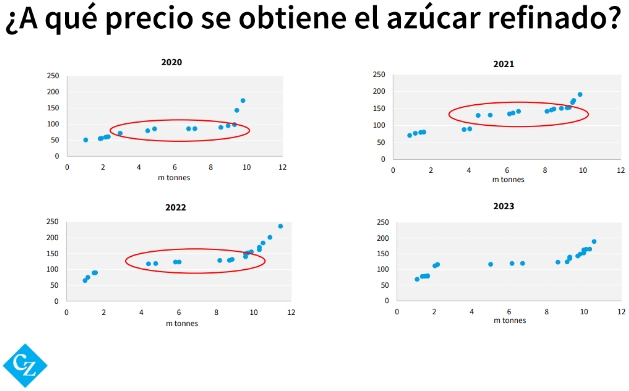

Este es nuestro modelo de cuánto cuesta aumentar el suministro mundial de azúcar refinado.

El eje x en el gráfico muestra cuánto más azúcar refinado puede suministrarse al mercado mundial a un precio determinado con respecto a los futuros del azúcar en bruto. Cada punto representa un proveedor y el precio al que su azúcar está disponible, en dólares por tonelada.

Se puede ver el precio al que se empieza a introducir una oferta mucho más flexible en el mercado, procedente de refinerías de peaje. En 2020, la mayor parte de la oferta que llegaba al mercado rondaba los 80-100 dólares. La prima del azúcar blanco – la diferencia entre los futuros de azúcar refinado y los futuros de azúcar crudo, estuvo un poco por debajo de este nivel durante la mayor parte del año.

En 2021, la mayoría de las materias primas eran más fuertes, incluidos los costes energéticos y de flete. Para conseguir ese suministro flexible el precio se acerca más a 130-150 $/tm. En 2022 tenemos una crisis energética en toda regla. Fue entonces cuando el gas natural alcanzó un máximo de 10 veces los niveles normales en Europa. Compárese con 2020. En 2020, con 80 $/tm se conseguían más de 8 millones de toneladas de suministro refinado de una amplia gama de proveedores. En 2022 se obtuvieron menos de 2 millones de toneladas de un puñado de procesadores de caña. Para conseguir un suministro de 8 millones de toneladas todavía se necesitan unos 130 $/tm. Pero también hay un gran grupo de proveedores a más de 150 $/tm.

Hoy en día, los precios de la energía y del transporte se han calmado, pero aún no somos tan baratos como antes de que los precios del gas natural se volvieran locos. Mientras el mercado del azúcar refinado siga desabastecido y los precios del gas natural se mantengan altos, la prima blanca también seguirá siendo elevada.

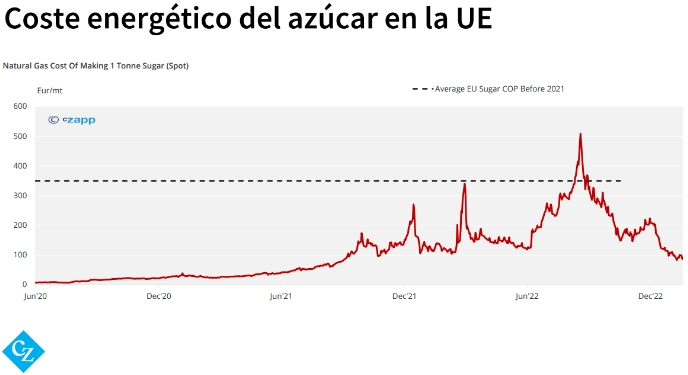

Hablando de producción refinada, fijémonos en los procesadores europeos de remolacha. El aumento del precio del gas también encarece la transformación de la remolacha europea. A mediados de la década de 2010, solía considerar que Europa occidental era el proveedor más barato del mundo de azúcar refinado de alta calidad. Esto ya no es cierto.

A finales del año pasado, calculamos que los procesadores de remolacha europeos pagaban por la energía necesaria para fabricar una tonelada de azúcar lo mismo que pagaban por todo el proceso de producción. Si los precios del gas se mantienen como hasta ahora, es difícil que las exportaciones europeas puedan ser competitivas frente al azúcar refinado de caña.

Fertilizante

Otro sector que se ha visto muy afectado por la subida de los precios del gas natural es el de los fertilizantes en Europa.

La fabricación de fertilizantes es extremadamente intensiva en energía, especialmente la de fertilizantes a base de nitrógeno. Para convertir el nitrógeno en amoníaco se necesitan altas temperaturas y presiones y catalizadores metálicos. Esto significa que parte de la industria europea de fertilizantes dejó de funcionar en 2022.

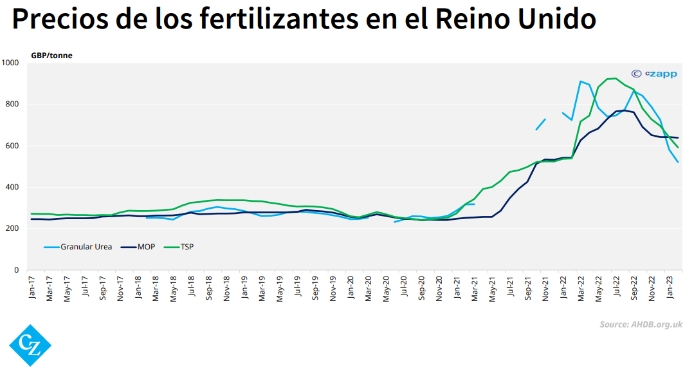

Incluso hoy no será tan económicamente viable como antes. Los precios de los fertilizantes siguen siendo altos, aunque están bajando desde los máximos del año pasado. He aquí un gráfico de los precios de los fertilizantes en el Reino Unido que muestra la situación actual.

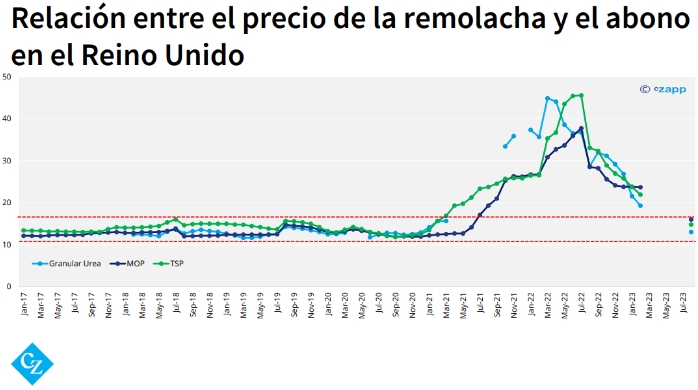

Como la mayoría de las materias primas, los precios han empezado a bajar, pero siguen muy por encima de donde estaban en la década de 2010. ¿Qué significa esto para los agricultores? He aquí la relación entre el precio de los fertilizantes y el de la remolacha, utilizando el precio anual de la remolacha de los procesadores del Reino Unido.

Este año, los agricultores británicos han recibido una oferta de 40 libras por tonelada de remolacha, frente a las 27 libras de la campaña anterior. Los que utilizan la herramienta de precios de remolacha de Czapp han podido obtener más de 50 libras por tonelada por su remolacha recientemente. Los altos precios de la remolacha significan que el fertilizante es tan asequible hoy como lo era en la década de 2010 para los agricultores.

Es una buena noticia para los agricultores, sin duda, y también debería ayudar al rendimiento de la remolacha este año. Pero los consumidores no se beneficiarán. Los precios más altos de la remolacha significan costes más altos para fabricar azúcar. Los precios del azúcar no volverán a los niveles de 2020 aunque lo hagan los precios de la energía; no hasta que los precios de la remolacha hayan caído también.

No sólo Europa tiene problemas con los fertilizantes.

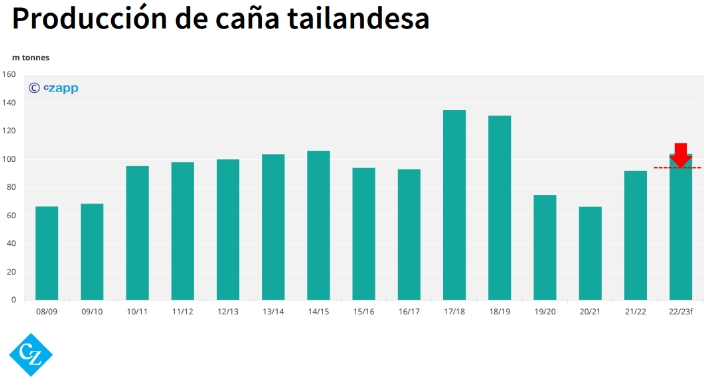

En Tailandia, los molinos esperaban cosechar este año más de 100 millones de toneladas de caña. La cifra real fue de unos 94 millones de toneladas. Creemos que la productividad fue baja en parte porque los agricultores optaron por aplicar menos fertilizantes o por mezclas de fertilizantes más baratas y de menor calidad, por ejemplo.

El aumento del precio de la energía tiene otra gran repercusión para muchos de los molinos de caña del mundo.

Biomasa

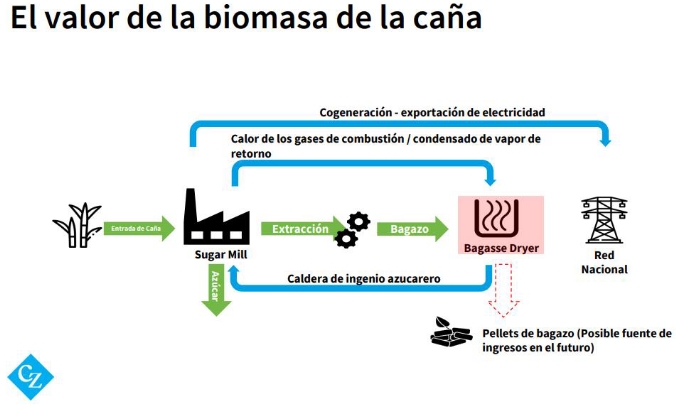

Ha hecho que su bagazo sea mucho más valioso.

Los molinos de caña han utilizado durante mucho tiempo el bagazo para alimentar calderas: utilizando un producto de desecho para producir energía. Hoy en día, los molinos pueden modernizar sus calderas de alta presión para utilizar menos bagazo y vender el excedente. Si ningún molino local puede comprar el bagazo, se puede exportar. Los generadores de energía europeos están hambrientos de fuentes de biomasa para reemplazar la generación a carbón. Un molino también podría invertir más en instalaciones de secado de bagazo para concentrar aún más la intensidad energética del combustible, o incluso construir una planta de pellets para exportaciones.

En una época de altos precios de la energía, las fábricas de caña pueden por fin obtener un valor significativo no sólo de la sacarosa de la planta de caña, sino también de la fibra de la planta de caña.

Cz trabaja en este campo. Financiamos nuevas inversiones en calderas y biomasa. Compramos, transportamos y vendemos biomasa en todo el mundo. Optimizamos las cadenas de suministro de biomasa. Hemos realizado varios proyectos de consultoría para ayudar a la gente en toda la cadena de suministro de biomasa. Póngase en contacto conmigo si desea más ayuda.

Petróleo crudo y etanol

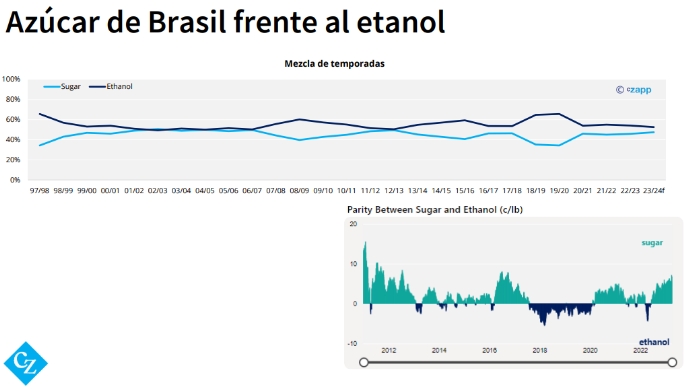

Veamos ahora el petróleo crudo y la gasolina. La caña y la remolacha son cultivos alimentarios, pero también energéticos, y la caña se utiliza para fabricar etanol en Brasil y ahora también en India. En ambos países, la regulación gubernamental de los mercados de combustibles complica la relación entre azúcar, etanol y gasolina.

En general, si los precios del crudo suben, también lo hacen los de la gasolina, lo que significa que los conductores prefieren el etanol, con el consiguiente aumento de la demanda. En Brasil, esto puede significar que las fábricas produzcan más etanol y menos azúcar, lo que podría ser positivo para los precios del azúcar.

Pero, hemos visto en 2022 cómo a los gobiernos no les gusta la inflación de los precios de los combustibles y que pueden regularla, lo que significa que la relación entre el crudo y el azúcar se rompe.

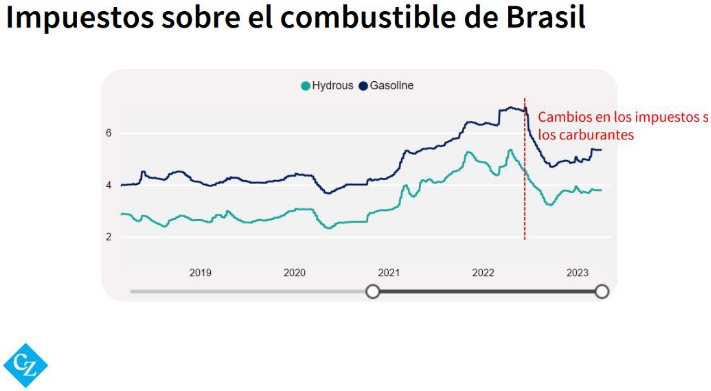

En Brasil, los precios de la gasolina se acercaron a los 7 reales por litro a mediados de 2022. Esto estaba causando serias dificultades, por lo que el gobierno modificó los impuestos sobre el combustible para bajar los precios en los surtidores. Los precios bajaron en los meses siguientes.

Esto significó que los precios del etanol también bajaron para que pudiera seguir siendo competitivo. A su vez, el azúcar se convirtió en un producto mucho mejor pagado por los ingenios. Los ingenios maximizaron la producción de azúcar a pesar de los elevados precios de la energía.

Las azucareras ganan ahora 6c/lb más fabricando azúcar que etanol, a pesar de que los cambios fiscales ya se han anulado. Los impuestos podrían volver a aplicarse si los precios suben demasiado rápido.

También hay que tener en cuenta que Petrobas mantiene los precios locales de la gasolina más o menos alineados con los mercados internacionales, pero puede que esto no continúe en el futuro. Ahora tenemos un gobierno del PT encabezado por el presidente Lula, y cuando el PT estaba en el poder anteriormente, restringieron los precios de la gasolina.

La relación es aún menos clara en la India, donde el gobierno controla todos los aspectos de la economía de la caña y también gran parte del mercado de los combustibles.

Un dato interesante es que el programa de la India para alcanzar una mezcla del 20% de etanol en la gasolina en 2025 se introdujo inicialmente para absorber el exceso de azúcar en lugar de subvencionar su exportación, lo que estaba siendo cuestionado en la Organización Mundial del Comercio. Por alguna razón, subvencionar el suministro de combustible es aceptable internacionalmente, pero subvencionar los alimentos no lo es.

Pero desde la década de 2020 el Gobierno considera ahora que el paso al E20 es una pieza clave de su estrategia de seguridad energética y la reducción del exceso de sacarosa ya no es el principal objetivo del programa.

Así pues, la India podría estar a punto de desencadenar un nuevo mercado alcista del azúcar gracias a los altos precios del crudo, al eliminar todo el exceso de azúcar barato que ha inundado el mercado mundial durante la década de 2010. Hay que tener en cuenta que el E20 en 2025 significará probablemente desviar unos 6 millones de toneladas de azúcar para fabricar etanol, pero la demanda india de gasolina crece al 7% anual. En 2035 habrá que desviar 12 millones de toneladas de azúcar si se mantiene ese ritmo de crecimiento.

Fuente: Refinitiv Eikon

Problemas del Azúcar

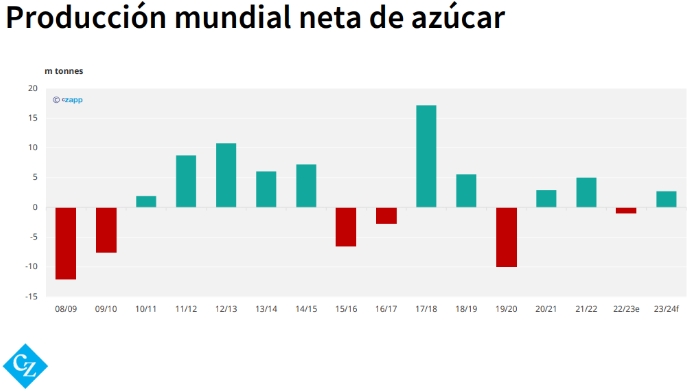

Esto es importante porque el mundo no puede permitirse perder producción de azúcar hoy en día. La producción mundial de azúcar lleva más de una década estancada en torno a los 175 millones de toneladas anuales, más o menos 15 millones.

Desde que el sector brasileño de la caña de azúcar estuvo a punto de quebrar tras la crisis financiera mundial de 2008, apenas hemos visto inversiones en la producción de azúcar en todo el mundo. Los precios del azúcar cayeron de 36c en 2011 a 9c en 2020. Por supuesto, nadie invirtió cuando los precios cayeron durante esa década. Es una historia similar en la mayoría de las materias primas.

Esto es un problema hoy en día porque el consumo de azúcar finalmente ha alcanzado a la producción, que va a superar los 175 millones de toneladas este año.

Así que, en los años buenos, produciremos suficiente azúcar para satisfacer el consumo. En los malos, no. Por ejemplo, este año no hemos producido suficiente azúcar para satisfacer el consumo.

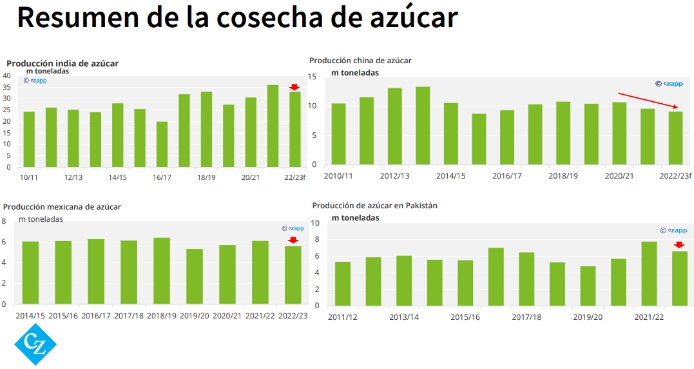

Las cosechas de caña en 2023 han sido pobres. Ya he mencionado Tailandia, pero la cosecha de la India tampoco está dando los resultados esperados. Tampoco la de China, ni la de México, ni la de Pakistán.

Todos estos países son grandes productores de caña. ¿No es de extrañar que los precios del azúcar vuelvan a ser altos? Hemos llegado a un punto en el que el mundo no puede dar cabida a la pérdida de cosechas de un gran productor de azúcar. Los problemas de suministro a corto plazo se están reflejando en el precio.

El problema es cómo animar a los inversores a volver al cultivo y procesamiento de la caña de azúcar y la remolacha. Esto sólo está ocurriendo en la India, gracias al apoyo gubernamental a la producción de etanol.

Construir un molino de caña requiere mucho capital y tiempo. También lleva tiempo preparar, plantar y madurar los cañaverales.

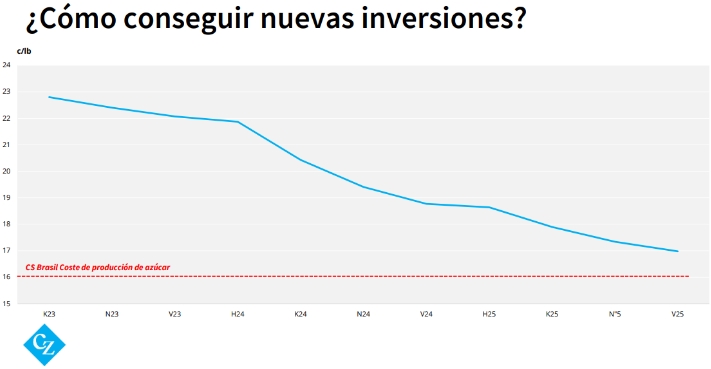

En Brasil, el coste de producción del azúcar es de aproximadamente, 16c/lb, si puedo resumir casi 300 ingenios con una cifra. Los inversores querrán un rendimiento superior a este nivel y que este rendimiento se mantenga el mayor tiempo posible.

He mencionado la subida de los tipos de interés justo al principio de esta presentación, así que quizá demuestre hasta qué punto está todo conectado que pueda hablar de ellos también al final. El tipo de interés de referencia de la SELIC en Brasil se acerca hoy al 14%. Si los inversores exigen una prima para reflejar los riesgos asociados a la construcción de fábricas de caña en el país, los precios de los futuros del azúcar en bruto deberían mantenerse por encima de los 20 céntimos la libra.

En los últimos meses, la curva de futuros ha ido en aumento. La parte delantera de la curva da la señal correcta; la parte trasera de la curva sigue siendo demasiado barata según este análisis.

Gestión del riesgo de precios

Espero que si se recuerdan algo de esta presentación no sean los detalles sobre el cultivo de tomates en invernaderos cerca de Londres ni lo difícil que es fabricar amoníaco. Espero que aprecien lo complicado que es incluso nuestro pequeño mundo azucarero, y cómo todo está interconectado.

Nunca se sabe con certeza qué mercado lidera a cuál, ni cuándo cambia este liderazgo. Entonces, ¿cómo afrontar este grado de caos a la hora de tomar decisiones para su empresa?

Una cosa es ser consciente de los diferentes marcos temporales. No pasa nada por preocuparse de que el azúcar pueda debilitarse a corto plazo y ser muy optimista a largo plazo.

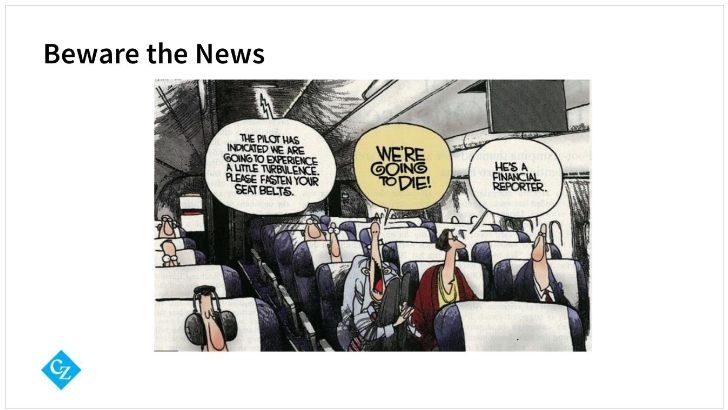

Otra cosa es simplificar el consumo de noticias. La mayor parte de lo que se ve en las noticias no tiene mucha importancia para los precios. Bloomberg, Reuters y la CNBC harán un trato masivo sobre el IPC, el PMI y otros indicadores, pero casi siempre son irrelevantes. Si te pasas la vida mirando los indicadores y las noticias, te perderás lo que es realmente importante.

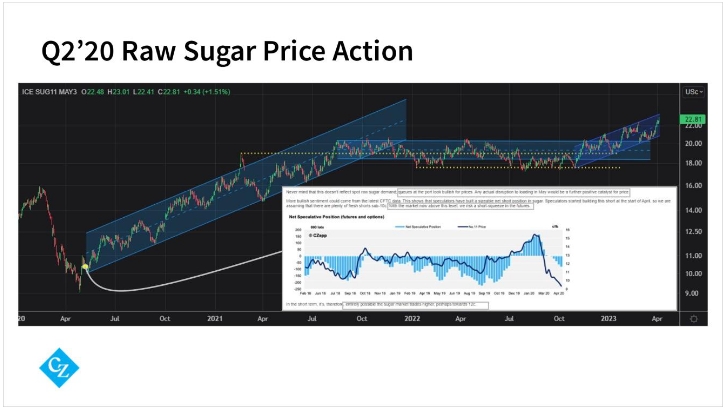

En el segundo trimestre de 2020 todos los indicadores económicos eran pésimos, y sin embargo los mercados de materias primas estaban a punto de entrar en una gran carrera alcista.

El precio en sí puede decir mucho. El mercado del azúcar estaba muy cortocircuitado por los especuladores, pero en cuanto llegó a 9c alguien compró agresivamente y atrapó a nuevos cortos. Yo no sabía quién había comprado (resultaron ser refinadores chinos), pero a principios de mayo supe que el mercado del azúcar estaba a punto de fortalecerse y les dije a todos mis clientes y suscriptores que creía posible un movimiento del 20% hasta los 12 céntimos.

Fuente: Refinitiv Eikon

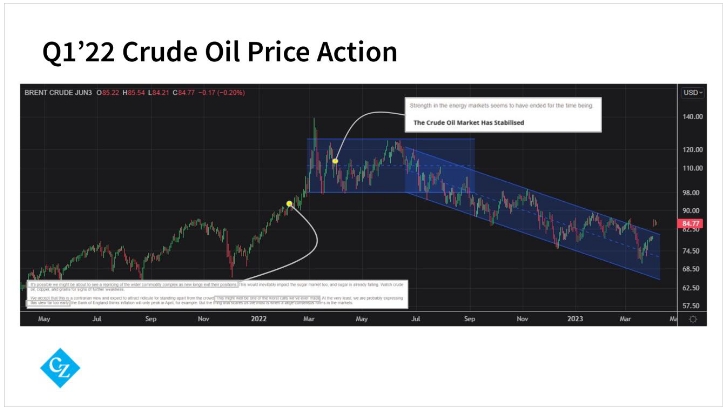

Del mismo modo, justo antes de que Rusia invadiera Ucrania, sospeché que la subida de las materias primas se estaba estancando. En los mercados, el momento oportuno lo es todo, y en este caso me equivoqué; incluso dije en su momento que probablemente me había adelantado demasiado. Pero un mes después de la invasión estaba claro que el crudo había agotado su tendencia alcista.

Fuente: Refinitiv Eikon

Como me recuerda mi esposa, nadie es perfecto. Si pudiera hacerlo exactamente bien, no estaría aquí con ustedes ahora. Estaría en la playa a tiempo completo.

Parte de la habilidad para analizar otros mercados es saber cuándo parar. Y con eso, lo haré. Muchas gracias.