Pontos Principais

Os preços do leite em pó brasileiro apresentam correlação limitada com os mercados globais. CZ desenvolveu uma estratégia de hedge básica para o WMP brasileiro com uma alta correlação histórica. Isto pode oferecer aos participantes uma ferramenta eficaz para a gestão do risco de preços neste mercado no futuro.

Em discussões recentes, fomos questionados se podemos oferecer soluções de gestão de risco de preços para o mercado brasileiro de leite em pó. O Brasil, sendo um dos maiores produtores de leite do mundo, tem uma demanda doméstica por lácteos que cria um mercado relativamente isolado para os preços do leite em pó.

Por exemplo, o preço do leite em pó integral brasileiro (WMP), quando convertido para USD/tonelada, mostra apenas uma correlação de 46% com o mercado futuro de SGX-NZX WMP.

Esta baixa correlação realça a necessidade de estratégias de cobertura especializadas para gerir o risco de preços neste mercado.

O que é um hedge básico?

Um hedge básico é quando uma commodity com um mercado de derivativos negociado é usada para proteger o preço de uma commodity relacionada e correlacionada que não possui um mercado de derivativos negociado.

O risco de base pode existir devido a uma diferença na localização do derivado negociado utilizado para cobertura e na localização da exposição. Por exemplo, as exportações FOB WMP da Austrália poderiam ser cobertas usando contratos SGX-NZX WMP que são FOB Nova Zelândia.

O risco de base também pode existir devido a diferenças no produto ou na qualidade. Neste caso, um contrato para um produto ou qualidade é utilizado para cobrir outro produto ou qualidade. Um exemplo comum disto é a cobertura do combustível de aviação com petróleo bruto, porque os contratos de petróleo bruto são muito mais líquidos do que os derivados do combustível de aviação.

As empresas que realizam operações de hedge de base geralmente as veem como redutoras de risco e, portanto, aceitam voluntariamente o risco, em vez de não fazerem nenhum hedge.

Conceituando uma negociação de hedge básica

Você pode conceituar uma negociação de hedge básico exatamente como um spread de commodities cruzadas .

Embora sejam muito semelhantes, uma negociação de spread entre commodities procura lucrar com uma precificação incorreta de dois produtos emparelhados que possuem mercados de derivativos, enquanto um hedge de base busca reduzir o risco de preço de um produto que não possui um mercado de derivativos, usando um produto relacionado (ou grupo de produtos) listado em uma bolsa.

Então, como encontramos o componente ou componentes do nosso hedge básico?

Etapa um: selecione produtos relacionados

Dado que procura reduzir o risco através da cobertura de um produto com outro produto relacionado (ou pacote de produtos), deve garantir que a sua cobertura está enraizada na realidade. É melhor começar tos que sejam relativamente líquidos. Você não quer criar um problema para si mesmo ao entrar e sair de uma cobertura de base. Deve ser possível entrar e sair rapidamente conforme necessário, especialmente se por algum motivo você tiver identificado que o hedge não está funcionando como deveria e precisa ser encerrado rapidamente.

As ponderações de cada componente da cobertura devem ser significativas. No mínimo, você deve garantir que suas ponderações sejam arredondadas para o tamanho de lote mais próximo.

Etapa quatro: examine as taxas

Investigue taxas de negociação implícitas e explícitas. É provável que sua análise tenha sido feita usando os últimos preços negociados. No entanto, por vezes, a corretagem de um lote ou o típico spread bid-ask num mercado pode significar que, na prática, a adição desse produto específico não é útil à sua cobertura de base.

Depois de determinar o conjunto de produtos e os pesos de cada produto desse conjunto, você poderá usar um modelo analítico para sugerir algumas combinações ideais.

Etapa cinco: verifique seu trabalho

É extremamente importante revisar criticamente o resultado do modelo analítico e remover quaisquer combinações que você considere ilógicas.

Talvez seja necessário aumentar a produção de modo que o volume mínimo de cobertura seja de 100 toneladas, em vez de um contêiner, para garantir que você possa realmente executar a cobertura em lotes completos.

Revise as correlações e a distribuição da diferença entre o índice de hedge e o produto investigado. Mesmo que as duas séries estejam correlacionadas e a diferença média entre as duas seja zero, se a distribuição da diferença frequentemente ultrapassa os 1.000 USD/tonelada, você se sentiria confortável com o fato de que isso reduziria o risco? O seu índice requer algum somador ou subtrator na fórmula para oferecer melhor proteção?

Colocando a teoria em prática

Aplicando esses métodos analíticos, vamos considerar um cenário prático para ilustrar os benefícios potenciais de um hedge de base no WMP brasileiro:

O comércio de leite em pó no Brasil é grande, tanto no mercado interno quanto em termos de importações. Muitos participantes do mercado há muito desejam uma ferramenta para gerenciar o risco de preço nesta negociação.

A Milk Point publica mensalmente os preços do WMP brasileiro em reais, então usei esta série como o índice para o qual estamos procurando construir um hedge de base nesta análise.

Assim, seguindo o primeiro passo , consideramos produtos potencialmente relevantes para a construção de um hedge de base:

a) Todos os derivados lácteos estão inicialmente no escopo.

b) As principais culturas brasileiras com mercados de derivativos listados incluem café, açúcar, soja, milho, algodão e trigo.

c) Outras commodities que podem impactar o cruzamento BRL/USD incluem minério de ferro e petróleo bruto.

Passo dois : Refinamos a lista acima, removendo produtos com liquidez insuficiente ou que não atendem ao “teste de detecção” de ser sensato incluir. Esta etapa é um tanto subjetiva para o analista, mas importante no contexto do desenvolvimento de um hedge que não seja esotérico. Selecione suas ponderações. Com base no conjunto que selecionei, estes são apenas positivos e arredondei para os 5% mais próximos.

Em seguida, executei meu modelo e obtive três combinações possíveis de oito a 10 commodities com resultados interessantes. Contudo, em muitos casos, mais de metade tem apenas uma ponderação de 5%.

Todos os três tinham três produtos com pesos muito mais elevados do que outros. Remodelei com base apenas nesses três produtos e obtive um resultado semelhante com muito menos complexidade.

Após outro teste lógico nas combinações, temos que ter certeza de que estamos confortáveis por termos incluído produtos que se enquadram em uma destas categorias:

a) O Brasil é o maior exportador global.

b) Quando forem agrícolas, as culturas devem estar geograficamente localizadas em regiões próximas da produção leiteira e, portanto, afetadas de forma semelhante pelas condições climáticas prevalecentes.

c) São uma alimentação comum para vacas leiteiras no Brasil. Isto se o custo da ração aumentar, o custo de produção do leite e consequentemente o PGR sobe.

d) Traga um grau útil de sensibilidade ao cruzamento da taxa de câmbio BRL/USD.

e) As condições de mercado no Brasil, tais como custos de produção, demanda interna, taxas de juros locais, custos logísticos internos e capacidades de exportação (como congestionamento portuário) provavelmente terão impactos sincronizados sobre os preços desses produtos e seu valor de exportação, ao mesmo tempo que o Brasil WMP.

Em seguida, arredondo para o tamanho de lote mais próximo de cada um e percebo que esta ferramenta agora só pode ser aplicada a clipes mínimos de 100 toneladas de WMP brasileiro para que lotes completos sejam executados no hedge de base. Com a etapa três em mente, este ainda é um volume muito viável!

Por último, inspeciono a distribuição entre as séries Milk Point e Basis Hedge Index. Isto mostra que é necessário algum complemento à cobertura de base para equilibrar os níveis nocionais, em média, ao longo do tempo.

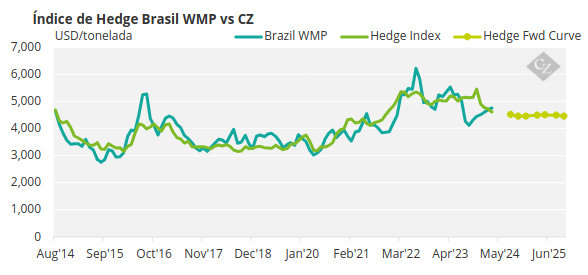

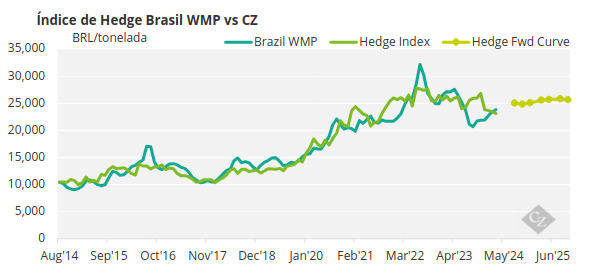

O resultado surpreendeu até a mim! Desenvolvemos um hedge básico para o WMP brasileiro que tem uma correlação de 84% nos últimos 10 anos.

Se os fabricantes ou consumidores do WMP brasileiro estiverem agora dispostos a entrar em acordos de longo prazo vinculados ao Milk Point ou ao próprio índice da CZ, então eles poderão desbloquear uma poderosa capacidade de gestão de risco de preços, da qual estavam anteriormente impedidos!

Isto inclui a capacidade de cobertura a prazo, utilizando o mercado de futuros combinado das mercadorias componentes da cobertura de base.

Os fabricantes ou consumidores do WMP brasileiro também podem precificar em dólares americanos ou reais. Ou seja, ao utilizar forwards no mercado cambial BRL/USD, podemos adicionar outra camada de relevância para os usuários desta ferramenta, precificando-a localmente.

Você pode ver abaixo a série histórica e as curvas futuras do índice Milk Point WMP versus o índice brasileiro WMP da CZ em dólares americanos e reais.

Esteja ciente dos riscos

- A mineração de dados é uma correlação: correlação não significa causalidade. Lembre-se de que seu modelo deve fazer sentido.

- Risco para a posição: Isto ainda existe mesmo que o risco total seja reduzido. Isto ocorre porque a correlação imperfeita entre o índice que você está procurando cobrir e as commodities em seu hedge base cria o potencial para ganhos ou perdas excessivos na estratégia de hedge.

- Liquidez, timing e posicionamento do mercado: estruture a sua cobertura de base de forma a ter a certeza de que poderá sair quando for necessário.

- Fatores fundamentais: mantenha-se atento ao que está impulsionando o preço no índice de hedge e aos preços de suas commodities básicas de hedge. Se houver um fator material específico que afete um deles, é provável que a cobertura de base seja quebrada rapidamente.

- Quer ter acesso a ferramentas para ajudar a gerenciar sua exposição ao preço do WMP brasileiro? Ou talvez você queira construir uma cobertura de base em outro mercado de laticínios não comercializados? Ligue para nós!