Pontos Principais

- Como comprar futuros mais baratos estatisticamente identificados e vender futuros mais caros.

- Analise a estrutura da curva e a sazonalidade para gatilhos de entrada/saída.

- Os spreads de calendário podem ser usados para melhorar o hedge e explorar preços incorretos.

Feliz Ano Novo a todos! Enquanto folheávamos um novo calendário, pensei comigo mesmo: qual o melhor momento para escrever um artigo sobre Calendar Spreads?

O que é uma negociação de spread de calendário?

- Por exemplo, um trader pode comprar 50 lotes de futuros de leite em pó integral (WMP) de março de 2024 no SGX-NZX e vender 50 lotes de futuros de WMP de julho de 2024 simultaneamente.

- Às vezes, dois contratos futuros na mesma curva de futuros de commodities podem ser negociados a preços significativamente diferentes. Isto pode não fazer sentido; uma negociação com Calendar Spread pode gerar lucro.

- Por exemplo, o leite em pó desnatado (SMP) pode ser negociado a US$ 2.000/MT nos próximos meses e a US$ 4.000/MT no diferido.

- Se esta oportunidade estivesse presente, um comerciante procuraria lucrar com isso comprando o preço próximo mais barato e vendendo simultaneamente o preço diferido mais caro.

Conceituando uma negociação de spread de calendário:

- Um spread de calendário é semelhante a um spread entre commodities. Enquanto os spreads entre mercadorias analisam a diferença de preço de duas mercadorias diferentes (mas semelhantes) no mesmo momento, os spreads de calendário concentram-se, em vez disso, na diferença de preço da mesma mercadoria em diferentes momentos.

- Para spreads de calendário, você só precisa se concentrar em uma curva de futuros. Contudo, existem dois fatores importantes que devem ser considerados: a estrutura da curva e a sazonalidade da commodity.

Estrutura da curva:

- A estrutura da curva é essencialmente a inclinação da curva de futuros. É mais fácil observar apenas pares de contratos futuros isoladamente para esta análise.

- Costumo usar os dados históricos de preços diários para os contratos futuros rolantes.

- Em seguida, construo uma série da diferença entre cada par de contratos futuros rolantes. Isso significa muitas séries! Por exemplo, se olharmos para apenas doze futuros mensais, terei 66 séries únicas de pares.

- Assim como na análise de commodities cruzadas, observo então a distribuição estatística desses pares. As oportunidades de negociação aparecerão nos bastidores ou nos extremos da distribuição estatística.

- Determino então alguns percentis nos quais estaria confiante de que um determinado par de contratos divergiu o suficiente para que houvesse uma oportunidade de negociação, ou seja, um “gatilho de entrada”. Antes de entrar em qualquer negociação, também é importante predeterminar um “gatilho de saída”, que deve estar em um nível onde os preços tenham convergido o suficiente para serem considerados em um nível normal. Também é importante estabelecer um “gatilho de stop-loss” onde as perdas são cortadas porque o spread continuou a divergir e pode ter “quebrado” neste momento.

- Para spreads de calendário, você deseja essencialmente comprar o contrato próximo e vender o diferido se a curva for estatisticamente “muito íngreme” e vender o contrato próximo e comprar o diferido se a curva for estatisticamente “muito plana” (o que provavelmente significará “muito atrasado” na maioria dos casos). É melhor assumir que os gatilhos são simétricos em termos do seu ponto na distribuição estatística, a menos que esteja confiante de que os dados de preços dos pares de mercadorias apresentam uma distorção significativa.

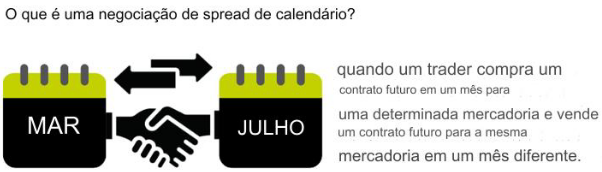

- Digamos que você selecionou os percentis 20 e 80 como seus gatilhos. A maneira mais fácil de ver o que isso significa em termos de diferenças de preço entre seus vários pares é usar uma matriz. Por exemplo, onde abaixo os números são o contrato frontal menos o traseiro, então um valor positivo para um par indica uma curva em retrocesso (inclinação para baixo):

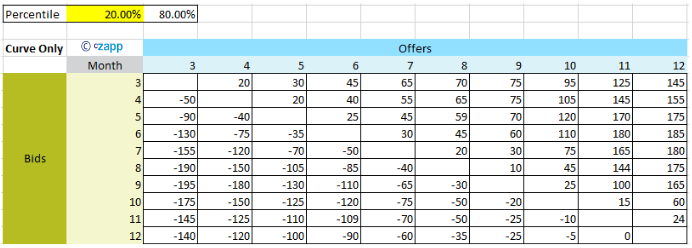

Sazonalidade:

- Os produtos agrícolas apresentam frequentemente sazonalidade. Para os lacticínios, os principais factores sazonais são a sazonalidade da produção de leite (impulsionada pelo ciclo de lactação das vacas leiteiras e pelas condições meteorológicas), a disponibilidade e o custo da alimentação, a procura do consumidor (que pode variar em diferentes regiões) e as políticas governamentais (como quotas anuais isentas de tarifas). .

- É importante sobrepor a sua compreensão da sazonalidade à sua análise estatística da estrutura da curva de futuros e ajustar os seus gatilhos em conformidade. Isto é especialmente verdadeiro quando você está analisando dados contínuos de preços de futuros de commodities, que calculam a média de todos os efeitos sazonais.

- A sazonalidade é relativamente fácil de calcular, tendo a usar apenas os dados do preço de liquidação final para uma determinada mercadoria e calcular a média do preço de liquidação final de um determinado mês ao longo dos anos.

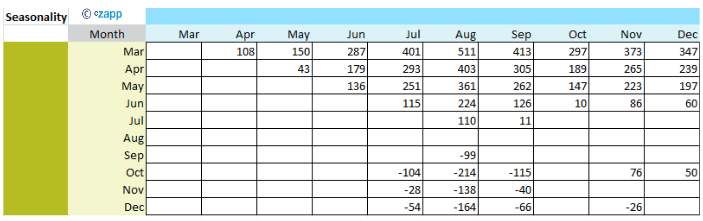

- Para ajudar na sua análise, é melhor converter este gráfico em uma matriz como a abaixo. Mais uma vez, um número positivo para a sazonalidade indica que os pares mensais, em média, se acomodam no que seria uma curva de futuros invertida e vice-versa. Dado que a sazonalidade só existe de uma forma, a sua matriz deve mostrar apenas um resultado para cada par, dependendo da sua relação sazonal:

Combinando sua análise de Estrutura de Curva e Sazonalidade para estruturar um típico Negociação de spread de calendário:

- É hora de juntar tudo!

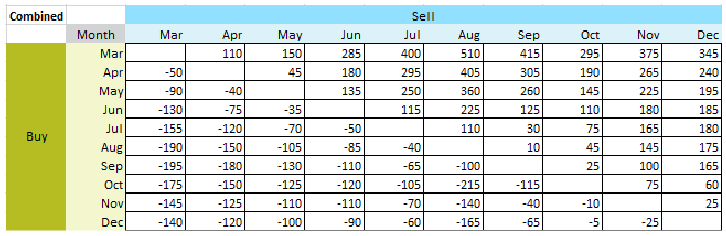

- Agora você deseja retirar o valor mais extremo (alto ou baixo) da estrutura da curva em seus pontos de gatilho ou da sazonalidade entre seus pares mensais.

- O crucial aqui é garantir que você esteja comparando iguais. Lembre-se de que uma análise analisa períodos de contrato contínuos, enquanto a outra analisa meses. Certifique-se de que os períodos do contrato estejam alinhados com os meses corretos quando você combinar.

- Vamos ampliar agosto versus setembro aqui e ver o que isso nos diz:

- a) A estrutura da curva nos percentis 20 e 80 diz para comprar agosto/vender setembro se setembro estiver $30 USD/MT acima de agosto e vender agosto/comprar setembro se agosto estiver $10 USD/MT acima de setembro.

- b) A sazonalidade diz que agosto fica em média US$ 99/MT abaixo de setembro.

- c) Combinar o que foi dito acima significa que as ordens de spread de um trader seriam comprar agosto/vender setembro se setembro estiver $100 USD/MT acima de agosto e vender agosto/comprar setembro se agosto estiver $10 USD/MT acima de setembro.

- d) A sobreposição de sazonalidade aqui é crucial para reduzir o risco de compra de futuros num mês em que os preços são sazonalmente mais fracos.

- Se você está agora confiante de que o spread que observou nos preços atualmente divergiu estatisticamente do seu diferencial típico, que a inclinação da curva se alinha com a sazonalidade observada e você tem um horizonte de tempo e gatilhos para entrar e sair da negociação em níveis onde você acredita que provavelmente terá lucro, então está pronto para negociar.

Aplicando estes métodos analíticos, vamos considerar um cenário prático para ilustrar os benefícios potenciais das negociações do Calendar Spread em relação a uma posição física:

- Além da busca de lucro imediato de uma precificação percebida incorretamente, os participantes do mercado físico podem usar esse estilo de negociação em um esforço para agregar valor às posições de hedge.

- Por exemplo, digamos que um fabricante que utiliza SMP como ingrediente tenha um Contrato de Fornecimento indexado de três anos vinculado ao GDT. O GDT SMP pode ser protegido usando futuros SGX-NZX SMP, portanto, se o fabricante visse valor no mercado futuro em outubro, poderia bloqueá-lo usando o SGX-NZX. No entanto, o contrato futuro de novembro poderá ser negociado com um desconto estatisticamente significativo em relação a outubro para a commodity que o fabricante deseja proteger. O fabricante poderia então comprar futuros de novembro em vez de futuros de outubro. Ao fazê-lo, deram a si próprios um certo grau de certeza de preço para a sua mercadoria (ambos os contratos serão influenciados directamente pelos movimentos da mercadoria subjacente), além de também a oportunidade de lucrar com a percepção de erros de precificação. O fabricante celebrou uma cobertura de base que provavelmente lhe permitirá receber produtos físicos com desconto (para os meses em que a cobertura de base está em vigor).

- No caso acima, o fabricante só precisa entrar no comércio longo de novembro porque já está vendido em outubro por meio do Contrato de Fornecimento físico indexado.

Um exemplo prático de uso de um Calendar Spread Trade para hedge (“Basis Hedge”):

- Digamos que um fabricante tenha um Contrato de Fornecimento indexado com índice “média GDT SMP MH C2 no mês dois meses antes do embarque + $100 USD/MT”.

- O fabricante deseja fixar o preço FOB para remessas em 24 de dezembro. Eles podem fazer isso comprando os futuros SGX-NZX de 24 de outubro por US$ 3.130/MT, fixando assim seu preço FOB por US$ 3.230/MT.

- Alternativamente, eles poderiam usar os futuros de 24 de setembro ou 24 de novembro, que também têm prazos objetivamente muito semelhantes.

- Os seus analistas percebem que actualmente o contrato de 24 de Novembro, que está a ser negociado a $3.040 USD/MT, está estatisticamente subvalorizado em relação a 24 de Outubro e mais do que a sazonalidade típica sugere.

- A recomendação é que Nov-24 seja considerado como base de hedge para a exposição de Out-24. A análise mostra que é provável que haja um benefício de $90 USD/MT na utilização da cobertura de base e decidiram que se sentem confortáveis com o facto de 10 meses serem longos o suficiente para que o spread do calendário seja corrigido.

- A recomendação é aprovada. O fabricante faz com que seu gerente da cadeia de suprimentos execute o hedge usando SGX-NZX e fixa o preço para sua remessa de 24 de dezembro.

- Em março de 2024, o spread do calendário convergiu em US$ 80/MT. O fabricante tem o prazer de agora mudar a sua sebe para uma sebe perfeita. Eles saem da posição de 24 de novembro e a substituem por uma posição de 24 de outubro.

- O custo de ter a cobertura de base é $10 USD/MT mais caro do que teria sido simplesmente introduzir uma cobertura perfeita para começar.

- Ao todo, o fabricante obteve um lucro comercial de $ 70 USD/MT com o hedge de base e essencialmente reduziu o somador em seu Contrato de Fornecimento indexado de $ 100 para $ 30 USD/MT, o que é significativamente mais competitivo do que sua linha de base.

- Ao substituir a cobertura de base por uma cobertura perfeita antes dos seus envios, conseguiram fixar um preço fixo de $3.160 USD/MT FOB (contra os $3.230 que tinham considerado inicialmente).

Riscos a ter em conta ao entrar numa negociação com spread de calendário:

- Liquidez de Mercado:

- a) Preocupação: Um dos principais riscos na negociação de spread calendário está relacionado à liquidez do mercado. Os mercados ilíquidos, especialmente em matérias-primas como os lacticínios, podem representar desafios ao entrar ou sair de posições.

- b) Consideração: Os traders devem avaliar a liquidez dos contratos futuros que pretendem negociar, garantindo que haja volume de negociação suficiente para executar posições sem derrapagens significativas de preços.

- Tempo e posicionamento:

- a) Preocupação: O momento da entrada e posicionamento dos spreads do calendário é crucial. Mesmo que a análise esteja correta, acertar na hora errada pode gerar prejuízos.

- b) Consideração: Os traders devem avaliar cuidadosamente a divergência em relação à inclinação normal da curva, buscando spreads que equilibrem o potencial de lucro e as expectativas de convergência antes do vencimento do contrato.

- Análise e Justificativa:

- a) Preocupação: O excesso de confiança na análise pode levar à negligência de fatores críticos ou falhas no modelo de negociação. Revisão e feedback independentes são vitais.

- b) Consideração: É prudente buscar feedback e avaliar criticamente os modelos de negociação. Evite depender apenas de análises estatísticas; considerar fatores fundamentais que impactam os preços.

- Fatores Fundamentais:

- a) Preocupação: Ignorar as mudanças fundamentais subjacentes que afectam os preços das matérias-primas pode resultar numa interpretação errada das discrepâncias nos spreads.

- b) Consideração: Avalie continuamente os fundamentos do mercado, como a dinâmica de oferta e demanda ou mudanças geopolíticas, juntamente com análises técnicas.

- Custo de posições prolongadas:

- a) Preocupação: Quando os spreads permanecem abertos por mais tempo do que o previsto, os custos associados à manutenção de posições podem corroer os lucros potenciais.

- b) Consideração: Os traders devem pesar o custo-benefício das posições rolantes, da gestão de contas de margem e das despesas de transação para evitar perdas inesperadas.

Conclusão – Principais conclusões:

À medida que concluímos a nossa exploração dos spreads de calendário para os futuros dos produtos lácteos, surgem vários insights cruciais:

- Compreendendo os spreads do calendário:

- a) Os spreads de calendário envolvem a compra e venda de contratos futuros para a mesma mercadoria, mas com meses de entrega diferentes.

- b) Explorar as disparidades de preços entre estes contratos pode oferecer oportunidades de lucro.

- Fundação Analítica:

- a) A avaliação da estrutura da curva envolve a avaliação das diferenças de preços e distribuições estatísticas.

- b) A sobreposição de influências sazonais nesta análise ajuda a avaliar os movimentos potenciais do mercado.

- Aplicação prática

- a) Os spreads do calendário não são apenas uma questão de lucro; eles podem aprimorar estratégias de hedge para participantes do mercado.

- b) Cenários do mundo real mostram o papel diferenciado, porém impactante, dos spreads na negociação de commodities.

- A consciência do risco é importante, como acontece com qualquer estratégia de negociação.

Uma observação sobre a funcionalidade de pedidos de distribuição de calendário:

- Dada a popularidade da negociação de spread de calendário, muitas bolsas oferecem a capacidade de inserir “ordens de spread”. As ordens de spread são inseridas como um número, sendo a diferença no valor dos dois contratos de commodities.

- Tanto o CME quanto o SGX-NZX oferecem esta funcionalidade de ordem de spread de calendário junto com a funcionalidade de ordem implícita, o que significa que uma oferta ou oferta implícita baseada em uma ordem de spread será mostrada na tela se for melhor do que a oferta ou oferta de compra voltada para o mercado.

- A execução através de ordens de spread elimina o “risco de perna”, que é o risco de entrar apenas num lado de uma negociação de spread, uma vez que ambas as pernas são inseridas simultaneamente.

- Essas ordens de spread também são úteis quando se busca rolar posições futuras ao longo da curva.

Quer trazer o lucro potencial desta estrutura internamente, mas não consegue fazer isso sozinho? Ligue para nós!

- Para construir uma cobertura de calendário por conta própria, você precisa:

- Acesso aos mercados de derivados associados/apropriados.

- Acesso ao produto físico e aprovação para compra de produto físico vinculado a um índice.

- A capacidade de financiar valores potencialmente grandes em suas contas de margem de derivativos por vários meses.

- Se você acha que esse tipo de estrutura pode beneficiar o seu negócio, mas não possui todos os componentes internamente, a CZ pode ajudar a facilitar isso para você de forma transparente.

- Entre em contato com Tom em TSoutter@czarnikow.com.