洞察焦点

巴西奶粉价格与全球市场的相关性有限。CZ为巴西理财产品制定了基差套期保值策略,具有较高的历史相关性。这可能会为参与者提供一个有效的工具,用于未来这个市场的价格风险管理。

在最近的议题探讨中,我们收到了咨询,询问我们是否可以为巴西奶粉市场提供价格风险管理解决方案。巴西是全球最大的牛奶生产国之一,其国内对于乳制品的强劲需求塑造出了一个相对独立的奶粉定价环境。

以全脂奶粉(WMP)为例,当我们将巴西市场的价格换算成美元/吨时,其与SGX-NZX WMP期货市场的联动性仅为46%。这一显著的低相关性揭示了这样一个事实:在这个市场上,亟需一套独特的对冲策略,以有效应对价格波动带来的潜在风险。

什么是基差对冲?

基差套期保值是指具有交易衍生品市场的商品用于对冲没有交易衍生品市场的相关和相关商品的价格。

基差风险可能源于对冲工具与实际风险敞口地理位置的不匹配。比如,澳大利亚出口的全脂奶粉离岸价格,可能会借助反映新西兰离岸价的 SGX-NZX WMP 合约来实施对冲策略。

此外,产品特性或品质的差异也是基差风险的来源。在这种情况下,一个特定产品或品质的合约可能被用作不同产品或品质的对冲工具。以航空燃油和原油为例,尽管原油期货合约的流动性显著高于航空燃油衍生品,但航空公司仍可能选择前者进行对冲。

对于从事基差对冲交易的企业来说,这通常被视为一种风险管理策略,他们愿意承受一定的风险,以换取对冲不确定性的保障,而非完全放弃套期保值的优势。

概念化基差对冲交易

您可以将基差对冲交易视作一种类比于交叉商品价差策略的金融工具。

尽管两者在本质上有所重叠,交叉商品价差交易的核心在于利用两种具有衍生品市场的互补商品之间的定价差异来获取利润;相比之下,基差对冲的目的是通过介入交易所交易的相关商品(或商品组合),来有效缓解那些缺乏衍生品市场商品的价格风险。

那么,问题来了,如何拆解并理解基差对冲这一策略的构成要素呢?

第一步:甄选互补产品

在您致力于通过匹配相关产品以实现风险平衡的策略时,至关重要的是确保您的选择基于实质性的关联。建议首先从挑选一组预感中与目标产品可能存在联系的商品开始。

比如,我们都知道玉米在传统上是奶牛的主要饲料来源。假设您打算对某个尚未上市的巴西跨境乳制品投资进行基差对冲,那么理智之举是将玉米衍生品纳入考虑,而非镍衍生品,因为后者与乳制品行业的关系并不直观。

您的商品组合应反映所关注的产品类别(例如,乳制品对乳制品衍生品)或目标市场的情境。以巴西为例,由于甘蔗是该国的主要农作物,因此原糖作为投资选项就显得尤为贴切。

第二步:契合您的抉择

深度考量您的投资组合中蕴含的市场定价动态,确保您充分理解这些要素可能对审视中的产品产生的潜在影响力。

在启动分析之前,您应当明确是否允许在基差对冲策略中,任一产品出现负权重。为抵消长期的风险暴露,您可以选择对该特定产品进行做空操作,以此作为全面基差对冲策略的一个有机组成部分。

第三步:以流动性为目标

优先挑选那些具有出色流动性的投资产品,确保进出市场时的顺畅无阻。您不希望在进行基差对冲操作时遭遇流动性难题,它应能灵活适应您的需求,无论是迅速介入还是及时退出,特别是在对冲策略未能达到预期效果时,能快速调整策略。

在构建对冲组合时,每个元素的权重需具备合理性。至关重要的是,您的权重分配应精确至最接近的手数,以保证精准执行。

第四步:洞察成本细节

深入探究隐藏与明显的费用结构。尽管分析通常基于最新交易价格,但别忘了考虑一手交易的经纪费用或市场常见的买卖价差,这些都可能影响某个产品在实际基差对冲中的实用性。

一旦确定了产品组合及其权重,就可运用分析模型来探寻最优配置方案。

第五步:严谨的自我审查

对分析模型的输出进行深思熟虑的批判性评估,剔除任何看似不合理或不切实际的组合,这是至关重要的步骤。

最后,您可能需要调整规模,例如将最小基差对冲量设定为100吨,而非单个容器,以确保对冲操作能以完整的交易单位有效执行。

评估对冲指数与目标产品间差异的关联性和频率分布特性。即便这两组数据表现出明显的相关性,且平均偏离值恒定为零,但如果这种偏离经常超过1,000美元/吨的幅度,您是否会考虑这实际上增加了风险敞口呢?或许您的指数应当在构建时融入一些调整因子,如加权项或修正项,以提供更周全的风险防护措施。

将理论付诸实践

将理论融入实践,让我们通过一个具体的实例探讨巴西理财产品基差套期保值的显著优势:

巴西理财产品的交易活动繁盛,无论是国内流通还是国际进口,都展现出巨大的规模。长久以来,众多市场参与者一直在寻求一种有效的工具,以应对这类交易中潜藏的价格波动风险。

Milk Point 提供的巴西理财产品以巴西雷亚尔为计价单位的月度定价数据,为此,我们选择这一权威系列作为基准,旨在本研究中构建起基差对冲策略,以期提供实质性的风险管理解决方案。

因此,完成首步后,我们着手甄选潜在的相关产品以构建基差对冲策略:

- 我们起初将所有乳制品衍生品纳入考量范围。

- 巴西的期货市场焦点集中于六大核心作物:咖啡、糖、大豆、玉米、棉花及小麦。

- 另外,鉴于其对巴西雷亚尔/美元汇率交叉盘的显著影响,铁矿石和原油也同样是重要的大宗商品选项。

第二步:我们对初步清单进行精细化筛选,排除流通性欠佳或未达标“嗅探测试”的项目。这一阶段,分析师的判断或许带有一定的主观性,但却在构建易于理解的对冲策略中扮演着至关重要的角色。您需要为各项选择合适的权重。基于我的选择,这些权重皆为正值,并已精确至最接近的5%。

接着,我运用模型运行,生成了包含8到10种商品的三种潜在组合,其结果颇为引人入胜。不过,值得注意的是,不少情况下,过半权重仅仅设定为5%。

在这三个精选组合中,每一家的核心产品都占据了显著的权重,远超其余。因此,我决定仅针对这三种主导产品进行重新建模,结果虽然相似,但简化了相当多的复杂性。

在对我们的组合进行了深入的逻辑验证之后,我们务必确保每一项选择都能让我们深感满意,因为它们皆归属如下范畴:

- 巴西是全球主要的出口国。

- 我们的农产品源于与乳制品产区地理相近的地带,共享相同的气候影响,确保了同步的生长条件。

- 这些产品是巴西奶牛的主要饲料来源;一旦饲料成本上升,牛奶生产成本也随之增加,进而影响到乳制粉(WMP)的价格。

- 它们对BRL/USD外汇交叉汇率展现出一定的敏感性。

- 巴西的市场动态,如生产成本、本土需求、利率、物流费用及出口能力(如港口拥堵),均可能与巴西理财产品一起对这些商品的价格及出口价值产生联动效应。

接下来,我进行了四舍五入至最接近的手数,并注意到此工具现仅适用于至少100吨的巴西WMP,以实现基差对冲中的完整交易单位。即便如此,考虑到上述条件,这一交易量仍极具可行性!

最后,我对比了Milk Point系列和Basis Hedge Index系列的分布,揭示出在基差对冲中需要额外策略,以保证名义水平随时间趋向均衡。

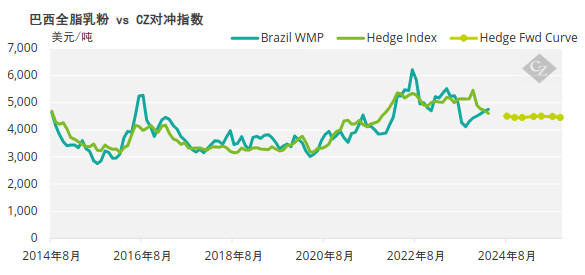

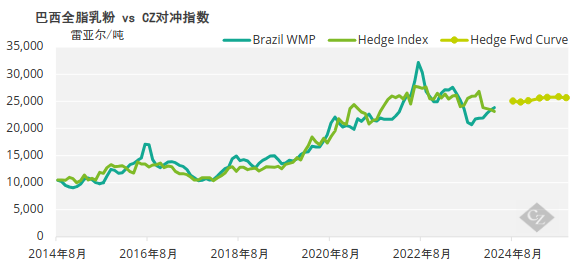

结果令人振奋!我们为巴西理财产品构建的基差对冲工具在过去十年间的相关性高达84%。

如今,无论是巴西WMP的生产商还是消费者,若愿参与与Milk Point或CZ指数挂钩的长期交易,即可解锁前所未有的价格风险管理潜力!

这其中包括了对远期的对冲,通过综合期货市场对基础对冲的商品进行避险。

巴西的理财产品制造商或消费者可选择美元或巴西雷亚尔计价。通过在BRL/USD外汇市场运用远期合约,我们为该工具的使用者增添了另一层次的相关性。

下方展示了Milk Point 全脂乳粉价格与CZ的巴西全脂乳粉指数的历史序列和远期曲线,包括美元和巴西雷亚尔的视角。

注意风险

- 数据挖掘揭示的关联性:关联并不必然蕴含因果关系。请确保您的分析模型与基本的逻辑推理相吻合。

- 风险敞口:即便总体风险有所缓解,这种潜在的风险依然存在。这是由于您所依赖的对冲指数与基础商品之间的非完美相关性,可能导致对冲策略产生超出预期的盈亏。

- 市场流动性和策略定位:构筑您的基差对冲策略,使之保证您在必要时刻能够从容退出,这至关重要。

- 基本面动态:紧密跟踪对冲指数价格的影响因素以及基础对冲商品的定价逻辑。若这些因素中存在关键性的变动,基差套期保值的效果可能瞬间逆转。

- 一个穿着西装打领带的人

描述自动生成是否渴望有一款利器,助您巧妙驾驭巴西金融投资产品的价格风险?抑或您在寻求于非主流的乳制品市场建立基差对冲策略?联系我们,让专业为您解答!