Pontos Principais

Os fundos reduziram as posições curtas em quase 50% desde Fevereiro, enquanto as posições longas permanecem inalteradas. No entanto, pode haver uma forte “recuperação” nas posições longas após o término das vendas do REPowerEU.

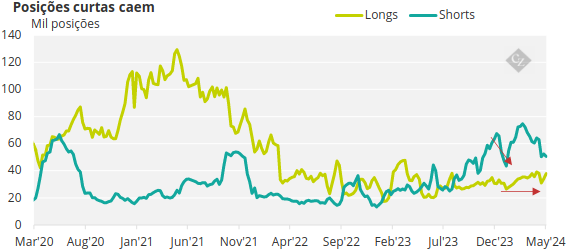

Declínio do sentimento de baixa

Os fundos de investimento reduziram a sua posição líquida curta em carbono europeu em cerca de 50% desde o final de Fevereiro, depois de os preços das licenças de carbono da UE terem caído para o mínimo de 30 meses de 51,08 euros.

Fonte : GELO

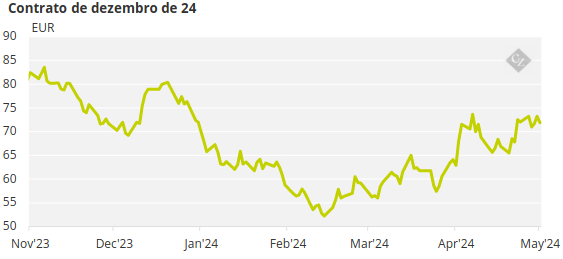

O mercado de carbono subiu até 45%, beneficiando de um aumento de 48% nos preços do gás natural, à medida que o conflito no Médio Oriente, as interrupções na Europa e no Golfo dos EUA e a recuperação da procura asiática de GNL combinaram-se para aumentar as preocupações de que a oferta regional esteja não é tão seguro como os políticos da UE sugeriram.

O máximo intradiário do contrato de gás natural TTF do primeiro mês em 17 de abril atingiu 33,98 euros, um aumento de 48% em comparação com o mínimo intradiário de 23,24 euros em 23 de fevereiro.

Os dados das duas principais bolsas de futuros mostram que os fundos de investimento detinham posições curtas brutas totalizando 74 milhões de toneladas no final de Fevereiro, e 35 milhões de toneladas em posições longas. A queda líquida de 39 milhões de toneladas foi a maior aposta pessimista que os fundos mantiveram desde pelo menos 2019.

Desde então, o número total de posições curtas diminuiu de 74 milhões de toneladas para pouco mais de 50 milhões de toneladas, mas o número de posições longas detidas por intervenientes especulativos manteve-se mais ou menos inalterado entre 35 e 38 milhões de toneladas. Isto dá uma posição líquida curta de quase 13 milhões de toneladas – a menor posição geral negativa desde outubro do ano passado.

O que está impulsionando essa mudança?

Os dados sugerem que continua a existir um forte eleitorado no mercado que está centrado nos fundamentos da procura implacavelmente fracos. A produção de energia fóssil em toda a UE continua a diminuir, com a produção global de carvão, lenhite e gás a cair 17,5% no primeiro trimestre, enquanto a produção de energias renováveis aumentou 14,5%.

No acumulado do ano, a geração geral de energia é estável ano após ano, portanto a queda na geração fóssil representa o aumento da competitividade da energia eólica e solar, e talvez também a lenta mas constante erosão da energia alimentada a carvão na região.

Fonte : Eurostat

E a produção industrial ainda não deu sinais de recuperação sustentada. Os dados de Fevereiro mostraram que a produção caiu 5,4% em termos anuais em Fevereiro, e esta medida diminuiu em 10 dos últimos 12 meses. Com a indústria a representar agora quase metade do total de emissões cobertas pelo RCLE-UE, a procura do sector está a tornar-se cada vez mais influente no preço do carbono.

Consequentemente, o quadro da oferta também é pessimista, especialmente porque mais de 250 milhões de EUA adicionais estão a chegar ao mercado entre 2023 e 2026 no âmbito da iniciativa REPowerEU . Embora estas licenças representem um fornecimento posterior (após 2027) e o seu “abastecimento antecipado” irá restringir consideravelmente o mercado, o impacto disso no fornecimento em tempo real ainda estará a pelo menos dois anos de distância.

Mercado volta à mesa

Os fundos de investimento continuam claramente a observar os sinais do lado da procura e a manter uma perspetiva geral descendente. No entanto, com a recuperação do mercado desde o mínimo do final de Fevereiro e a sua subsequente negociação dentro do intervalo nos 60 euros, alguns fundos podem ter decidido liquidar posições de longa data que foram colocadas já em Agosto de 2023, quando os preços estavam em meados de 2023. para mais de 80 euros.

Mas a “abordagem antecipada” também pode ser uma das várias razões pelas quais os fundos de investimento também estão a aumentar de forma constante as suas posições longas.

Numerosos analistas escreveram sobre uma provável “recuperação” nos preços dos EUA à medida que o programa REPowerEU se aproxima do fim. Centram-se na oferta anual – desconsiderando o excedente histórico existente que está a ser lentamente absorvido pela Reserva de Estabilidade do Mercado – para mostrar que a oferta total ao longo de doze meses deverá ficar consideravelmente aquém da procura total anual após 2026.

Isto, dizem muitos deles, levará os preços a regressar ao nível de 100 euros visto brevemente no início de 2023. Portanto, pode ser que os fundos estejam lentamente a acumular posições longas tendo em mente o longo prazo.

Persistem desafios para o fornecimento de gás

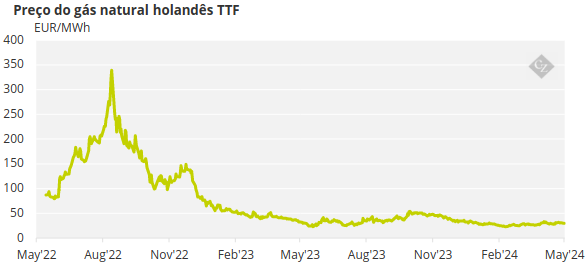

Contudo, igualmente, a correlação do carbono com os preços do gás natural continua a ser extremamente estreita. O fornecimento de gás ainda é confortável (apesar das preocupações ocasionais e das interrupções no fornecimento ) e os armazenamentos da Europa estão mais de 60% cheios, muito antes do previsto. Assim, os preços do gás são suficientemente baixos para não encorajar qualquer utilização adicional de carvão.

Fonte: AGSI

Mas quando os preços do gás aumentam, o carbono também aumenta, a fim de ajudar a manter a vantagem de custo do gás em relação ao carvão. E isto levou a correlação de preços de curto prazo entre os dois mercados para bem superior a 0,9.

E o mercado europeu de gás natural enfrenta um verão desafiador. Com os compradores asiáticos a procurarem aumentar as reservas antes do Inverno e o gasoduto russo já não ser uma opção para os compradores da UE, a concorrência no mercado de carga de GNL está a aumentar. E quando os principais exportadores do Golfo dos EUA sofrem interrupções nas instalações, o mercado reage muito mais rapidamente do que anteriormente.

Os compradores europeus devem continuar a reabastecer os armazenamentos para atingir 90% até 1 de Novembro. No entanto, até lá, um Verão previsto mais quente do que o normal aumentaria a procura de energia para refrigeração e provavelmente abrandaria o ritmo a que os armazenamentos de gás estão a ser reabastecidos.

Isto, por sua vez, poderia dar um forte impulso aos preços do gás a partir do verão, o que, por sua vez, aumentaria o preço do carbono. E por esta razão, é possível que investidores especulativos estejam a aumentar as suas participações nos EUA antes de qualquer recuperação do Verão.

Finalmente, o ciclo anual de conformidade atinge o seu pico em Setembro, quando mais de 11.000 centrais eléctricas e fábricas terão de renunciar aos EUA que cobrem as suas emissões do calendário de 2023. Assim, poderá haver uma procura de última hora por licenças que também poderão apoiar o mercado.