Pontos Principais

- Aumentamos nossa estimativa de moagem de cana da safra 22/23 em 11 mt para 551mmt

- Com isso acreditamos que será produzido 32.7 mmt de açúcar e 25.3 bi l de etanol de cana.

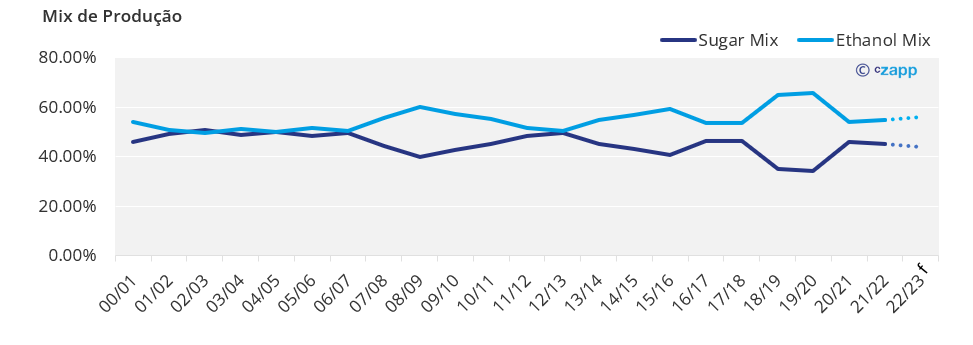

- Mas ao contrário das safras passadas, não podemos afirmar que veremos uma maximização do mix para açúcar, já que a palavra-chave desta safra é flexibilidade.

Estimativas Atuais para 2022/23

Canavial se desenvolvendo

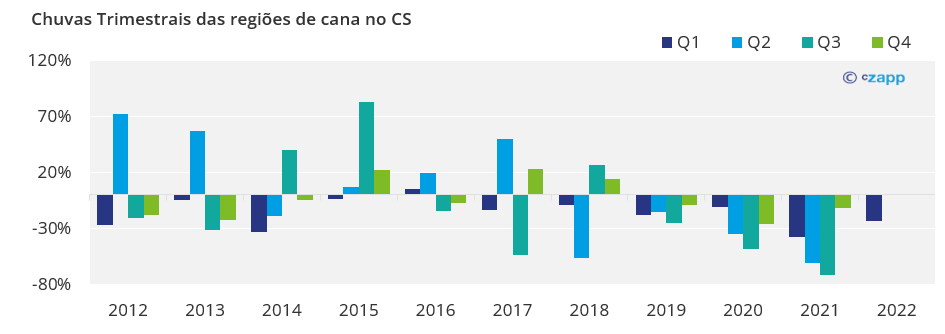

- As chuvas do primeiro trimestre, que são essenciais ao bom desenvolvimento do canavial, terminaram 20% abaixo da média nas regiões de cana do Centro Sul.

- À primeira vista não parece um volume muito promissor, mas é bem melhor que o volume quase 40% abaixo registrado no mesmo período de 2021.

- A precipitação, embora menor que a média, é seguida de chuvas boas do último trimestre do ano passado o que traz alívio aos canaviais e deve ter um impacto positivo para a produtividade agrícola (TCH) no CS.

Para monitorar as previsões de chuvas semanalmente acesse nosso Relatório Interativo de Previsão do Tempo e Histórico

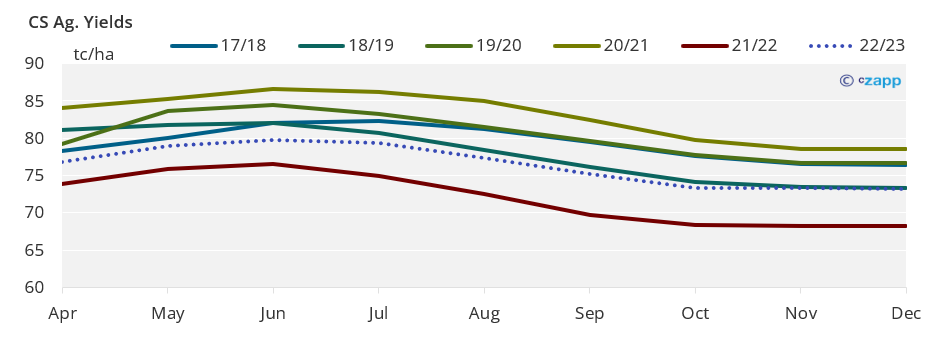

- No entanto, não acreditamos que o TCH tenha um espaço muito grande para se recuperar.

- Outros fatores também determinam o bom desenvolvimento da cana, como idade e tratos culturais.

- Os canaviais neste ciclo estão mais velhos, já que o clima seco do ano passado impediu as usinas de darem continuidade aos planos de renovação.

- Um canavial mais velho é mais suscetível a um clima adverso.

- Nossa estimativa no momento aponta para uma recuperação de pouco mais de 7% no TCH para esta safra, indo para 73.23 tc/ha.

- Com isso, elevamos nosso volume de moagem previsto em 11mmt para 551mmt para safra 22/23.

Max Sugar ou Max Etanol?

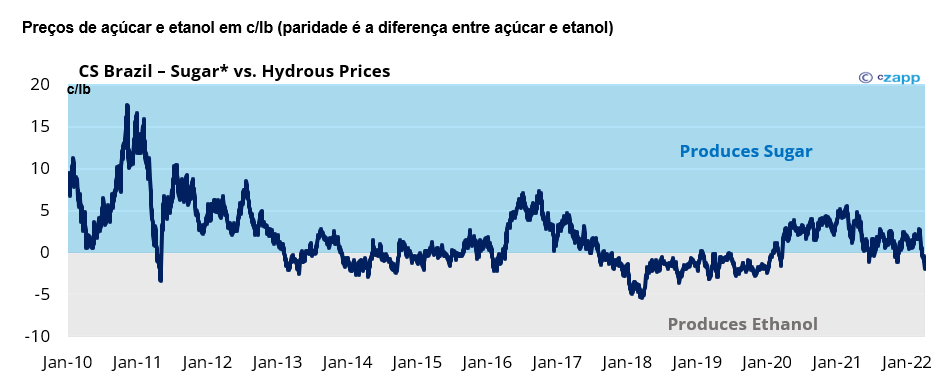

- Depois de duas safras oferecendo retornos maiores, o açúcar parece perder espaço para o etanol.

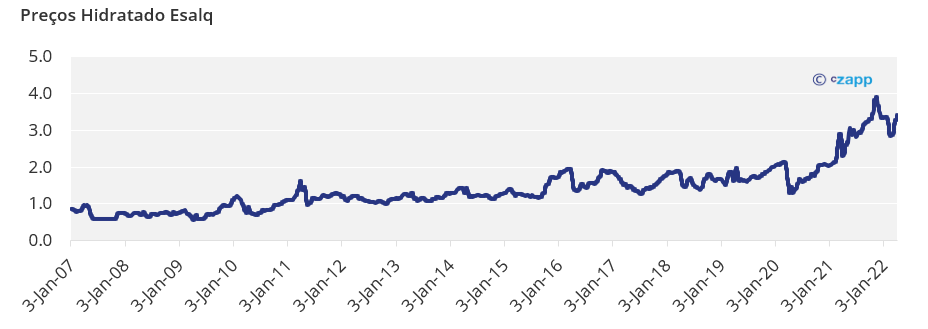

- Com os preços do etanol em alta e um câmbio mais valorizado, o biocombustível está hoje cerca de 200 pontos acima do açúcar.

- Como o etanol oferece maior liquidez (já que é pago geralmente D+1), fica ainda mais atrativo para as usinas repensarem seu mix de produção.

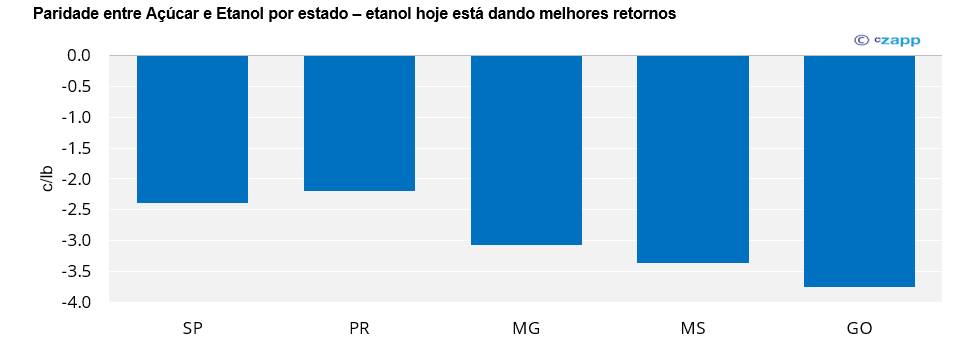

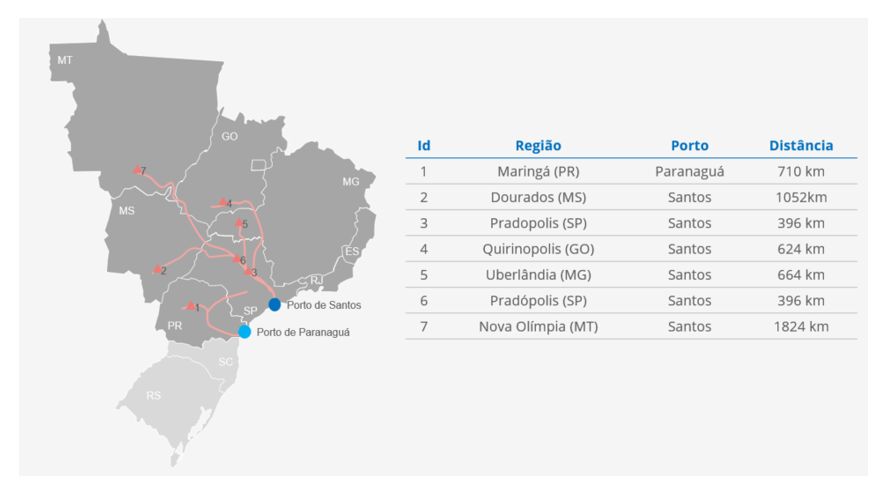

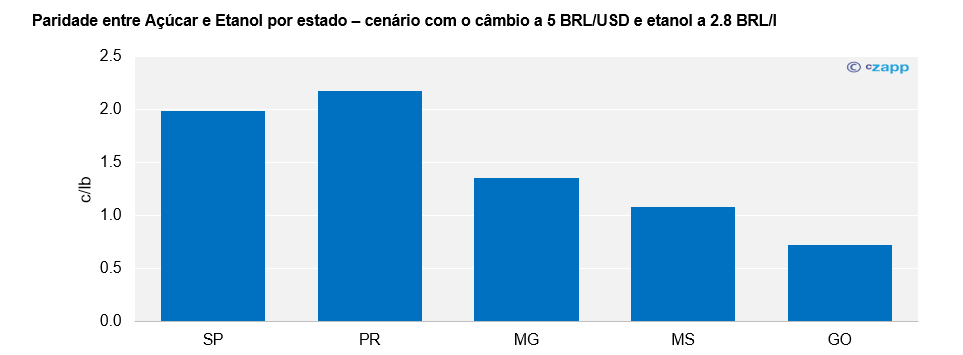

- Quando analisamos por estado, em algumas regiões o etanol hoje chega a oferecer quase 300 pontos acima do açúcar por conta do diferencial de frete.

- Mas isto é hoje, e a safra mal começou.

- Embora, o gráfico acima assuste e leve a se pensar em uma safra max etanol, o ambinte não é o mesmo das safras de 2018 e 2019 – quando o mix de açúcar ficou por

volta de 35%.

- Ao contrário destes anos, é importante lembrar que atualmente as usinas já estão mais que 70% do seu açúcar precificados.

- Além disso, muitas usinas têm volumes de rolagens da safra passada e estão comprometidas a entregar este açúcar.

- Com isso muitas unidades que começariam a temporada produzindo mais etanol são obrigadas a produzir açúcar já agora no início para cumprimem seus contratos.

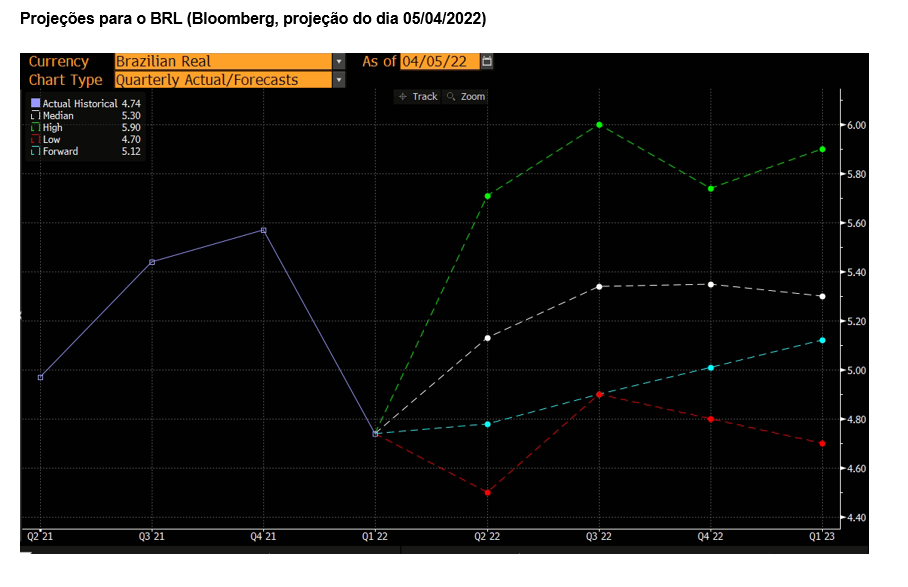

- Outro fator é a esperança de um retorno mais alto para o açúcar em BRL/ton, dado a probabilidade do enfraquecimento da moeda brasileira com a proximidade das eleições presidenciais neste ano.

- Diferente do açúcar que é um produto normalmente hedgeável, no etanol o uso de contratos futuros é menos utilizado e quando usado um desconto é aplicado – ou seja, a curva futura na BMF não é necessariamente o que ele está conseguindo capturar no mercado.

- Será que os usineiros estariam dispostos a ficar exposto a volatilidade do etanol?

- Não somente a volatilidade do preço, mas junta-se a isso a incerteza política deste ano.

Risco Político mais Forte

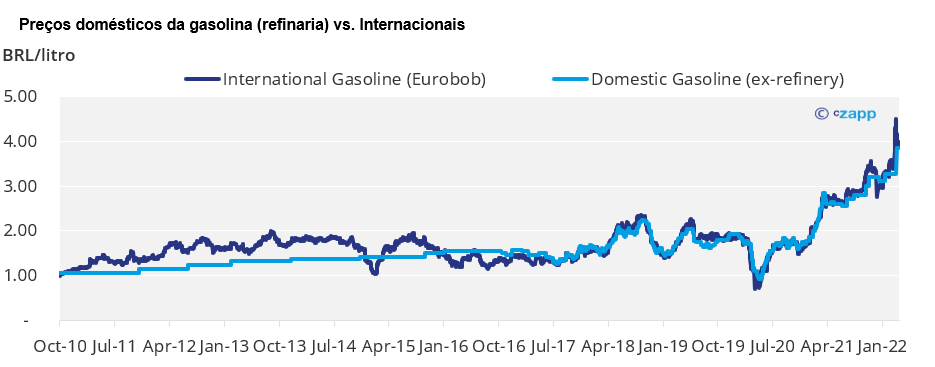

- Seguindo a alta do petróleo brent, o preço da gasolina no Brasil está cada vez mais cara:

- Os preços na refinaria estão agora em 3.86 R$ /litro, um patamar recorde – dando em média para os motoristas R$ 6,88/litro no estado de São Paulo.

- E preços altos de combustíveis em um ano de eleição não é particularmente popular

- Diante disso, o governo está tentando pensar em todas as alternativas para impedir que a alta continue:

- Na Petrobrás, o presidente foi demitido semana passada menos de um mês após o reajuste de 18% na gasolina – isso pode ser um sinal de intervenção ou apenas um sinal para a população que “algo está sendo feito”.

- O novo presidente indicado desistiu do cargo e agora apesar de nomes sendo indicados nenhum foi aporvado até o momento

- A instabilidade dentro da Petrobras levanta ainda mais incertezas acerca da política de preços dos combustíveis.

- Outra tentativa de reduzir o preço na bomba foi a decisão de zerar a tarifa de importações de etanol, já que a mesma tem 27% de etanol anidro em sua composição.

- No Senado foi aprovada a Conta de Estabilização de Preços da gasolina (CEP) – a política estabelece uma banda de preços em que a gasolina pode variar – será definido um limite máximo e um limite mínimo de preço.

- No entanto, os valores não foram definidos então ainda não se sabe o quanto isso pode influenciar efetivamente nos preços.

- Até o momento nenhuma destas ações afetaram os preços da gasolina nos postos, mas dependendo do desenrolar vemos um limitador de alta para os preços da gasolina, o que, por sua vez, limita a alta de preços do etanol.

- Semana passada, o índice semanal Esalq etanol hidratado se fortaleceu 4,26% e está em 3.4135 BRL/litro

- No entanto, isto é hoje, a situação deve mudar quando a safra se iniciar e tiver mais oferta entrando no mercado – já temos indicação de preços 20 centavos abaixo essa semana.

- Dessa forma, embora o bicombustível seja atrativo para os produtores no momento, o seu futuro permanece incerto e arriscado.

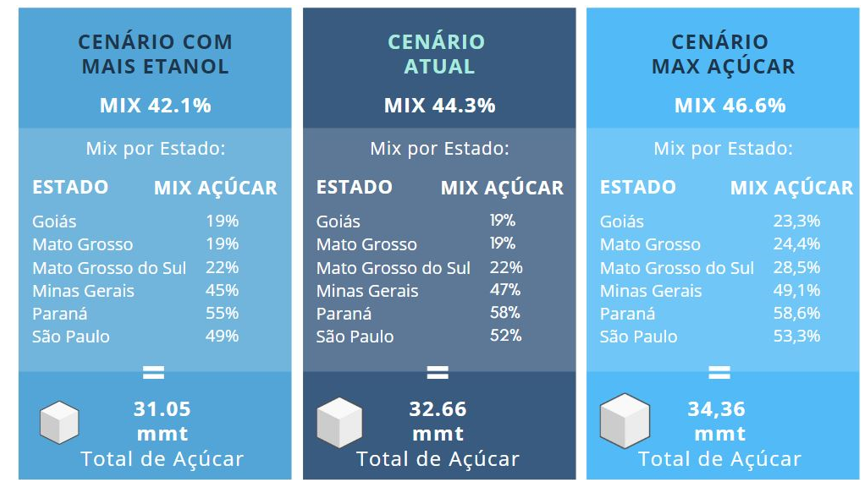

- Com isso estamos estimando um mix de produção de 44.3% para as usinas no CS.

- Um mix um pouco menos açucareiro que vimos na safra 21/22 de 45%.

- Mas longe de um mix max etanol como das safras 2018/19 e 2019/20.

Estados de Fronteira Devem Decidir o Mix da Temporada

- Nas últimas safra, o retorno do açúcar estava tão atrativo que mesmo os estados de fronteira alocaram mais o mix para açúcar.

- Geralmente, por conta da distância dos portos o frete age contra na conta entre açúcar e etanol.

- Mas dado a proximidade da paridade entre etanol e açúcar, esta safra não podemos afirmar que um cenário max açúcar está dado.

- Como na sessão anterior, em alguns estados a paridade hoje favorece o etanol em mais de 300pts.

- Se vermos estes valores se sustentando nos próximos meses, achamos que algumas usinas possam rever sua estratégia para a temporada.

- Isso então significaria max etanol, com o mix caindo para 35%? Acreditamos que não.

- Mas se o cenário acima se confirmar, nosso modelo aponta que o mix poderia cair para 42% – tirando 1,6mmt de açúcar do balanço mundial.

- Por outro lado, caso o preço do etanol recue e o câmbio se desvalorize ao passo que as eleições se aproximam, vemos que as paridades de todos os estados voltam a favorecer a produção de açúcar.

- Neste cenário usamos uma moeda a 5 BRL/USD e preços do etanol a 2,80 BRL/l que indicaria o menor valor para o preço de etanol no pico da safra.

- Dessa forma, por enquanto, acreditamos que um upside para o açúcar tem mais chance de ocorrer do que contrário.

Concluindo

- A safra 22/23 ainda segue açucareira, embora um pouco menos do que as duas anteriores.

- Nesta temporada vemos as usinas optando por maior flexibilidade em volumes ainda não contratados e precificados.

- Se o etanol permanecer mais atrativo, seja por um Real mais valorizado, queda no No.11 e/ou a permanência de altos preços de gasolina, o mix pode começar a cair.

- Embora acreditemos em mais risco de queda para os preços de etanol que alta, a paridade deve ser analisada de perto e por região ao longo da safra.

- Não se engane, a safra não está definida …