Principais Pontos

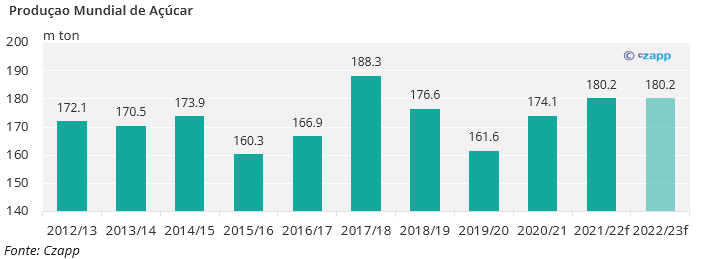

- Produção global de açúcar não está crescendo.

- O Brasil é a maior região produtora de cana do mundo.

- Os preços atuais do açúcar são suficientes para desencadear a expansão da cana?

Onde está o crescimento na produção de açúcar?

A produção global de açúcar estagnou por mais de uma década em 175 milhões de toneladas (+ ou – 15 milhões de toneladas por ano).

Ninguém investiu no plantio/processamento de cana-de-açúcar ou beterraba nos últimos 10 anos porque os preços do açúcar vêm caindo. Mas desde que dobraram da baixa de 2020, procuramos sinais de que os investidores estão retornando ao setor.

Vimos isso acontecer na Índia. Lá, o governo deu grandes incentivos para expandir o processamento de cana para aumentar a capacidade de produção de etanol. Esta nova oferta de etanol será então misturada à gasolina para fazer uma mistura E20 (20% etanol+80% gasolina).

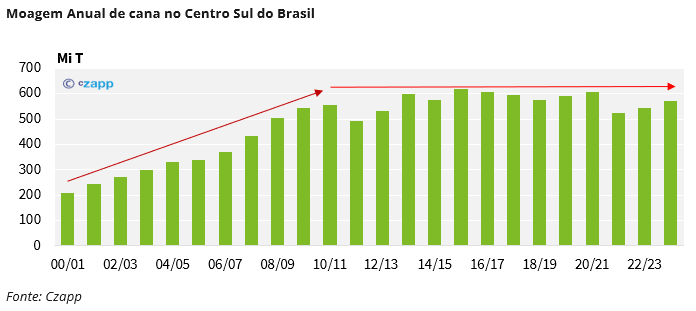

Um efeito colateral disso é que o Centro-Sul (CS) do Brasil não é mais o maior produtor de açúcar do mundo, em parte porque a área de cana não está crescendo e em parte por conta de sucessivos anos de seca que afetaram a produtividade agricola.

Em um bom ano, a Índia leva a coroa. Quando veremos o Brasil voltar a expandir?

O que as usinas estão fazendo no Brasil?

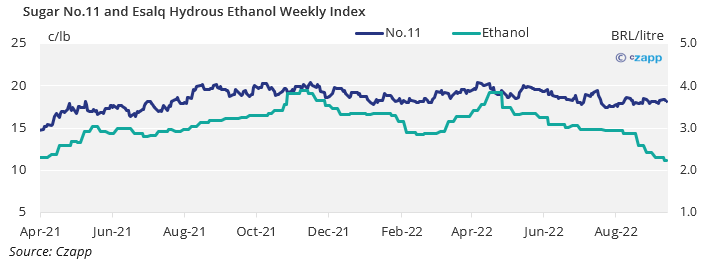

A ultima vez que escrevemos sobre a saúde financeira do setor de cana do Centro-Sul do Brasil foi em junho. Observamos que preços mais altos significam melhores perspectivas para o setor, especialmente para o etanol.

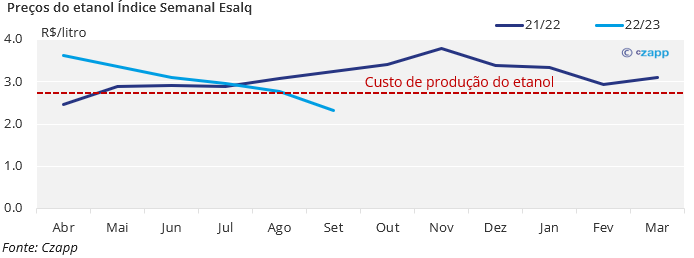

Desde então, os preços do açúcar e do etanol recuaram, com destaque para o etanol que caiu 30%.

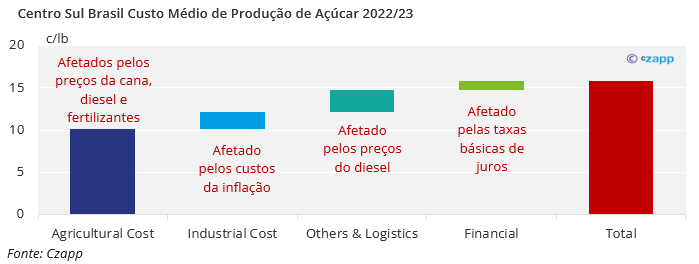

Além disso, os custos do agricultor e da usina aumentaram: combustível, fertilizantes, preços da cana e taxa de juros reduziram as margens.

Para que a indústria volte a expandir sua produção, ela precisa reduzir o peso da dívida (desalavancagem). As usinas podem, então, investir para melhorar suas operações e diversificar seus negócios. Enfim poderiam procurar comprar outros ativos em dificuldades no setor. A expansão para novos projetos de moagem é a 5ª etapa do processo.

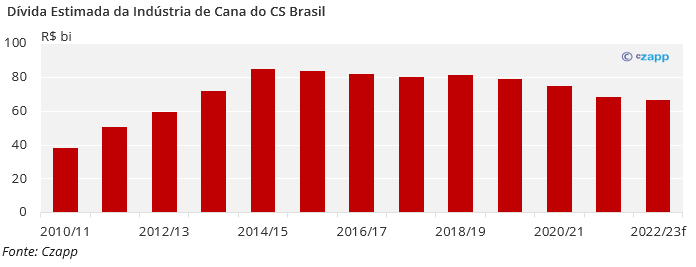

Desalavancagem

Grande parte do setor sucroalcooleiro no Brasil ainda está tentando reduzir sua dívida. A dívida total do setor está acima de R$ 70 bilhões há quase uma década após a rápida expansão no final dos anos 2000.

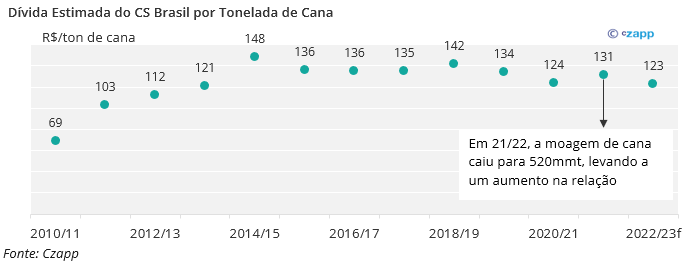

As usinas aceleraram sua desalavancagem nos últimos 4 anos, de modo que acreditamos que a dívida total será de R$ 66 bilhões ao final da safra 22/23. Embora esta seja uma tendência positiva, os credores olham para o setor com base na dívida por tonelada de cana e acreditam que qualquer coisa acima de R$110/mt de cana ainda nao é ideal. Acreditamos que esta temporada terminará com as usinas devendo R$ 123/mt de cana; melhor do que no passado, mas ainda não é suficiente.

Embora a carga de dívida do setor esteja diminuindo, o mesmo está acontecendo com a quantidade de cana que está sendo processada

É importante que o setor tente atingir esse patamar de R$110/mt de cana. Neste ponto, os bancos serão capazes de conceder financiamentos mais baratos, que facilitem o investimento das usinas em ativos existentes ou a aquisição de outros ativos, aproximando o setor do ponto em que poderão expandir novamente.

Investimentos e Diversificações

Com o fluxo de caixa aprimorado, as usinas conseguiram reinvestir os lucros no campo e outros ativos, como cogeração, e por isso acreditamos que a moagem de cana aumentará na safra 23/24. Isso deve ser positivo para as usinas ao analisar sua dívida por tonelada de cana, desde que os preços do açúcar e do etanol permaneçam acima do custo de produção.

Em média, as usinas atualmente precisam precificar o açúcar acima de 16c/lb para manter as margens positivas. Isso tem sido possível para as usinas até agora, embora o hedge tenha diminuído nas últimas semanas com a queda do mercado de açúcar.

Conseguir uma boa margem para o etanol será muito mais difícil.

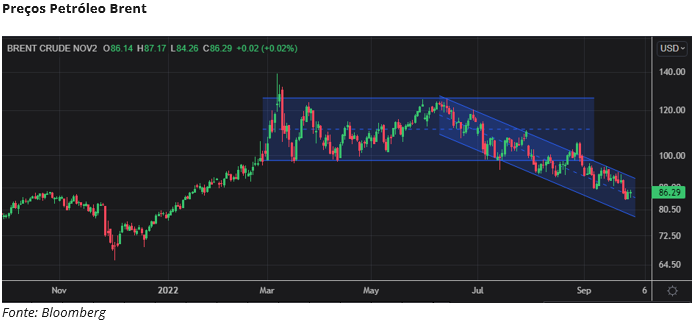

O custo de produção está em torno de R$2,6/litro, então as usinas já estão tendo prejuízo com o etanol. A perspectiva para 23/24 não é muito melhor. Os preços globais da energia estão caindo diante de uma recessão global. Mesmo antes disso, a alta do preço da energia desencadeada pela invasão da Ucrânia pela Rússia levou o governo brasileiro a reduzir os impostos sobre os combustíveis e pressionar a política de preços da Petrobrás, consequentemente reduzindo os preços do etanol.

É difícil ver os retornos do etanol suficientemente altos para as usinas no futuro.

Aquisição

Apesar desses desafios, já vimos algumas aquisições e consolidação no setor.

Este é o primeiro bom sinal que temos de que a expansão do setor de cana pode estar próxima.

Expansão

Mas não estamos lá ainda.

Além da incerteza provocada pelos baixos retornos do etanol e queda dos preços do açúcar, as usinas de cana precisam de políticas governamentais estáveis para o setor investir. Isso foi verdade no boom dos anos 2000, quando o etanol foi defendido pelo então presidente Lula. Agora, embora Lula esteja concorrendo à presidência novamente, a perspectiva não é a mesma.

A Petrobras sofreu forte interferência política este ano, e os impostos sobre combustíveis e o programa Renovabio foram alterados. Tudo isso significa que há muitas incertezas no setor para atrair investidores corajosos.

A indústria provavelmente passará os próximos 12 meses continuando a desalavancar e investindo em ativos existentes.