Pontos Principais

- Os futuros de PTA seguem o fluxo de petróleo, já que os fundamentos permanecem relativamente estáveis.

- Aumento do preço de exportação do PET superado por ganhos de matéria-prima, spreads recuam.

- A crise do transporte marítimo do Mar Vermelho está afetando as taxas e a disponibilidade globais de frete.

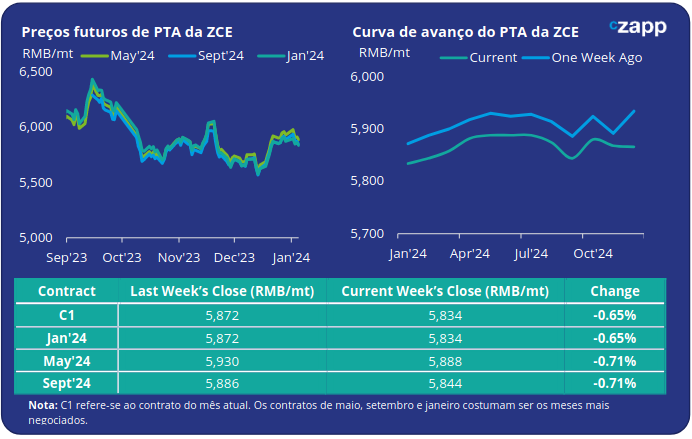

Futuros de PTA e Curva a Termo

Os futuros da PTA abrandaram ligeiramente na semana passada, após uma recuperação no final do ano devido a custos upstream mais elevados.

Os preços do petróleo experimentaram um início de Ano Novo agitado, caindo para cerca de USD 75/bbl antes de voltar a subir mais perto de USD 80/bbl.

Apesar das tensões geopolíticas no Oriente Médio, das interrupções de produção na Líbia e da demanda de combustível mais fraca nos EUA, os preços do petróleo permaneceram amplamente em linha com os níveis pré-Natal.

Analistas antecipam que o aumento da oferta de petróleo de fontes não pertencentes à Opep, particularmente liderado por perfuradores de xisto dos EUA, será suficiente para atender à demanda global de petróleo, reduzindo as perspectivas para os preços do petróleo em 2024.

O Goldman Sachs prevê que o Brent será negociado na faixa entre US$ 70 e US$ 90 por barril para o Brent este ano, devido à oferta estável da Opep. Enquanto o Morgan Stanley reduziu sua previsão para os preços do petróleo Brent em cerca de 9%, para cerca de US$ 77 o barril, indicando potencial de alta limitado em relação aos níveis atuais.

No que diz respeito ao mercado de PTA, os fundamentos de PTA demonstraram relativa estabilidade. Pouca manutenção está prevista para janeiro; Projeta-se que as taxas operacionais de poliéster apresentem declínio limitado.

Consequentemente, as margens de processamento de PTA também têm sido estáveis, com os preços de PTA flutuando amplamente sobre os custos a montante.

No médio prazo, a taxa de operação do poliéster pode diminuir, a dinâmica de oferta e demanda por PTA pode enfraquecer, comprimindo a rentabilidade.

Na sexta-feira, a curva a termo do PTA mostra um ligeiro prémio a termo até meados de 2024; Maio de 24 tem um prêmio de RMB 54/tonelada em relação ao contrato atual de Jan’24.

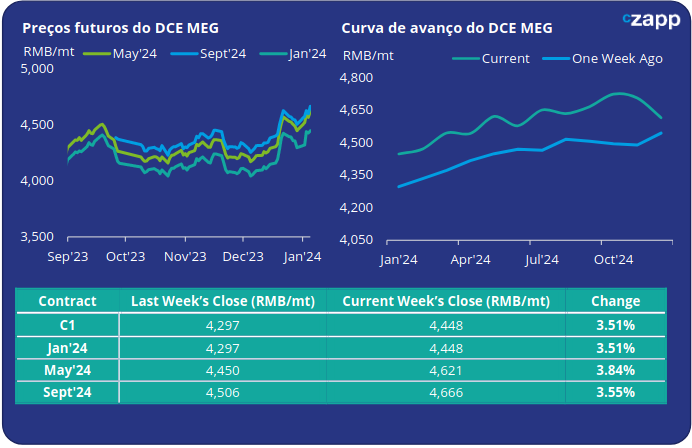

MEG Futuros e Curva a Termo

A MEG Futures registrou fortes ganhos na semana passada, subindo mais de 3,5% e continuando a romper o intervalo anterior, à medida que os estoques registram quedas acentuadas.

Em comparação com o último relatório, datado de 18 de dezembro, os estoques dos principais portos da China Oriental caíram mais de 13%, de 1.154 mil toneladas para 1.002 mil toneladas, o nível mais baixo desde julho.

Uma nova redução nos estoques de MEG é esperada novamente no final de janeiro, já que os principais fornecedores no exterior reduziram seus planos de envio para janeiro a fevereiro. Espera-se que as chegadas em alto mar caiam para mínimas históricas em fevereiro.

Como resultado, os preços do MEG podem continuar a obter ganhos na melhoria dos fundamentos. Embora qualquer alívio na taxa de polimerização possa retardar a recuperação dos preços.

A curva a termo do MEG permanece em contango nos próximos 12 meses; o prêmio futuro de maio’24 aumentou ligeiramente para RMB 173/tonelada sobre jan’24.

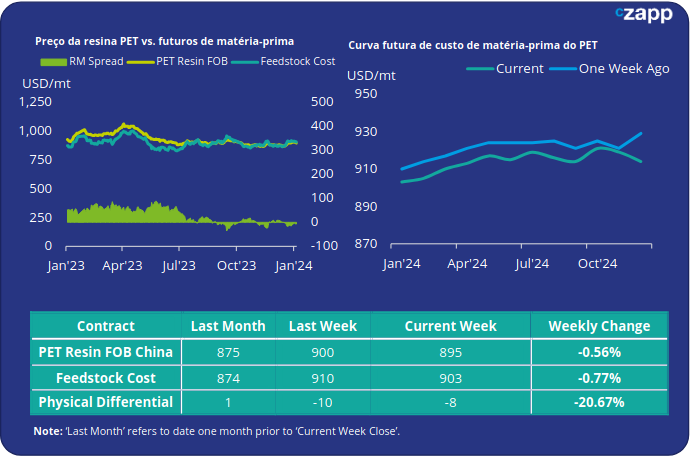

Exportação de Resina PET – Spread de Matéria-Prima e Curva a Termo

Os preços de exportação do PET chinês aumentaram constantemente nas últimas semanas, aumentando cerca de US$ 25/tonelada desde o último relatório, para uma média de US$ 895/tonelada na última sexta-feira.

Depois de ter despencado para valores negativos durante o período de Natal, o diferencial físico semanal da resina PET, embora permanecendo deprimido, subiu ligeiramente em US$ 7/tonelada, para a média de menos US$ 7/tonelada na semana. Na sexta-feira, o spread diário estava em torno de US$ 8/tonelada negativos.

A curva de custo de matéria-prima permaneceu em uma posição de contango muito leve até meados de 2024. Os contratos de maio’24 e set’24 estavam ambos com um prêmio de US$ 10-15/tonelada para jan’24.

Considerações Finais

Mesmo com o aumento dos preços de exportação da resina PET, os produtores chineses não conseguiram recuperar a margem operacional, com o diferencial físico definhando em território negativo.

Alguns produtores queixam-se de vendas lentas, outros relatam posições esgotadas para certos graus, embora isso seja provavelmente mais reflexo de taxas de produção muito mais baixas do que vendas fortes.

Embora os últimos dados chineses de exportação de resina PET mostrem outro mês recorde em novembro, a situação do Mar Vermelho já causou interrupções significativas nos fluxos de exportação e, entrando no Ano Novo, a situação não mostra nenhuma mudança.

A maioria dos produtores chineses está relutante em oferecer para o Oriente Médio, temendo atrasos e cancelamentos de contratos.

Os produtores também estão lutando com as transportadoras para suspender os embarques de pedidos existentes, muitos dos quais já estão enfrentando atrasos nos portos chineses, com o backlog inflando os níveis de estoque nas fábricas.

As consequências do mar vermelho não estão afetando apenas os negócios do Oriente Médio, mas também os fluxos de pedidos globais. As companhias de navegação estão procurando capitalizar a oportunidade e aumentar a receita, mas aumentando as taxas nas rotas globalmente.

Até mesmo as rotas transpacíficas estão sendo afetadas, com algumas taxas subindo de 50% a 100%. As taxas em uma cesta de pistas globais estão aumentando mais rápido do que durante o COVID e devem impactar os preços e a demanda global.

Um potencial enfraquecimento na demanda de exportação não é um bom presságio quando comparado à próxima onda de nova capacidade esperada para 2024.

Para consultas sobre cobertura de PET, entre em contato com a mesa de gerenciamento de riscos em MKirby@czarnikow.com.

Para perguntas sobre pesquisa e análise, entre em contato com GLamb@czarnikow.com.