核心观点

- 糖市场正遭受十年来生产投资不足的困扰。

- 全球食糖消费量继续呈上升趋势——作为食品和燃料。

- 全球市场天然气价格高企将使甘蔗渣越来越有价值。

演讲大纲:2022 年发生了什么;2023年的下一步是什么?

让我们从一些背景开始:2022 年糖发生了什么。然后,我们可以以全新的眼光展望2023年。

虽然糖价在 2022 年盘整了一年,但发生的事情真不少:

到2023年,我们将需要应对全球食糖生产停滞不前和蔗糖消费量增加的问题,蔗糖作为食物或乙醇作为燃料。这可能足以帮助糖在未来12个月的某个时候突破更高。

2022:无处可逃(惊悚片的糖市版本)

这是每个分析师的噩梦。价格持续15个月的横盘整理,无处可逃。今年人们问我们的糖市观点时,我们回复“横盘整理”,当时每个人都以为我们在开玩笑。

Source: Refinitiv Eikon

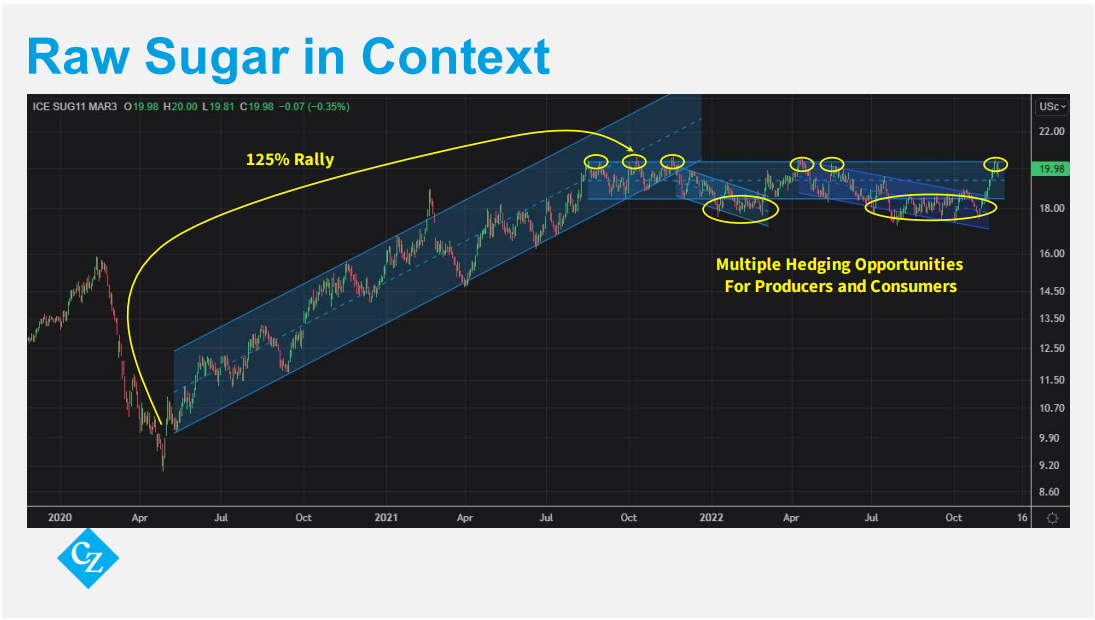

考虑到前几年发生的事情,这显得更加不幸。原糖比新冠爆发时的 9美分/磅低点翻了一番多,这得益于炼糖厂的现货买入和投机者的期货买入。

波动范围很广:从大约17.50美分到21美分。在区间的顶部,我们看到相当全面的生产商对冲出现,从19美分左右开始,然后随着价格的走高而增加强度。在过去的18个月里,这给了原糖生产商6次对冲20美分以上的机会。

在范围的低端,我们有可能失去印度的供应,这需要大约18美分才能可行。中国炼糖厂和其他大买家也擅长买入低于18美分的糖。市场已经给到买家两次大幅持续跌破18美分的机会。

这意味着对于糖生产商和消费者来说,这是个好年头。如果每个人都遵循严格的风险管理计划,他们都有机会很好地对冲。

Source: Refinitiv Eikon

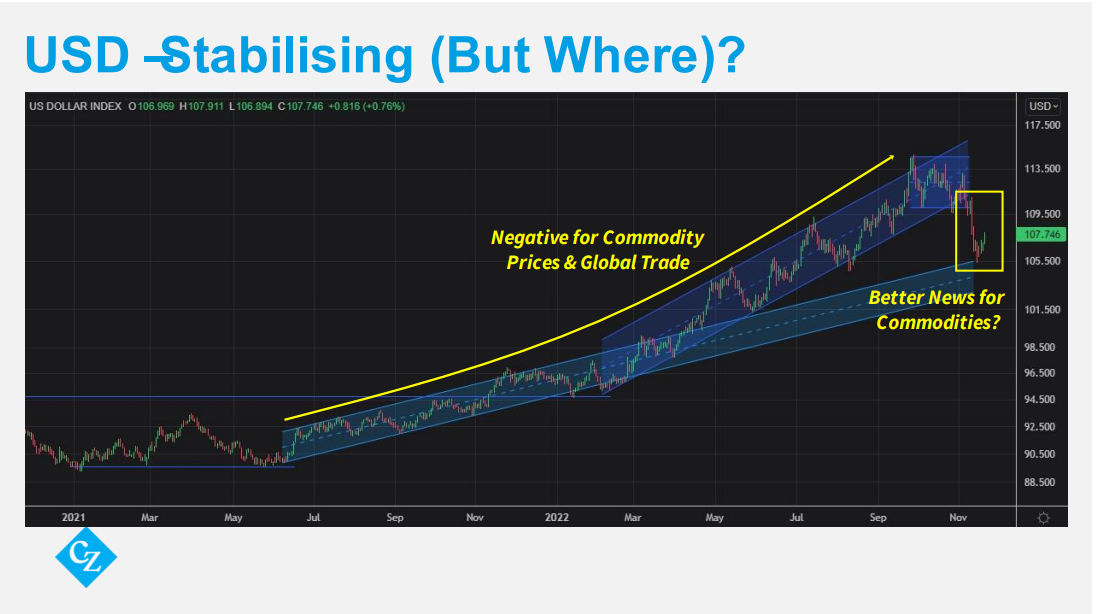

正如我在开始时提到的,2022 年是疯狂的一年。所有商品市场的主线故事都是美元的强势。

在 2020 年和2021 年,中央银行以前所未有的规模向世界注入了大量廉价资金。在 2020 年,他们不得不这样做,以便在疫情期间保持经济活力。但到 2021 年,我们已经学会了如何在新冠病毒中更好地生活。人们开始接种疫苗,商业和世界贸易迅速恢复。

到 2021 年年中,美元已经逆转走势并正在走强,起初相当缓慢。市场开始担心通货膨胀,美国债券收益率也开始上升。

大多数人并没有真正注意到,直到今年年初通货膨胀成为头条新闻时,美元才进一步加速。各国央行迅速通过提高利率扭转了方向。

在所有其他条件相同的情况下,美元走强对大宗商品价格不利。更高的利率扼杀了全球贸易。

在这种情况下,糖在 2022 年保持在横盘区间是一个很好的结果。随着我们进入今年年底,美元的强势已经消退。在所有其他条件相同的情况下,这对大宗商品来说是个好消息,并可能使那些基本面良好的人在未来的某个时候走强。

目前,没有人对货币的价值有很好的了解,这对于依赖信贷和廉价资金的贸易仍然不利。但只要美元在当前水平或附近稳定一段时间,我们可能会有一点空间进一步走强。

Source: Refinitiv Eikon

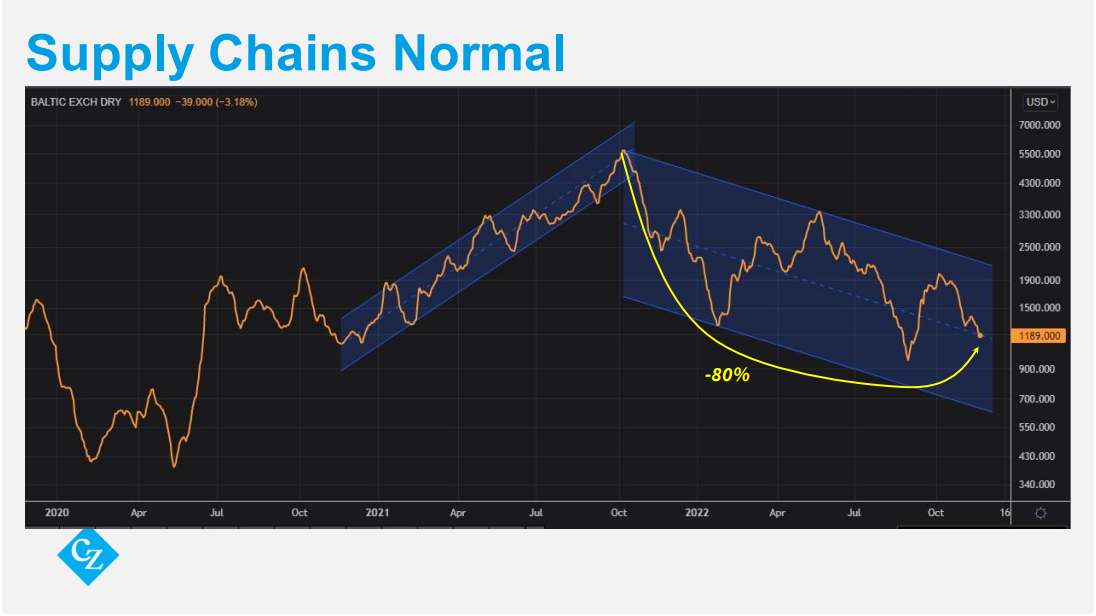

同样重要的是要简要提及世界供应链问题已经解决。

在新冠疫情高峰期,世界大部分贸易暂时停止。当重新开放时,贸易恢复,被压抑的货物需求意味着现有的运输能力不足。问题无处不在,由于周期性的持续新冠疫情封锁,特别是在中国港口,问题更加严重。

但现在,世界各地的商品库存巨大,利率上升使消费者更加警惕。需求下降,这对运费确实不利。简而言之,对于今天的许多大宗商品来说,这不是一个好环境。

Source: Refinitiv Eikon

你可以从最近许多大宗商品的交易中看到这一点。

这张图表显示了跟踪各种商品期货的零售ETF。大宗商品似乎仍然积极,特别是考虑到 2022 年的消息流,但许多大宗商品在一年中的大部分时间里都在横盘整理。基本上,2020年和2021年的商品牛市早已结束,没有人真正知道接下来会发生什么。

这对我们来说是个好消息,因为这意味着我们可以重新关注糖基本面本身,而不是需要成为新冠病毒专家、能源专家或外汇专家。

2023年:上升潜力?

我已经谈到了对商品的需求不足和高库存,所以也许一个好的起点是糖消费。

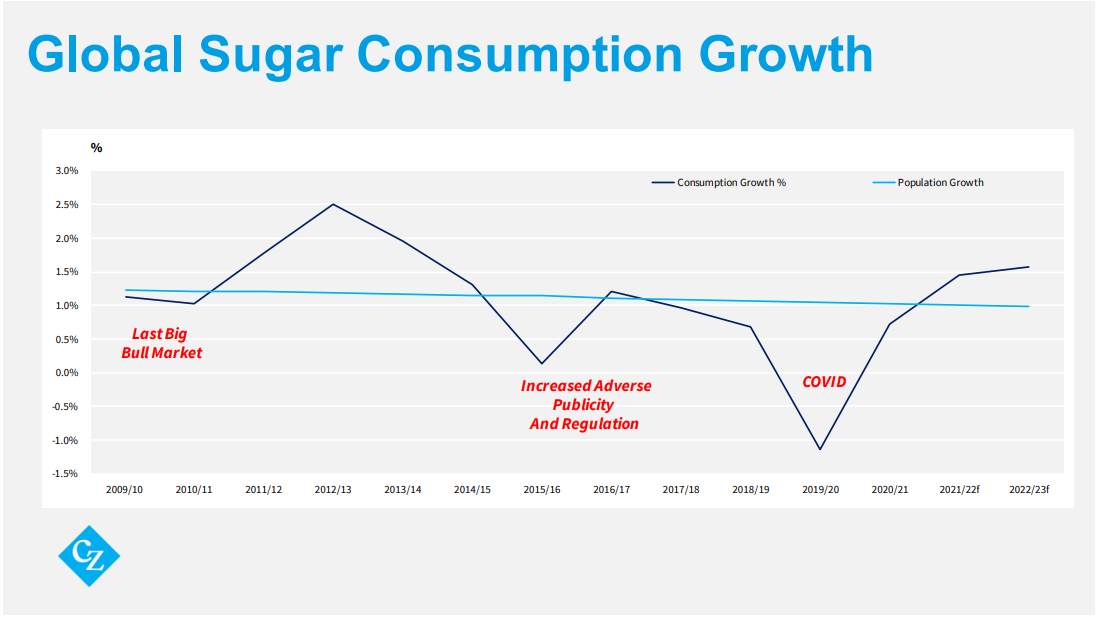

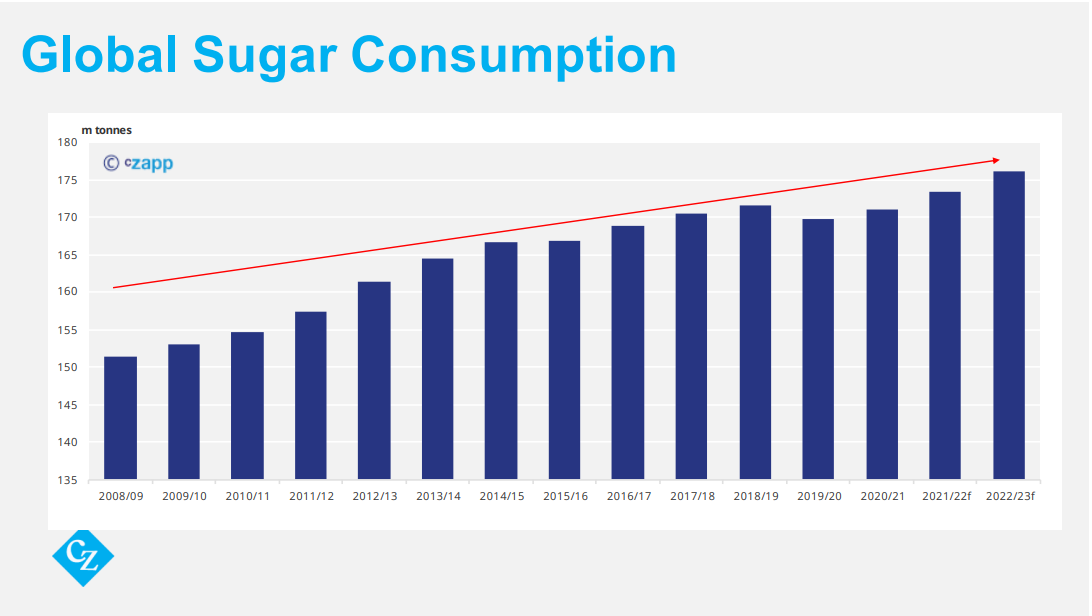

在本世纪初,全球糖消费的公式很简单。在正常年份,全球食糖消费量增长2%;1%用于人口增长,1%用于增加财富。

在非常富裕的国家,糖的价格并不真正影响糖的消费。美国或澳大利亚的大多数人不知道一公斤糖要多少钱,因为相对于其他食物来说,糖太便宜了。此外,在这些国家,大多数糖是在加工食品和饮料中消耗的,而不是餐桌直接摄入。

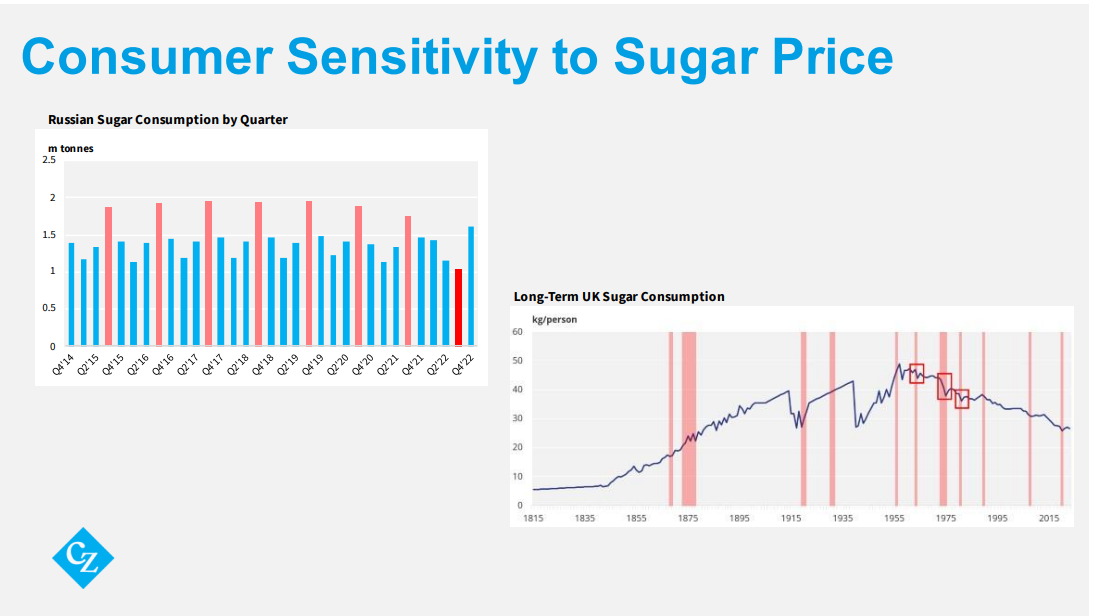

但我们知道,对于世界上大多数国家来说,特别是收入中很大一部分用于食品,而大多数食品是在国内生产的国家,消费者对价格很敏感。

您可以在这张图表中看到,当我们经历了 2009-2011 年的上一次糖牛市时,价格达到 36 美分/磅,人均糖消费量没有增长;那些年,糖的消费量仅增长了1%。随着价格在本世纪中期下跌,我们又回到了每年2%的轨道上。

但在2014年左右发生了一些变化。我们看到许多国家的消费者对他们吃的糖量的认识有所提高,这得益于墨西哥、智利、英国和南非等地加强监管。

然后,由于新冠疫情的封锁,我们的糖消费量大幅下降,这在 2020 年和 2021 年扰乱了世界许多地区的家庭消费。如果你晚上在电影院看电影,喝一升可乐是社会可以接受的,但如果你在家看Netflix,那就不行了。

如今,糖的消费量仅与全球人口同步增长。在许多成熟经济体中,它实际上正在下降。

这听起来很消极,但恐怕会变得更糟。

糖价是两年前的两倍多,这确实影响了一些国家的糖消费。让我们看看俄罗斯,这是右上角的图表。在过去十年的大部分时间里,糖的消费量一直相当稳定。消费高峰发生在每年第三季度炎热的夏季,以红色突出显示。

2021年三季度是第一个可以看到糖价上涨可能产生影响的第三季度,在这种情况下,甜菜作物比预期差,导致俄罗斯从世界市场进口原糖和白糖。

你真的可以看到今年消费对价格的影响。2022 年第 3 季度的糖消费量很糟糕;部分原因是2022年第一季度在俄乌战争爆发的同时出现恐慌性买盘,可能带来了一些需求提前,但也因为三季度俄罗斯糖价达到1000美元/吨以上。

世界上许多国家都是一样的。消费者将对价格和断供风险非常敏感。

与此同时,英国的糖消费量在1960年代达到顶峰,此后一直持续下降。世界市场食糖价格似乎并没有对英国的食糖消费产生太大影响。

我在这张图表上用红色标记了衰退,你最多只能说它们有时会加速消费的下降趋势,但糖消费也具有刚性,一旦衰退结束,它通常会反弹到旧趋势。

鉴于2023年即将开始。糖价接近20美分,我认为这意味着今年的糖消费前景很差。我们最多只能预期全球增长1%。

让我们看看这些百分比意味着什么。自2008年以来,糖的消费量持续增长。你可以看到它在2014年是如何趋于平稳的。您可以看到随着 COVID 的到来,它实际上是如何下降的。但即使只有1%的增长,它也一直在继续走高,到2023年,我们将首次超过1.75亿吨全球糖的消费量。这个1.75亿吨的数字很重要,所以请记住它,我稍后会重新审视。

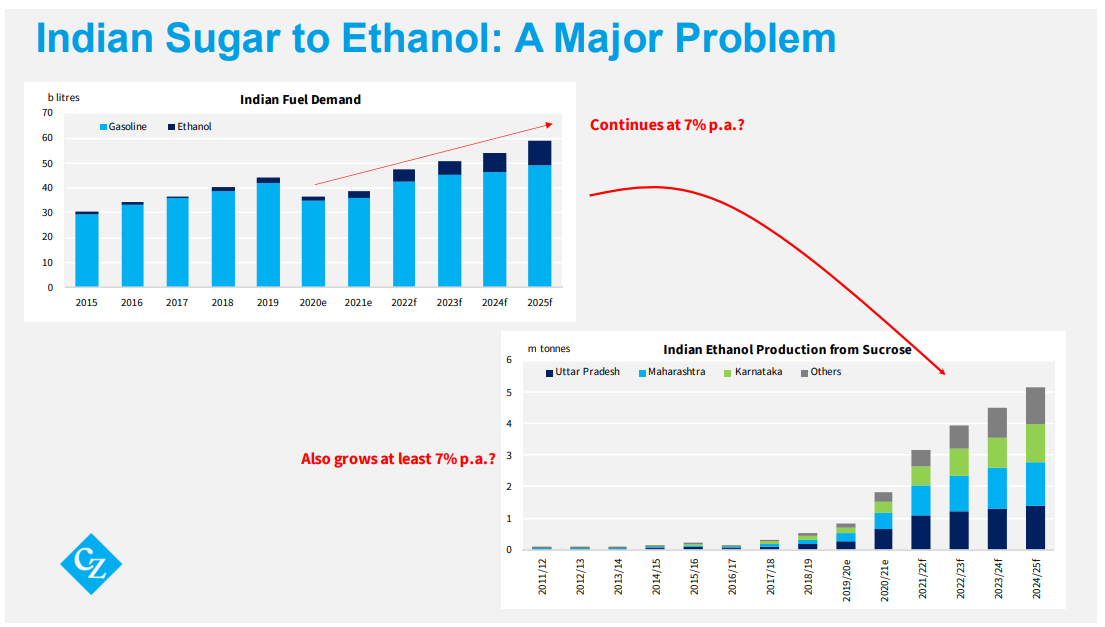

但事先值得记住的是,糖不仅仅是吃的。甘蔗和甜菜中的蔗糖可用于制造乙醇作为道路燃料,这种需求也在强劲增长。

目前乙醇的主要增长在印度,它正在重塑糖市场。

如果你想知道未来几年蔗糖消费增长在哪里,那就是在印度,它正在成为摩托车发动机的燃油。在 COVID 之前,印度汽油需求每年增长约 7%,几乎完全由两轮车行业推动。

印度已决定到2025年,汽油中乙醇的混合比例达到20%。如果汽油消费量在 COVID 后继续以每年 7% 的速度增长,那么这意味着印度乙醇需求也将以每年 7% 的速度增长。这种增长率意味着需求每十年翻一番。所有这些乙醇从何而来?

最初,政府鼓励建造新的酒精厂,并打算从谷物中生产大约一半的乙醇,从多余的甘蔗中制造另一半。但俄乌战争后谷物价格上涨意味着印度已经出售了几乎所有多余的谷物,并希望保留剩下的粮食以确保粮食安全。

这意味着谷物酿酒的进度滞后,甘蔗可能会更多地用于制造乙醇。越来越多的甘蔗汁和糖蜜将用于制造乙醇,而不是糖。

目前,印度甘蔗种植面积和产量的提高速度足够快,这意味着有足够的蔗糖来制造乙醇和足够的糖来满足国内需求和出口。

但在过去两年中,世界糖价已经翻了一番多,当时印度向世界市场累计出口了超过2000万吨糖。如果甘蔗收成不好怎么办?这对世界食糖市场来说是一个非常大的问题。2010年和2011年的上一次大牛市是由印度甘蔗作物歉收引起的。我们再次将同样的问题引入市场。

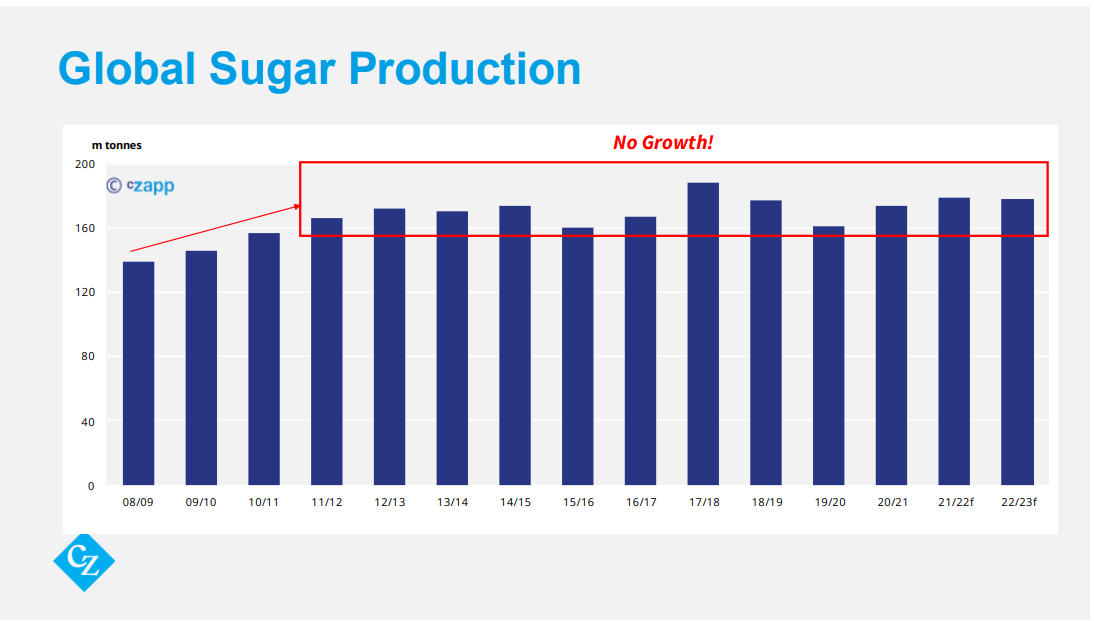

这很重要,因为世界各地的糖产量没有增长。它已经十年没有增长了。

还记得之前那个神奇的数字吗——今年世界将消耗1.75亿吨糖吗?这大约是十多年来世界每年生产的糖量。10多年来,我们一直在1.75亿吨正负1500万吨。

这意味着,如果是丰收的年丰,我们有1.75亿吨的糖产量,那么世界市场将保持供应充足。

但是,如果是作物歉收的年份,我们最终生产的糖少于1.75亿吨,那么世界部分地区的库存量将需要下降。价格可能需要上涨。我们离供应短缺只有主产区出现作物歉收的距离。

让我们更详细地了解这些主要产糖地区,以了解它们为什么不增长。

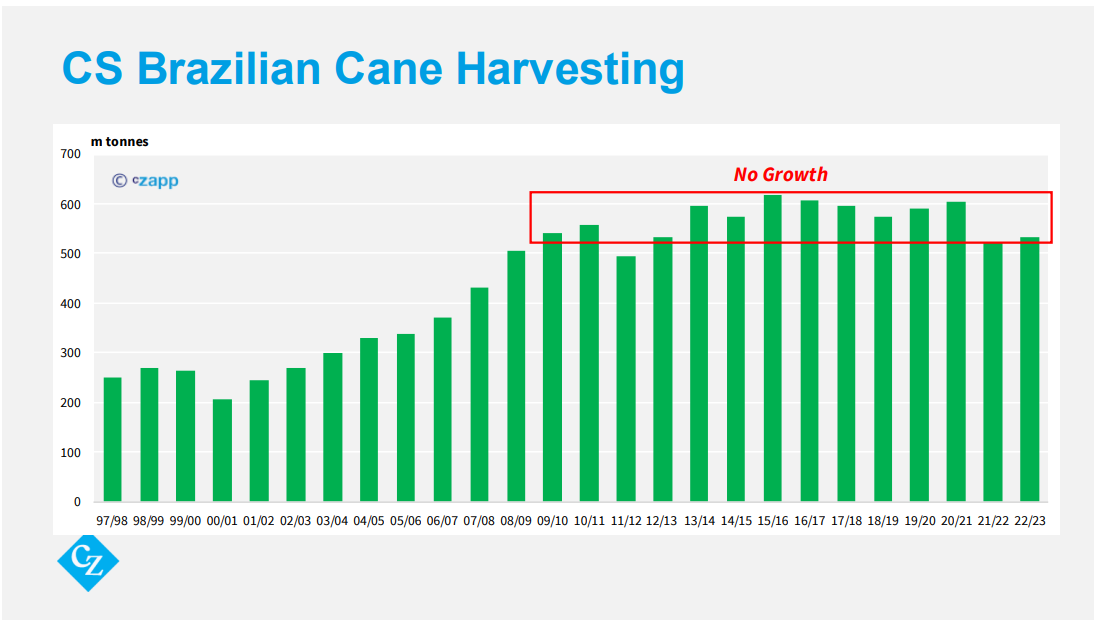

所有关于糖生产的讨论都倾向于从巴西中南部开始,这是世界上最大的甘蔗种植区和糖出口区。

这里的甘蔗种植和收获已经十年没有增长过了。在国际债务的推动下,巴西甘蔗行业在2000年代初迅速扩张,但2008年金融危机阻止了这一增长。自那时以来,我们看到工厂关闭,行业整合,以及制糖行业逐渐将其债务负担降低到大多数银行认为可接受的水平。

但十年来,我们仍然没有看到任何新的新建工厂。即使在今天,工厂在消除自己的运营瓶颈,偿还债务或收购其他工厂,而不是开发新的工厂或甘蔗区。更糟糕的是,虽然糖的回报现在对工厂有利,但乙醇回报率因政府为应对高通胀而改变燃油税而受到抑制。糖只是他们业务的一半,却必须支持整个行业。

现在的问题是,这里的工厂何时将投资新的甘蔗田和新的甘蔗压榨能力。

建造新甘蔗厂和种植新的甘蔗田是一项长期承诺。这些都是重大的资本密集型项目。甘蔗厂从最初的规划到剪彩至少需要两年时间。甘蔗田至少需要三年时间才能达到全部生产力。投资者需要尽可能有信心,他们将在未来获得回报。

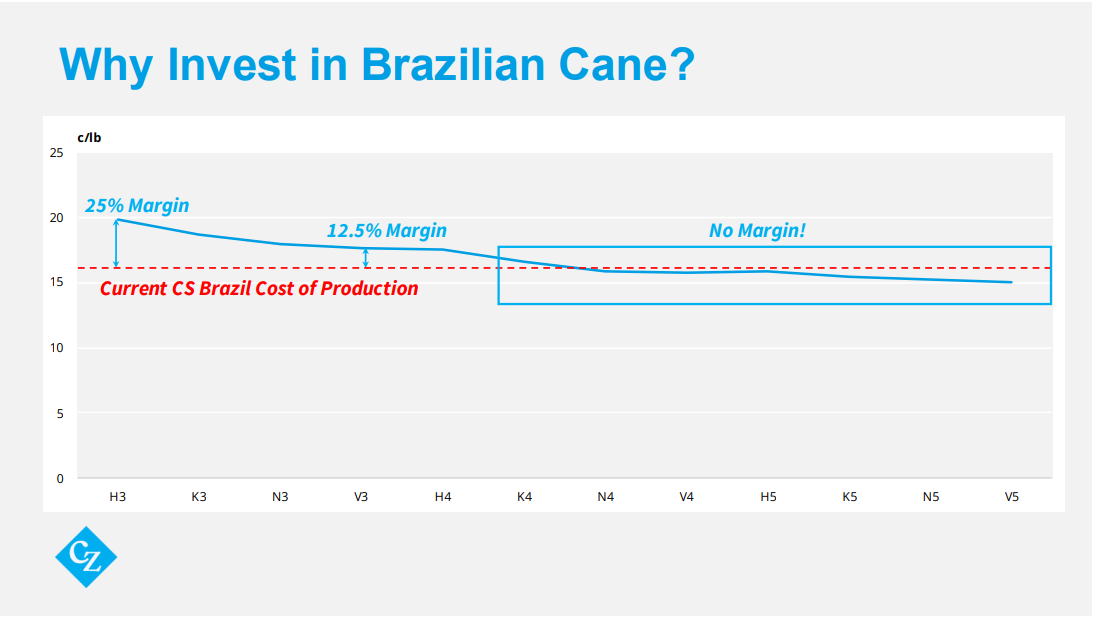

目前,我们认为巴西中南部的食糖生产成本约为16美分/磅。乍一看,糖市场约为20美分/磅,看起来市场正在支付生产成本25%的溢价。但投资是一个长期的决定,所以我们需要考虑整个期货曲线,而不仅仅是近月价格。曲线是倒挂的,这是一个问题。

2023年底的价格仅比生产成本高出12%。如果你考虑到巴西当地的基准利率接近14%,那么新的糖业项目不会为潜在投资者提供任何地方政府债务溢价。对于 2024 年及以后,糖价根本不提供任何利润。

没有人会在巴西投资这种价格水平下的新产能。没有回报。相反,该行业将花钱消除运营瓶颈——安装新的现代锅炉、优化甘蔗收获模式等。

如果我们想看到巴西中南部的额外糖生产 – 已经是最便宜的糖生产地之一,并且已经拥有最好的糖出口物流的地方,我们需要整个期货曲线高于20美分,这意味着曲线的前端需要更高。

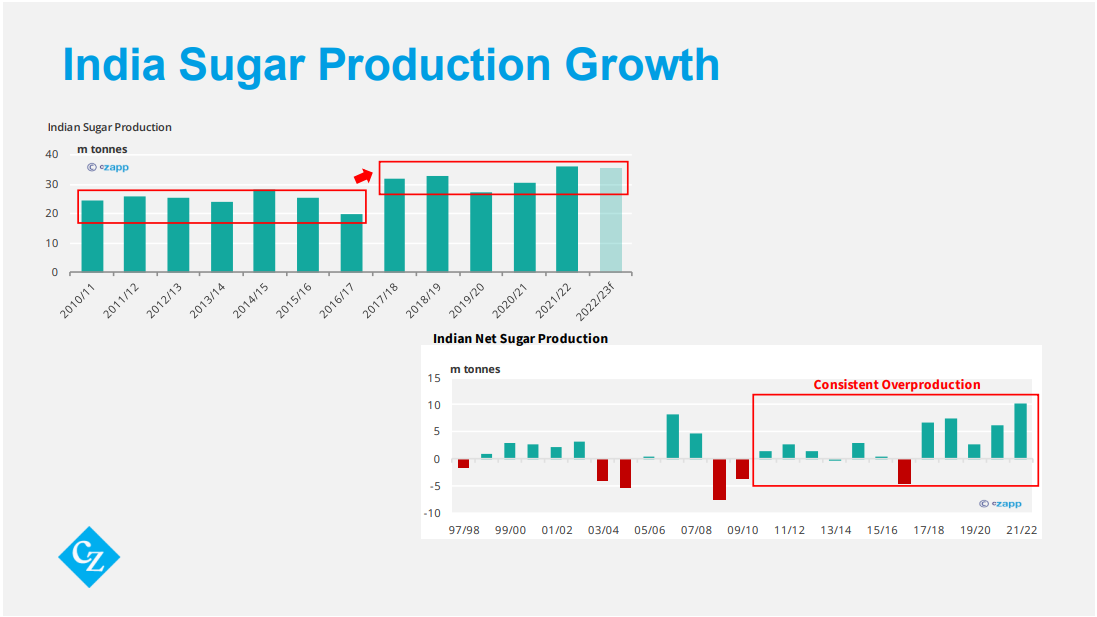

如果不是巴西,印度呢?

近年来,它取代巴西中南部成为世界上最大的糖生产地区,部分原因是政府对发展乙醇行业的激励措施。糖产量肯定有所增长;在过去十年的早期,印度一直生产2500-3000万吨糖,而最近则调整为生产3000-3500万吨糖。

最大的问题是这种情况能否继续下去;印度是否会跳到生产3500万至4000万吨糖,并增加乙醇产量?压榨能力肯定是足够的。但我怀疑土地是否足够。印度没有新的土地可供耕种。如果甘蔗继续扩大,它将以牺牲其他作物为代价,也许是南方的棉花,也许是其他地方的谷物。

另一个问题是甘蔗是一种需水量大的作物,它已经种植在最合适的地区。随着甘蔗面积的扩大,它进入了越来越边缘的土地。在水资源充足的情况下,这很好。但在水资源供应较低的年份,这种种植在边缘土地上的甘蔗表现不佳。也许这意味着未来印度食糖产量将比过去十年的大部分时间更加多变。

世界市场继续依赖印度将是危险的,印度政府将始终将自己的粮食和能源安全置于出口之上,并且不怕干预市场。

世界上其他主要的食糖生产商也没有增长。2010年至2020年间糖价下跌的十年意味着整个行业都缺乏投资。过去两年价格翻倍是值得欢迎的,但修复损失需要时间,在许多情况下,与甘蔗和甜菜竞争的作物价格也上涨了。

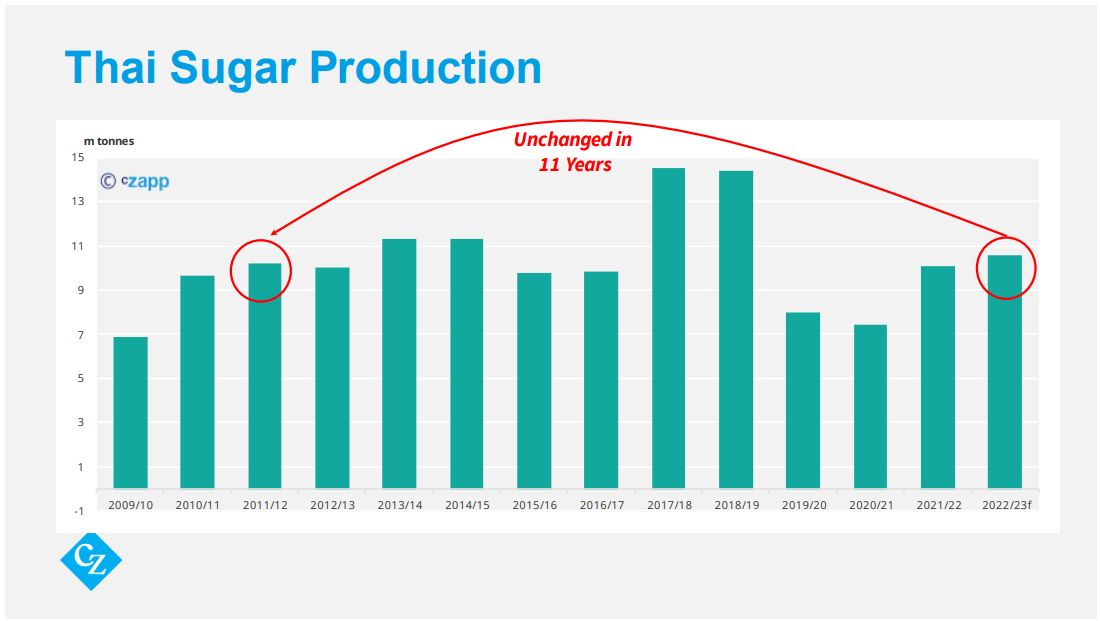

这是泰国,一个主要的原糖和白糖出口国。在好年份,糖产量高达1400万吨,但现在并不比11年前好。木薯回报与甘蔗回报处于同一水平,两者都是低维护作物。20美分的糖价水平下,农民还没有动力增加甘蔗种植面积。

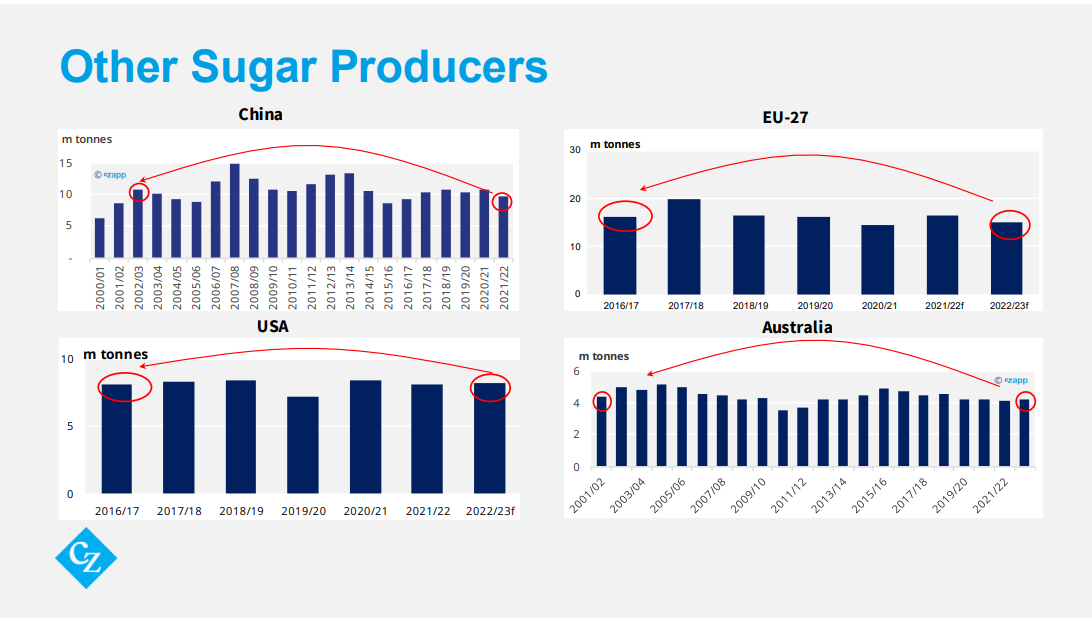

中国的食糖产量与20年前持平。欧美食糖生产停滞不前,我想这至少对那些可以向它们出口的国家来说是个好消息。澳大利亚的糖产量已经20年没有增长。我可以继续举更多的例子,但我想你已经理解了问题所在。

糖的消费量持续增长。甘蔗中的乙醇是进一步的助推器。产量根本没有增长。这不能再继续下去了。

糖价再次开始上涨只是时间问题。

我认为在2023年的某个时候,糖将需要突破其横盘整理区间,实现上行。

Source: Refinitiv Eikon

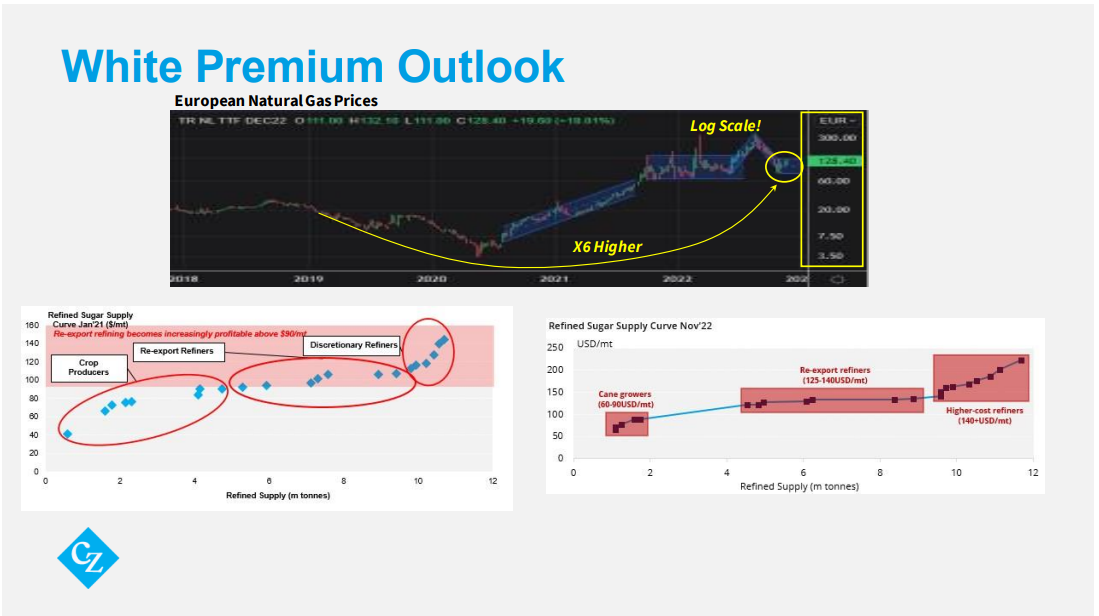

我花了整个演讲来谈论原糖。精制糖市场呢?

精制糖市场的主要变化之一是 2022 年能源成本增加,尤其是天然气。俄乌战争意味着俄罗斯向欧洲的天然气供应减少。欧洲现在是世界市场液化天然气的主要买家,与日本和巴基斯坦等传统买家竞争。世界各地的液化天然气价格都很高,这意味着任何现货或短期购买能源的主要炼糖厂的成本都会增加。

这意味着使用甘蔗渣作为能源制糖,尤其是精制糖的甘蔗厂比使用其他能源的精炼厂具有巨大的优势。这些工厂应专注于最大限度地提高精制糖产量,还应投资升级到高压锅炉,安装甘蔗渣干燥机,并可能考虑将多余的甘蔗渣出售。对此我们可以提供帮助:如果您有兴趣,请联系cmcgrath@czarnikow.com。

这也意味着,为了吸引越来越多的精制糖供应进入世界市场,需要更高的价格。2021年初,我们需要精炼价格(期货加现货溢价)比原糖期货高出100美元/吨左右,才能获得1000万吨全球精制糖供应。今天要吸引同样的供应,需要130美元/吨。只要全球食糖消费量每年保持在接近1%的水平,并且全球液化天然气价格仍然居高不下,原白糖价差将继续保持在100美元/吨以上。